물가 정점이 확인되면서 우리 시장 오늘 큰 폭의 강세로 마감했습니다. 다만, 내용 면에서는 조금 더 따져볼 부분이 많은 것 같습니다.

배성재 기자와 짚고 가겠습니다. 배 기자. 일단 2,500선 재탈환에 성공했습니다.

<기자>

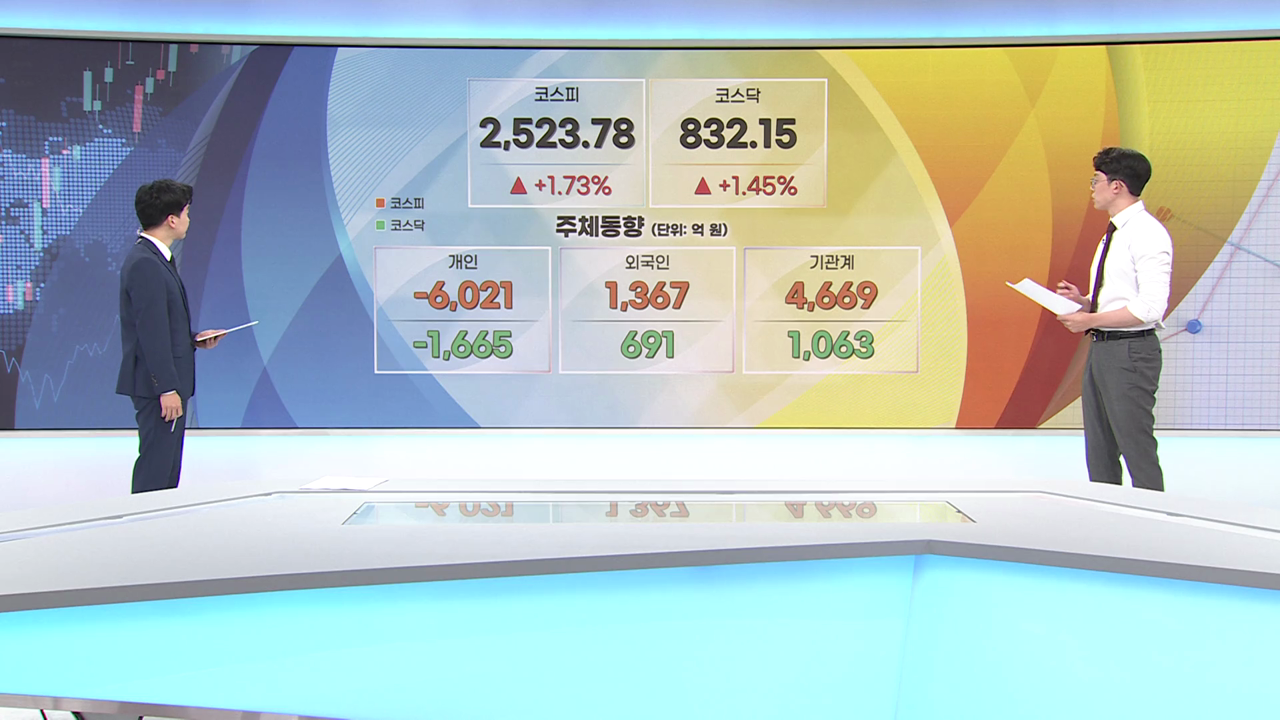

인플레이션 정점이 지나갔다는 안도 속에 간밤 미국 뉴욕증시 3대 지수가 모두 2%에 가까운 상승세를 보였죠. 우리도 코스피가 2,500선에 안착했고, 네이버, 카카오 등 성장주들이 기지개를 켰습니다. 외국인과 기관은 쌍끌이 매수에 나섰고, 개인은 6천억 원어치를 팔며 차익을 실현했습니다.

<앵커>

급등한 기업들을 살펴보니 수소, 풍력에너지주가 눈에 띕니다. 특히 9%에 가까운 상승세를 보인 LG전자도 돋보였어요.

<기자>

미국 `인플레이션 감축법` 통과를 앞두고 강세를 보였습니다. 법안으로 태양광과 풍력, 수소 업체들의 보조금 등 수혜가 기대됩니다. LG전자도 자동차 전장 사업 호조 등의 기대감 속에 외국인들의 매서운 저가 매수세가 몰리면서 9% 가까이 올랐습니다.

<앵커>

물가는 예상보다 더 둔화가 됐으니까 다행이긴 한데, 아직 손뼉 칠 단계는 아니지 않나요? 오늘 보니까 외국인 순매수는 크지 않던데요.

<기자>

물론 미국 연방준비제도의 기준금리 인상 속도가 느려질 수 있겠다는 기대를 해볼 수 있습니다. 달러인덱스도 하루 만에 큰 폭의 하락세를 보였습니다.(106.16→105.297)

이렇게 미국 물가 상승률은 정점을 지났다지만 우리나라 물가는 아직도 고공행진 중입니다. 누적으로 따져봤을 때 전년대비 물가 상승률은 지난 4월 4%를 돌파했습니다. 이후 계속 올라서 7월에는 4.9%를 찍었습니다.

이 값이 어떤 값이냐면, 지난 6월 기획재정부의 예측치인 4.7%를 넘어선 거고요. 외환위기 때인 1998년 7.5% 이후 가장 높은 수치입니다. 게다가 집중호우까지 겹치면서 농산물 물가가 오를 것으로 예상되는 점도 치명적입니다.

<앵커>

그것도 그렇고, 미국도 연준의 물가 목표치는 2%입니다. 8.5가 2까지 가려면 갈 길이 조금 멀어 보이는데 말이죠. 미국은 꺾였지만 우리는 아직도 오르는 중이다. 정부 대책이 그래서 오늘 나왔다고요?

<기자>

그렇습니다. 실제로 배추 가격의 경우엔 1년 전에 비해 2배(102%) 올랐습니다. 오늘 발표된 추석 민생안정대책에 따르면 추석 성수품 비축분을 23만 톤 공급하기로 했고, 명절 대출도 신규 공급됩니다. 추석 성수품 가격을 1년 전 수준으로 묶는 게 목표라고 합니다.

<앵커>

사실 물가보다 더 심각한 수치가 있는데, 이달 들어 10일까지 무역수지가 또 적자입니다.

<기자>

수출입 실적은 주가 지수를 선행한다는 점에서 반드시 참고해야 할 지표입니다. 8월 1일부터 10일까지 무역수지가 약 77억 달러 적자입니다. 월 기준으로 볼 때 4월부터 적자 행진 중입니다.

연간 누계로 볼까요. 현재까지 올해 무역수지는 230억 달러 적자입니다. IMF 구제금융 위기 직전인 1996년 206억 달러 적자를 이미 넘어선 값입니다. 올해가 5개월 남았는데, 이미 이 수치만으로 우리 무역 통계 사상 가장 큰 적자를 기록 중입니다.

<앵커>

아직 잠정치라서 월 말까지 봐야 되긴 하는데, 무역적자가 유가 때문에 나타나는 일시적인 거면 상관이 없지만 구조적인 문제라는 분석들이 요즘 많이 나오고 있거든요. 이러면 큰일입니다.

<기자>

대중 무역수지가 4개월 연속 적자가 유력한 점이 치명적입니다. 오늘 발표된 이번 달 열흘 치 대중 무역수지도 적자입니다.

통상적으로 한국은 일본과는 무역적자, 중국과는 무역흑자 기조를 유지해왔습니다. 중국은 우리가 돈을 벌어오는 곳이죠. 근데 여기에서 적자가 발생해버리니, 돈 벌어올 곳이 줄어든 셈입니다.

대중 무역적자 원인, 바로 중간재 수입과 기술 추월 등이 꼽힙니다. 우리는 2차전지의 원료인 니켈, 코발트 등을 계속 사 와야 하는 입장입니다. 대한상의 자료에 따르면 2차전지의 원료들의 수입액이 작년에 비해 2배 가까이 늘었습니다. 또 중국의 저가 공세로 인해서 LCD 사업 등을 한국이 줄이고 있는데, 이 품목의 수입 증가세가 엄청납니다. 중국이 한국 LCD 제품과 비슷한 제품을 저가에 찍어내다 보니 설자리를 잃은 셈입니다.

<앵커>

5월부터 갑자기 적자폭이 커지는 게 좀 심상치가 않거든요. 우리 정부의 탈중국 선언, 미국과의 경제안보 공조. 이런 것들의 보복성 조치가 아니냐는 해석도 충분히 가능해 보이는데, 우리가 탈중국하는게 아니라, 중국이 탈한국을 하고 있는 것 같습니다.

무역적자가 만성적인 문제라고 한다면, 달러가 계속 빠져나가니까 우리 정부는 환율 방어를 하기 위해서 외화보유고를 야금야금 계속 써야하거든요. 이러면 외화보유액 아무리 많아도 밑빠진 독에 물붓기 아닙니까.

탈중국, 할 거면 정말 제대로 대안을 만들어서 하든지 해야겠습니다. 배 기자, 상황이 이 지경이라면 당분간 무역수지 반등의 기미는 크지 않다고 봐야 되겠죠?

<기자>

올해 내로 반등할 만한 이유는 없다고 봐도 무방합니다. 특히 한국 수출의 핵심, 반도체가 휘청거리고 있어선데요. 오늘 산업부가 공개한 지난달 반도체 수출액은 112억 1천만 달러입니다.

지난 5월과 6월 자료와 비교해 보면 수출액과 성장세 모두 점차 둔화하고 있음을 볼 수 있습니다.

가격도 크게 떨어지고 있습니다. 마이크로소프트나 구글 등이 이미 쌓아놓은 D램 재고량이 많아지면서 반도체 구입을 꺼리고 있는 건데요. 이러면서 글로벌 D램 가격의 지표 중 하나인 PC용 D램 고정거래가격은 지난해 7월 4.10달러에서 지난달 2.88달러로 30% 떨어졌습니다.

<앵커>

반도체 가격 하락 사이클에 접어든 만큼 업황 반등 때까지 대응 전략을 잘 가져가야겠습니다. 오늘 끝난 쏘카 공모청약 결과도 궁금합니다. 최종 경쟁률이 14.4 대 1, 끝내 상당히 저조한 성적표를 받았군요.

<기자>

이름이 알려진 기업의 IPO가 지난 몇 년간 이렇게까지 외면받은 적이 있었나 싶습니다. 청약건수 5만여 건, 청약증거금 약 1,800억 원 수준으로 마무리됐습니다.

공모가 산정 당시 비교 기업군에 국내 렌터카 기업이 아닌 우버, 리프트 등 PER이 높은 기업들을 넣은 게 패착이었다는 지적이 이어지고 있습니다. 아주 혹독한 IPO를 거치고 있다고 볼 수 있겠습니다.

이미 공모청약을 하신 분들께 희망적인 소식은 쏘카는 여타 유니콘 기업들과는 다르게 실적을 내는 기업이라는 겁니다. 2분기 14억 원 흑자 전환했으니 하반기에도 수익 개선에 집중할 전망입니다. 증권가에서는 "하반기 카셰어링 부문 성장 확인되면 주가 상승 여력 충분하다"라는 전망도 나오고 있습니다.

<앵커>

끝으로 내일 일정 짚어보겠습니다. CPI에 이어서 PPI가 발표되죠?

<기자>

그렇습니다. 미국 7월 생산자 물가지수(PPI) 발표, 또 MSCI 분기 리뷰 등의 일정이 있습니다. PPI는 CPI에 앞서서 물가의 방향성을 선제적으로 반영하는 선행 지수입니다. CPI와 같이 상승세가 꺾여서, 점차 진정세를 보일 것으로 예상되고 있습니다.

MSCI 분기 리뷰에는 카카오페이가 알리페이 블록딜 이후에 지수 편입 기준치를 넘어서면서, 신규 편입될 가능성이 큽니다. MSCI 분기 리뷰는 우리 시장 개장 전 결과가 나옵니다. 편입, 편출에 따라 주가가 움직일 가능성이 큰 만큼 주시하셔야겠습니다.

관련뉴스