중대형 전지가 이끄는 실적

27일 유가증권시장에서 LG화학은 32만3000원에 거래를 마쳤다. 지난 6일 최근 1년 내 최저가(31만원)를 찍은 뒤 서서히 반등곡선을 그리고 있다. 석유화학 사업 부문은 3분기에도 부진이 이어질 것으로 전망되지만, 전지사업 부문의 흑자 전환으로 실적을 만회할 수 있다는 분석이 나온다.

이도연 한국투자증권 연구원은 “미·중 무역분쟁 등으로 석유화학 부문의 3분기 영업이익 전망치는 3906억원으로 종전보다 17% 낮췄다”며 “반면 LG화학 주가에 미치는 영향력이 큰 전지 부문 영업이익 전망치는 199억원에서 519억원으로 대폭 높였다”고 말했다.

삼성SDI는 3분기에 중대형 전지 매출이 분기 기준 사상 최초로 1조원을 넘길 것이란 전망이다. 김운호 IBK투자증권 연구원은 “화재 사건으로 생산이 중단됐던 에너지저장장치(ESS)의 하반기 매출이 상반기의 2배가 넘을 수 있다”며 “중대형 전지가 성장을 주도하면서 삼성SDI의 3분기 영업이익은 2분기 대비 62.9% 증가한 2564억원이 될 전망”이라고 분석했다.

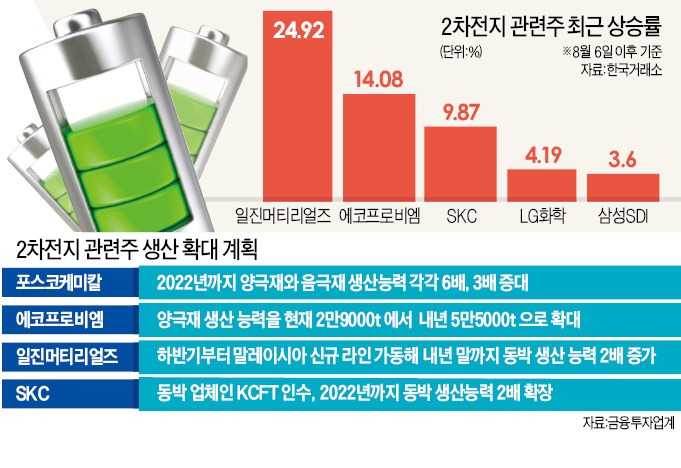

배터리 핵심 소재 업체들도 대규모 증설에 나서는 등 생산능력 확대에 속도를 높이고 있다. 국내에서 유일하게 양극재와 음극재를 동시에 생산하는 포스코케미칼은 9000t(2018년 기준)이었던 양극재 생산능력을 2022년까지 5만7000t으로, 음극재 생산능력은 같은 기간 2만4000t에서 7만4000t까지 확대한다. 이재광 미래에셋대우 연구원은 “대규모 생산으로 원가 경쟁력 확보가 기대된다”며 “양극재와 음극재의 통합 마케팅으로 판매 확대가 용이할 수 있다”고 내다봤다. 양극재 업체인 에코프로비엠도 SK이노베이션 등 급증하는 고객사 수요에 발맞춰 생산 규모를 늘리고 있다.

동박 수요도 급증

음극재 소재인 동박은 내년에 공급 부족 가능성도 제기된다. 하반기 전기차 생산 본격화로 배터리 출하량이 늘고 있지만, 동박 업체들의 설비 증설은 많지 않았기 때문이다. 박연주 미래에셋대우 연구원은 “투자비 부담으로 동박 생산 업체 자체가 많지 않다”며 “동박은 산화되기 쉬워서 제조 업체들이 보수적으로 설비를 투자하는 경향이 있다”고 설명했다.

일진머티리얼즈는 동박 수요 확대에 따른 대표적인 수혜주로 꼽히면서 상승세를 타고 있다. 지난 6일 이후 24.92% 올랐다. 기존 납품처인 삼성SDI의 중대형 전지 매출 확대가 본격화될 뿐만 아니라 LG화학, SK이노베이션 등 신규 납품처와 중장기 공급 계약도 예상된다는 분석이다. 윤혁진 SK증권 연구원은 “말레이시아 공장 증설로 일진머티리얼즈의 동박 생산능력은 2018년 1만5000t에서 2020년 4만5000t으로 늘어날 것”이라며 “달러 매출이 대부분이라 환율 상승에 따른 추가 매출 증가와 수익성 개선도 예상된다”고 말했다.

SKC는 지난 6월 세계 1위 자동차 전지용 동박 제조업체 케이씨에프테크놀로지(KCFT) 인수에 나섰다. 이후 주가가 30% 가까이 급등했다. 지난해 세계 시장 점유율 15%를 차지한 KCFT는 LG화학, 삼성SDI 등이 납품처다.

이동욱 키움증권 연구원은 “KCFT 공장이 있는 전북 정읍의 7월 동박 수출량은 1300t으로 KCFT 창사 이후 최대를 기록했다”며 “세계 전기차 보급 확대와 배터리 업체의 공격적 증설로 동박 수요가 당분간 유지될 수 있다”고 전망했다

김기만 기자 mgk@hankyung.com

관련뉴스