아시아나 인수 후보군으로 거론되는 대기업들은 예비입찰 하루 전날인 2일에도 잠잠한 분위기다. 당초 인수 의지를 밝힌 애경그룹과 행동주의펀드 KCGI(강성부 펀드) 외에 유력 후보군으로 꼽히는 SK·롯데·한화·신세계·CJ 등은 공식적으로 입장을 밝히지 않고 있다.

아시아나 인수 후보군으로 거론되는 대기업들은 예비입찰 하루 전날인 2일에도 잠잠한 분위기다. 당초 인수 의지를 밝힌 애경그룹과 행동주의펀드 KCGI(강성부 펀드) 외에 유력 후보군으로 꼽히는 SK·롯데·한화·신세계·CJ 등은 공식적으로 입장을 밝히지 않고 있다.유력 인수 후보로 꼽혔던 GS그룹은 최종 인수전에 참여하지 않기로 결정한 것으로 전해졌다. 현대산업개발은 아직 예비입찰 참여 여부를 저울질하는 것으로 알려졌다.

채권단 관계자는 “애경 외에 대기업 두 곳이 (아시아나항공 인수에) 관심을 보이고 있다”고 분위기를 전했다. 아시아나항공의 매각 주체인 금호산업 관계자도 “많은 기업이 인수 의사를 보인 것으로 안다”고 말했다.

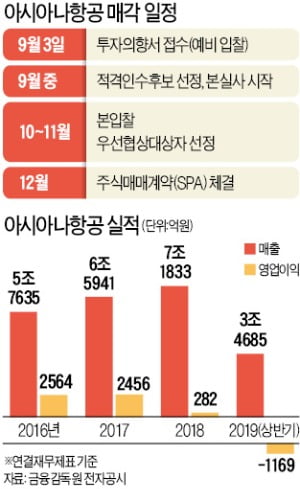

아시아나항공을 인수하려면 3일 마감하는 예비입찰에 반드시 참여해야 한다. 예비입찰을 거쳐 ‘쇼트리스트(적격 인수후보)’에 들어간 기업만 아시아나항공을 실사할 수 있고, 다음달께로 예정된 본입찰에도 나설 수 있다. 예비입찰 참여 기업들은 최대주주인 금호산업이 보유한 아시아나항공 주식(31%) 매입 가격과 제3자 배정 유상증자 방식으로 발행되는 신주 투자금을 적어내야 한다.

대기업들의 ‘눈치 작전’도 막바지에 접어들었다. 채권단으로부터 아시아나항공 투자설명서를 받아간 것으로 알려진 SK를 비롯한 롯데·한화·GS·신세계·CJ·현대산업개발 등이 예비입찰에 뛰어들지가 시장의 최대 관심사다. 채권단과 금호산업의 예상대로 여러 기업이 예비입찰에 나서면 아시아나항공 인수전이 뜨겁게 달아오르며 매각 작업도 순조롭게 진행될 전망이다.

기업 가운데 공식적으로 입찰 참여 의사를 밝힌 애경그룹 한 곳만 예비입찰에 참여해도 매각 작업은 예정대로 진행된다는 게 채권단의 설명이다. 채권단 관계자는 “매각 주체가 정부가 아닌 만큼 반드시 경쟁입찰을 할 필요는 없다”며 “한 곳만 인수전에 뛰어들더라도 자격 요건을 갖췄다면 유효 입찰로 인정할 수 있다”고 말했다. 이 경우 단독입찰한 곳이 곧바로 인수 우선협상대상자로 선정된다.

일각에선 유찰될 가능성도 여전히 있는 것으로 보고 있다. 저비용항공사(LCC) 에어부산 등 자회사까지 통으로 사려면 몸값이 2조원 정도로 예상되는데, 시장에는 이 가격이 지나치게 높다는 반응이 있다. 유찰되면 채권단이 다시 입찰을 하면서 조건을 좀 더 완화할 가능성이 크다.

김재후/이상은 기자 hu@hankyung.com

관련뉴스