4일 투자은행(IB)업계에 따르면 스톤브릿지캐피탈은 전날 실시된 아시아나항공 매각을 위한 예비입찰에 인수의향서(LOI)를 제출했다. 스톤브릿지캐피탈 관계자는 “아시아나항공 인수전에 참여키로 했다”며 “아시아나항공을 정밀 실사해 인수 가능성을 적극 검토할 것”이라고 말했다.

컨소시엄 구성 ‘주목’

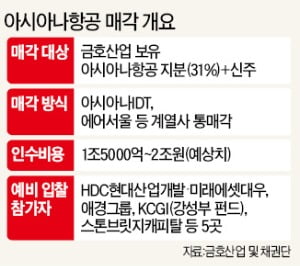

아시아나항공 예비입찰에는 애경그룹, HDC현대산업개발·미래에셋대우 컨소시엄, KCGI(강성부 펀드) 컨소시엄, 스톤브릿지캐피탈 등 다섯 곳이 도전장을 던졌다. 나머지 한 곳도 재무적투자자(FI)인 것으로 알려졌다.

아시아나항공 예비입찰에는 애경그룹, HDC현대산업개발·미래에셋대우 컨소시엄, KCGI(강성부 펀드) 컨소시엄, 스톤브릿지캐피탈 등 다섯 곳이 도전장을 던졌다. 나머지 한 곳도 재무적투자자(FI)인 것으로 알려졌다.스톤브릿지캐피탈은 2008년 IMM인베스트먼트에서 독립한 토종 사모펀드다. 2012년 SK인천석유화학이 발행한 8000억원 규모의 상환전환우선주(RCPS)에 투자하고, 같은 해 애경그룹 산하 애경산업 지분 10%를 인수하는 등 여러 기업들과 긴밀하게 협력해왔다.

10대 그룹사 가운데 전날 예비입찰에 LOI를 낸 곳은 없었다. 하지만 스톤브릿지캐피탈을 비롯한 FI와 함께 추가로 본입찰에 참여할 수 있는 길은 열려 있다. SK와 GS 등은 한때 내부에 태스크포스팀(TFT)을 꾸려 아시아나항공 인수를 검토해온 만큼 이 중 일부가 FI와 컨소시엄 구성 형태로 입찰에 들어올 여지가 있다는 관측이 나온다. FI 단독으로는 아시아나항공을 인수할 수 없기 때문에 스톤브릿지캐피탈로서도 SI와 컨소시엄 구성은 필수다.

기업들 직접 입찰 꺼린 배경은

아시아나항공 자체는 매력적인 매물이란 평가다. 아시아나항공은 대한항공에 이은 국내 2위 항공사다. 22개국 64개 도시에 76개 노선을 운항하며 전 세계 30위(국제 여객수송 부문)에 올라 있다. 항공 여객 수는 매년 사상 최대 기록을 갈아치울 정도로 항공시장이 커지는 추세다.

하지만 유력 인수 후보로 꼽히던 대부분 대기업이 나서지 않은 이유는 경기 침체로 실적이 크게 악화된 영향이 있다는 분석이다. 더욱이 항공시장 공급 과잉과 미·중 무역분쟁에 따른 물동량 감소, 한·일 경제전쟁 여파, 원·달러 환율 상승 등이 겹쳐 항공업계 전망도 불투명하다. 대한항공과 아시아나항공 등 8개 국적항공사는 지난 2분기(4~6월) 모두 적자를 냈다. 9조원에 달하는 아시아나항공 부채도 인수를 망설이게 하는 요인이다.

아시아나항공 인수를 직접 선언하면 주가가 뛰어올라 인수 비용만 증가한다는 것도 이들이 예비입찰에 직접 나설 수 없는 이유로 꼽힌다. 아시아나항공을 인수하려면 금호산업이 보유한 구주(31.0%)와 함께 유상증자로 발행된 신주도 같이 사들여야 한다. 대기업들의 인수전 참여로 아시아나항공 주가가 오를수록 신주 매입에 비용이 더 든다. 4000억원 상당의 구주를 제값 주고 산다고 가정하고, 신주 인수 비용까지 포함하면 총 인수 가격이 1조5000억~2조원에 달할 것이란 예상이다.

매각 주체인 금호산업과 주관사는 다음주 중 쇼트리스트(적격 인수후보)를 발표할 예정이다. 이때부터 내달 말께로 예상되는 본입찰까지 가격 등 입찰 조건을 두고 치열한 눈치작전이 벌어질 전망이다.

김채연/김보형 기자 why29@hankyung.com

관련뉴스