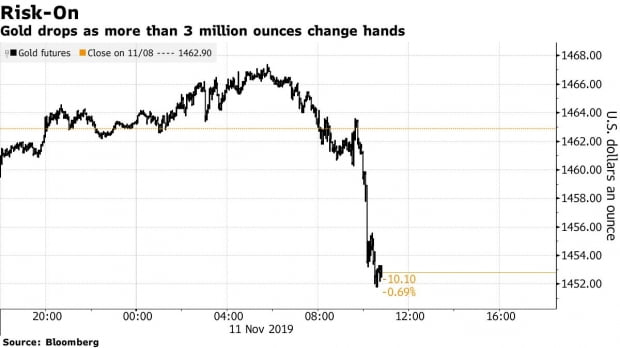

12일(미 동부시간) 뉴욕상업거래소에서 거래된 금 선물 가격은 요동을 쳤습니다.

오전 10시30분께 3만3000계약(약 300만 온스 규모)이 한꺼번에 쏟아지며 금값은 순식간에 온스당 10.10달러(0.69%) 급락해 1448.90달러까지 떨어졌습니다.

이 시간대의 이런 규모의 거래량은 통상적 규모의 3배에 달합니다. 다만 이후 저가매수세가 몰려 금 값은 전일과 비슷한 1457달러에 마감됐습니다.

이는 금 값 상승에 베팅했던 헤지펀드들이 미·중 무역갈등 완화로 금 값이 추세적으로 하락하자 청산에 몰린 탓으로 추정됐습니다.

금은 대표적 안전자산입니다.

이처럼 미국과 중국간 1단계 무역합의 가능성이 높아지면서 월가엔 안전자산을 버리고 주식 등 위험자산으로 갈아타는 분위기가 완연합니다.

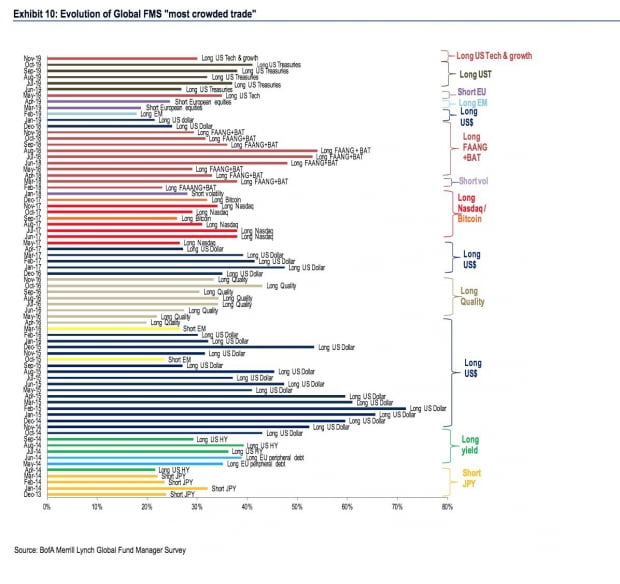

이날 발표된 뱅크오브아메리카메릴린치(BAML)의 11월 펀드매니저 설문을 보면 명확히 드러납니다.

이 설문의 핵심은 이렇게 요약됩니다.

-경기 침체 우려는 사라졌다(Recession concerns vanish)

-인플레이션 기대가 높아진다(Inflation expectations surge)

-기업 실적은 개선될 것이다(Corp profit expectations surge)

-펀드매니저들의 현금 보유 수준은 2013년 이후 최저로 떨어졌다(Lowest cash allocation since '15)

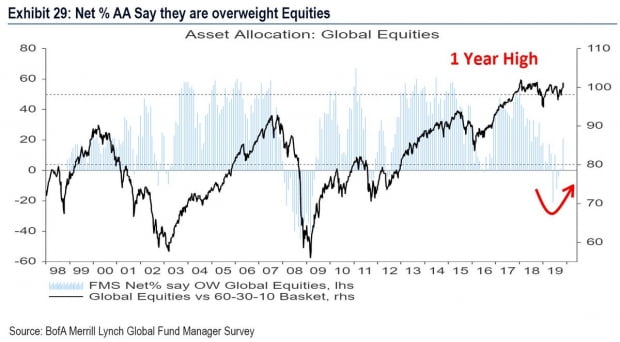

-주식으로의 자산배분은 1년래 최고로 높아졌다(Allocation to stocks 1-year high)

이 설문은 5740억달러 규모 자산을 관리하는 펀드매니저 230명을 상대로 지난 11월1~7일 실시됐습니다. 무역합의에 대한 기대가 살아난 시점입니다.

눈여겨볼 점은 이들 중 52%가 내년에 가장 수익률이 좋을 것으로 예상되는 자산으로 주식을 꼽았으며, 지난 10월 5%였던 현금 보유량이 11월 4.2%까지 떨어졌다는 겁니다. 이는 한달 새 감소폭으로는 2016년 11월, 즉 도널드 트럼프 대통령 당선 확정 때 이후 가장 컸고, 절대 수준으로는 2013년 6월 이후 가장 낮은 수준입니다.

뱅크오브아메리카는 투자자들 사이에 증시 랠리에서 소외될지 모른다는 공포, 이른바 ‘FOMO’(Fear of Missing Out) 심리가 만연해있다고 진단했습니다. 마이클 하넷 최고투자전략가는 “투자자들은 무역전쟁을 증시 반등의 가장 큰 위험 요인으로 꼽았지만, 강세론자들은 무역전쟁 휴전만으로도 증시 사상 최고 수준을 유지하기에 충분하다고 판단한다”고 밝혔습니다.

이날 스위스의 UBS에서도 설문조사를 발표했습니다.

자산 100만달러 이상 고액 투자자 3400명을 상대로 설문한 결과, 55%가 2020년 중 언젠가 증시가 크게 하락할 것이라고 예측했다는 내용입니다. 이들은 현금 비중을 평균 자산 25%까지 늘린 것으로 확인됐습니다.

완전히 상반된 설문 결과입니다.

하지만 UBS의 조사가 진행된 시기를 보면 이해가 갑니다. UBS는 지난 8월부터 10월까지 두 달 이상에 걸쳐 전세계 투자자들을 대상으로 설문을 했습니다. 지난 8~10월은 미중 무역전쟁이 9월 관세 부과 등으로 한창 심화되던 시기입니다.

트럼프 대통령은 지난 10월11일 “1단계 무역합의에 도달했다”고 발표했습니다.

투자자 심리는 순식간에 변할 수 있습니다.

하지만 월가는 트럼프 대통령이나 시진핑 중국 국가주석이 더 이상 무역전쟁을 심화시키기는 어렵다고 믿고 있습니다. 경기 상황이 버티기 어려운 지점까지 왔다는 것이죠. 게다가 트럼프 대통령은 내년 대선을 이제 정확히 1년 앞두고 있습니다.

트럼프 대통령은 이날 이코노믹클럽오브뉴욕에서 연설에서 “중국과 합의에 근접해있다”면서도 “협상 타결이 무산되면 관세를 부과하겠다”고 밝혔습니다.

그러면서 “유럽은 중국보다 더 거친 협상 상대”라고 말했습니다.

트럼프 대통령은 내일 유럽산 자동차에 대한 관세 25%를 부과할 지 결정합니다. 그가 예상처럼 관세 부과를 6개월 추가 연기한다면 내년 대선 때까지 더 이상의 무역전쟁은 없을 것으로 보는 게 맞을 것 같습니다.

뉴욕=김현석 특파원 realist@hankyung.com

관련뉴스