21일 투자은행(IB)업계에 따르면 현대중공업지주는 다음달 17일 유상증자 완료(주금납입) 전까지 신주인수권증서를 더 사 모으는 등 현대일렉트릭 지분을 확대하기로 했다. 한 증권사 관계자는 “앞서 배정 주식의 120% 청약 계획을 밝힌 현대중공업지주가 시장에 나오는 신주인수권증서 매수에도 적극 참여하기로 내부 방침을 세웠다”며 “최근 기업가치 대비 과도한 주가 하락을 지분 확대의 기회로 삼으려는 것으로 보인다”고 말했다.

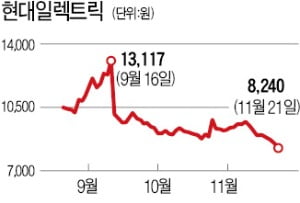

21일 투자은행(IB)업계에 따르면 현대중공업지주는 다음달 17일 유상증자 완료(주금납입) 전까지 신주인수권증서를 더 사 모으는 등 현대일렉트릭 지분을 확대하기로 했다. 한 증권사 관계자는 “앞서 배정 주식의 120% 청약 계획을 밝힌 현대중공업지주가 시장에 나오는 신주인수권증서 매수에도 적극 참여하기로 내부 방침을 세웠다”며 “최근 기업가치 대비 과도한 주가 하락을 지분 확대의 기회로 삼으려는 것으로 보인다”고 말했다.현대일렉트릭 주가는 9월 16일 총 1569만 주의 신주를 발행하는 내용의 주주배정 유상증자 발표 후 첫 거래일에만 23% 급락하는 등 약세를 면치 못했다. 이날 주가는 8240원에 마감했다. 유상증자 발표 직전 1만5200원과 비교하면 40% 넘게 떨어진 상태다.

일각에선 현대일렉트릭의 주가 하락 원인을 공매도에서 찾고 있다. 공매도 투자자는 유상증자 발표 직후 주식을 빌려 매도한 뒤 이보다 싼 비용으로 신주를 인수해 수익을 내는 전략을 사용한다. 이 때문에 주가를 떨어뜨려 신주 발행가액을 낮추려는 유인이 존재한다.

현대일렉트릭의 신주 발행가액은 최근 주가를 반영해 11월 4일 주당 7500원으로 잠정 결정됐다. 최초 예상가인 9560원보다 22% 낮은 수준이다. 최종 발행가액은 다음달 4일 확정한다.

현대중공업지주는 현대일렉트릭의 유상증자 발표 직후 신주 인수대금으로 쓰기 위해 최대 545억원의 자금을 마련했다. 당시보다 낮아진 현대일렉트릭 주가를 고려할 때 신주인수권증서 취득 등을 통해 추가로 지분을 확대할 수 있는 자금 여력을 확보하고 있다.

기존 주주(구주주)에게 주어진 신주청약권리를 사고파는 신주인수권증서 매매는 오는 25일부터 29일까지 이뤄진다. 구주주 청약 예정일은 다음달 9~10일이다. 이동헌 대신증권 연구원은 “현대중공업지주의 적극적인 유상증자 참여 계획은 자회사 정상화에 대한 최대주주의 자신감을 드러낸 것”이라며 “회사 측에서 밝힌 유상증자 후 사업 정상화 계획을 감안할 때 현 주가는 낮은 수준으로 판단하고 있다”고 말했다.

이태호 기자 thlee@hankyung.com

관련뉴스