3일 업계에 따르면 국내에 외화보험이 처음 등장한 2003년 이후 누적 판매량은 14만 건, 누적 수입보험료는 3조8000억원을 넘어섰다. 기축통화라는 위상에 걸맞게 달러보험이 90% 이상의 압도적인 비중을 차지하고 있다. 올 들어 달러화가 강세를 보이면서 가입자가 부쩍 늘었다는 게 업계 관계자들의 설명이다.

3일 업계에 따르면 국내에 외화보험이 처음 등장한 2003년 이후 누적 판매량은 14만 건, 누적 수입보험료는 3조8000억원을 넘어섰다. 기축통화라는 위상에 걸맞게 달러보험이 90% 이상의 압도적인 비중을 차지하고 있다. 올 들어 달러화가 강세를 보이면서 가입자가 부쩍 늘었다는 게 업계 관계자들의 설명이다.달러보험 시장은 메트라이프, 푸르덴셜, AIA 등 외국계 생명보험사가 주도하고 있다. 해외에서 달러화를 다뤄본 경험이 토종 보험사에 비해 풍부하다는 것이 강점으로 작용하고 있다. 메트라이프생명 관계자는 “외화 금융자산은 고액 자산가의 전유물이라 생각하는 소비자가 많지만, 새로운 유형의 달러보험이 등장하면서 이런 인식도 달라지고 있다”고 말했다.

메트라이프생명은 외화통장이나 달러화가 없어도 원화로 가입할 수 있는 ‘원화내고 달러모아 저축보험’을 출시해 좋은 반응을 얻었다. 일반적인 저축성상품과 달리 추가 납입이나 중도 인출이 가능하다는 점을 내세웠다.

푸르덴셜생명은 평생 확정된 노후소득을 달러로 지급하는 ‘무배당 달러 평생소득 변액연금보험’을 선보였다. 소비자가 상품에 가입할 때 자신이 받을 노후소득 금액을 정확히 알 수 있다는 게 장점이다.

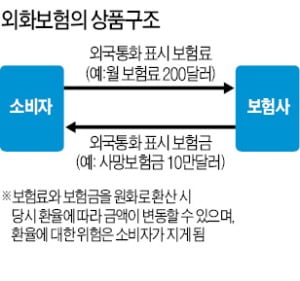

달러보험은 보험료와 보험금을 모두 달러로 주고받는다. 소비자가 보험료를 낼 때 원화를 달러화로 환전하고, 보험금을 받을 때는 달러화를 원화로 환전하는 과정을 거친다. 환율 변동에 따라 이득(환차익)을 볼 수 있지만 반대로 손실(환차손)을 볼 수도 있다는 얘기다. 또 외화보험은 이율을 적용하는 방법에 따라 금리연동형과 금리확정형으로 나뉜다. 외화보험의 금리가 원화보험 금리보다 항상 높다는 보장은 없다. 보험업계 관계자는 “달러보험은 장단점이 모두 있기 때문에 가입 전 환리스크와 금리 변동 가능성을 꼼꼼히 파악하는 것이 좋다”고 조언했다.

임현우 기자 tardis@hankyung.com

관련뉴스