제주항공은 18일 이사회를 열어 이스타항공 최대주주인 이스타홀딩스와 주식매매계약(SPA) 양해각서(MOU)를 맺고 경영권을 인수하기로 의결했다고 발표했다. 제주항공은 오는 31일 이스타홀딩스와 SPA를 체결할 계획이다.

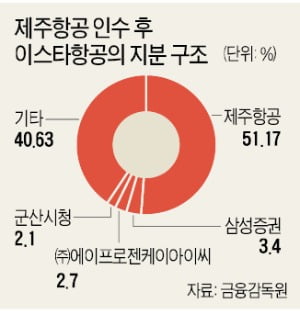

제주항공이 인수하는 물량은 이스타홀딩스 외 2명이 보유 중인 이스타항공 지분 51.17%(497만1000주)다. 인수 금액은 695억원이다. 인수에 앞서 제주항공이 26일부터 내년 1월 9일까지 이스타항공을 실사할 예정이어서 결과에 따라 인수 가격이 변동될 가능성이 있다. 이석주 제주항공 사장은 이날 “이스타항공 인수를 통해 여객 점유율을 확대하고 LCC 사업모델의 운영 효율을 극대화해 LCC업계 선두 지위를 공고히 할 계획”이라고 말했다.

제주항공은 이스타홀딩스와의 SPA가 끝나는 대로 국토교통부와 공정거래위원회 등으로부터 대주주 적격심사와 기업결합심사 등을 받게 된다.<hr style="display:block !important; margin:25px 0; border:1px solid #c3c3c3" />아시아나 대신 이스타 품고 제주항공 '국내선 2위'로

제주항공의 이스타항공 인수는 항공사 간 결합을 통해 규모의 경제를 실현하고, 점유율을 확대해 시장 주도권을 강화하려는 전략에서 나왔다는 분석이다. 이스타항공은 2007년 전북 군산에서 설립된 LCC로 국내 8개 항공사 중 6위다. 두 회사의 시장점유율을 합하면 국내선에선 24.3%로 아시아나항공(19.4%)을 넘어선다. 국제선에선 12.7%로 아시아나항공(15.1%)과의 격차가 크게 줄어든다. 두 회사가 보유한 항공기를 합하면 68대다. 아시아나항공은 86대의 항공기를 보유하고 있다.

제주항공의 이스타항공 인수는 항공사 간 결합을 통해 규모의 경제를 실현하고, 점유율을 확대해 시장 주도권을 강화하려는 전략에서 나왔다는 분석이다. 이스타항공은 2007년 전북 군산에서 설립된 LCC로 국내 8개 항공사 중 6위다. 두 회사의 시장점유율을 합하면 국내선에선 24.3%로 아시아나항공(19.4%)을 넘어선다. 국제선에선 12.7%로 아시아나항공(15.1%)과의 격차가 크게 줄어든다. 두 회사가 보유한 항공기를 합하면 68대다. 아시아나항공은 86대의 항공기를 보유하고 있다.제주항공이 이스타항공을 인수하기로 결정한 시기는 1조원 이상의 실탄을 확보하고, 아시아나항공 인수전에 뛰어들었다가 고배를 마신 지난달께인 것으로 알려졌다. 그보다 한 달 전인 지난 10월 이스타항공은 ‘노(No) 재팬’ 운동과 환율 상승, 경기 악화 등이 겹쳐 실적이 크게 나빠지며 인수합병(M&A) 시장에 매물로 나왔다.

당시 이스타항공은 이스타홀딩스가 보유 중인 39.6%의 지분을 960억원가량에 사달라고 현대백화점그룹 등 대기업과 사모펀드(PEF) 등에 인수 제안서를 보냈다. 이후 제주항공이 이스타항공에 인수 의사를 먼저 밝혔고, 이스타항공도 긍정적으로 받아들인 것으로 알려졌다.

▶본지 10월 18일자 A1·10면 참조

이스타홀딩스는 이스타항공 지분 매각 뒤에도 제주항공과 함께 이스타항공을 공동 경영한다. 이스타홀딩스는 보유 중인 지분을 모두 제주항공에 넘기지만, 200만주로 전환할 수 있는 전환사채를 갖고 있다. 주식으로 바꾸면 이스타홀딩스는 이스타항공의 지분 17%가량을 확보할 수 있다. 이수지 이스타홀딩스 대표는 “제주항공과 공동경영 체제로 위기를 극복하기 위해 협력해나갈 것”이라고 말했다.

김재후/이선아 기자 hu@hankyung.com

관련뉴스