“살 집 한 채만 갖고 있어라.”

“살 집 한 채만 갖고 있어라.”‘12·16 부동산 대책’을 통해 정부가 부동산 시장에 던진 메시지다. 이런 의중은 세금정책에서도 여실히 드러난다. 다주택자의 보유세 부담이 대폭 커졌고 1주택자라고 해도 직접 거주하지 않는다면 더 이상 ‘세금 무풍지대’에 있을 수 없게 됐다. 세무전문가들은 조정지역 다주택자라면 내년 5월까지 매각하거나 부담부증여를 활용해 ‘양도세 중과 배제’ 혜택을 노려볼 만하다고 조언했다. 2년가량 거주한 1주택을 갖고 있다면 내년 안에 파는 게 절세 측면에서 유리하다.

다주택자, 5개월 내 승부 봐라

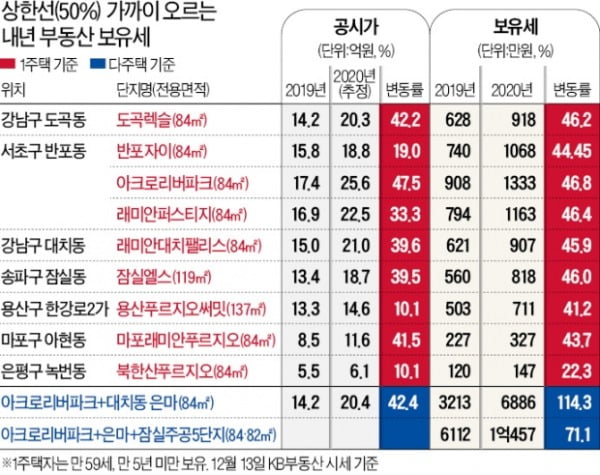

이번 대책은 다주택자나 고가 주택 소유자의 보유 부담을 키워 매도 압력을 높이는 게 골자다. 우선 시가 9억원 이상(2주택자는 6억원 이상) 주택의 종합부동산세가 더 올랐다. 내년부터 3주택 이상 소유자나 조정대상지역 2주택자는 최고 4.0%의 중과세율로 종부세를 계산해야 한다. 세부담 상한은 300%로 통일된다. 종부세와 재산세 등을 합친 보유세 한도가 전년보다 세 배까지 늘어날 수 있다는 의미다.

다주택자의 세금 부담을 높이는 동시에 ‘당근’도 제시했다. 다만 10년 이상 보유한 장기주택일 경우에만 활용할 수 있다. 10년 이상 보유한 주택을 내년 6월까지 매각하면 해당 매물에 대해 중과세율은 빼주고, 장기보유특별공제를 적용해주기로 했다. 현행제도하에선 다주택자가 조정대상지역에서 집을 팔 때 2주택자는 10%, 3주택자 이상은 20%의 중과세율이 적용된다. 3주택자 이상은 최고세율이 62%에 달한다.

이와 함께 2017년 ‘8·2 대책’ 이후 사라졌던 최고 30%의 다주택 장기보유특별공제도 이 기간 동안 한시적으로 적용해주기로 했다. 예를 들어 3주택자가 10년 전에 10억원에 취득한 아파트의 시세가 23억5000만원일 경우(차익 13억5000만원) 매각 시 양도세는 8억8000만원에 달한다. 하지만 6월 전에 매각하면 세금이 4억5800만원으로 줄어든다. 임대주택 등록을 할 수 없으면서 조정대상지역에 집을 가진 다주택자는 매각을 진지하게 고민해볼 필요가 있다는 게 전문가들의 조언이다.

다시 주목받는 부담부증여

매각을 원하지 않고 증여세가 부담이 되는 다주택자는 부담부증여를 활용할 수 있다. 부부간 증여세 면제한도인 6억원 이상 주택이거나 갭투자를 한 주택이 상대적으로 유리하다. 부담부증여란 전세보증금이나 대출 등 채무를 끼고 증여하는 방식이다. 증여 부분은 증여세를, 채무 부분은 양도소득세를 낸다. 그동안 양도세가 10~20% 중과되는 까닭에 다주택자들이 부담부증여를 꺼렸다. 하지만 한시적인 중과세율 적용 유예로 규제지역에서 세금을 아끼면서 배우자에게 넘기는 게 가능해졌다.

남편이 조정대상지역에서 과거 5억원에 매수한 아파트를 시세가 10억원까지 오른 상태에서 아내에게 증여한다고 가정해보자. 이땐 증여가액과 공제액의 차액 4억원에 대해 20%의 세율로 증여세를 매긴다. 부담부증여 시에는 증여분과 양도분을 따로 계산한다. 이 아파트의 전세보증금이 7억원(전세가율 70%)이라면 양도세를 계산할 때 남편의 취득가액은 3억5000만원(매수가 5억원의 70%)으로 간주한다. 전세보증금에서 이 금액을 뺀 3억5000만원에 대해 양도세를 매긴다.

12·16 대책 이전까진 중과세율이 적용돼 3주택자인 남편은 2억141만원의 양도세를 물어야 했다. 유예기간 내 부담부증여하면 일반세율을 적용받고, 최고 30%의 장기보유특별공제도 받을 수 있다. 증여세는 없다. 세금은 9465만원으로 1억원 이상 줄어든다. 임성환 ABL WM센터장은 “일반세율과 장기보유특별공제를 적용한 세금을 따져보고 의사결정을 한다면 의미 있는 결과가 나올 수 있다”고 설명했다.

부담부증여를 하면 향후 집을 팔 때도 유리하다. 취득가격을 높이는 효과가 있어 매각 차익에 따른 양도세 부담을 줄일 수 있어서다. 과거 얼마에 집을 샀는지와 관계없이 증여 5년 뒤엔 증여가액을 취득가액으로 간주한다.

거주기간 짧은 1주택자 내년 매각을

실수요자로 분류되는 1주택자는 지금까지 집을 팔 때 세금에 대해 크게 고민할 필요가 없었다. 이번 대책으로 1주택자도 주의가 필요해졌다.

시가 9억원 이상 고가주택을 갖고 있고 거주가 녹록지 않다면 내년에 매각을 고려해 봐야 한다. 매도가격이 9억원을 넘는 부분에 대해 주어지던 장기보유특별공제 적용요건이 까다로워져서다. 올해까지는 양도일 기준 2년간 보유만 하고 있어도 8%포인트씩 가산해 10년 보유 기준 최대 80%를 공제받았다. 하지만 내년 1월 1일 이후 양도하면 2년을 거주해야 같은 혜택을 받는다. 2년을 거주하지 못한 집은 10년 동안 보유했더라도 공제율이 연 2%씩 20%에 불과하다. 최대는 30%다.

이번 대책으로 2021년부턴 요건이 더 강화된다. 거주기간과 공제율을 연동시킨다. 기존 연 8%의 공제율을 보유 기간(4%)과 거주 기간(4%)으로 나눠 계산한다. 10년 이상 보유하고(40%) 거주는 5년(20%)만 했다면 합산 공제율이 60%다. 이 역시 최소 2년 거주했을 때의 공제율이다. 원종훈 국민은행 세무팀장은 “8·2 대책 이전에 구입했다 하더라도 9억이 넘는 집을 팔 때는 이번 대책의 직접적인 영향을 받을 수 있다”며 “보유기간은 상당히 긴데 거주기간은 짧고, 매각까지 고려하고 있다면 내년까지 매각하는 게 좋다”고 말했다.

장기보유특별공제가 문제가 되는 건 고가 주택이다. 9억원이 넘지 않는다면 비과세 요건만 갖추면 된다. 비과세 요건에 관해선 조정대상지역에서 갈아타기를 하려는 일시적 2주택자의 주의가 필요하다. 유예기한이 크게 짧아져서다. 종전엔 일시적 2주택자가 2년 안에 기존 집을 매각할 때 9억원까지 비과세가 가능했다. 지난 17일부턴 1년 안에 기존 주택을 매각하고 새로운 집에 전입해야 혜택을 받을 수 있도록 바뀌었다. 매수와 거의 동시에 매각을 진행해야 한다는 의미다.

이유정/양길성 기자 yjlee@hankyung.com

관련뉴스