1일 금융투자협회에 따르면 지난달 30일 국내 채권시장에서 3년 만기 국고채 금리는 연 1.360%로 마감했다. 작년 8월 저점(1.093%)을 찍은 이후 반등했지만 2018년 마지막 거래일(1.817%)에 비하면 낮은 수준이다. 그만큼 채권이 여전히 인기라는 의미다. 미국 등 선진국 채권 시장에도 지난해 훈풍이 불었다.

1일 금융투자협회에 따르면 지난달 30일 국내 채권시장에서 3년 만기 국고채 금리는 연 1.360%로 마감했다. 작년 8월 저점(1.093%)을 찍은 이후 반등했지만 2018년 마지막 거래일(1.817%)에 비하면 낮은 수준이다. 그만큼 채권이 여전히 인기라는 의미다. 미국 등 선진국 채권 시장에도 지난해 훈풍이 불었다.올해는 한국을 포함한 글로벌 경기가 회복기에 접어들면서 채권 시장은 상대적으로 소외될 것이라는 전망이 나온다. 10대 증권사 리서치센터장 가운데 8명이 채권의 자산 비중을 축소하라고 권고했다. 이들은 경기 회복으로 인한 기업 실적 증가가 확인되면 위험자산인 주식으로 시중 자금이 쏠릴 것으로 예상했다.

국제통화기금(IMF)에 따르면 올해 세계 경제성장률 전망치는 작년보다 0.4%포인트 높은 3.4%다. 서영호 KB증권 리서치센터장은 “글로벌 경기가 올해 1분기를 바닥으로 회복 국면에 접어들 것”이라며 “상반기 미 중앙은행(Fed)과 한국은행이 한 차례씩 기준금리를 인하하겠지만 추가적인 금리 인하에 대한 기대는 줄어들 것”이라고 설명했다.

선진국, 특히 유로존 채권이 비중 축소 대상 1순위로 꼽혔다. 세계적인 경기회복으로 선진국부터 금리가 상승세로 돌아서면 수익률이 낮은 선진국 채권 보유자들이 크게 손해를 볼 것이라는 지적이다. 윤창용 신한금융투자 리서치센터장은 “유로존 금리는 이미 마이너스 수준까지 내려가 금리를 더 떨어뜨릴 통화정책의 여력도 별로 없다”며 “유럽 주요국이 수정된 자산 매입 계획을 내놓기 전까지 유로존 국채 비중을 축소하는 게 바람직하다”고 말했다.

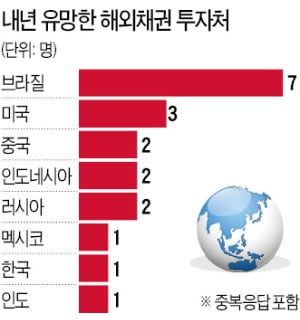

채권 시장에 대한 불신이 팽배하지만 브라질 국채는 예외다. 센터장 10명 중 7명은 브라질을 내년에 유망한 해외채권 투자처로 꼽았다. 윤희도 한국투자증권 리서치센터장은 “브라질은 신흥국 가운데 대외 건전성이 가장 양호한 국가”라며 “올해 세제개혁안 통과 및 공기업 민영화를 통해 재정적자를 더 줄이면 국가 신용등급도 상승할 것”이라고 내다봤다.

전범진 기자 forward@hankyung.com

관련뉴스