창사 후 최대 규모의 글로벌본드 발행에 나선 포스코가 70억달러(약 8조원)가 넘는 투자 수요를 모았다. 해외에서도 널리 알려진 한국 대표 철강회사라는 점과 안정적인 채권 수익률을 내세워 투자자들의 마음을 사로잡았다는 평가다. 글로벌본드는 미국, 유럽, 아시아 등 세계 주요 금융시장에서 동시에 발행돼 유통되는 채권이다.

14일 투자은행(IB) 업계에 따르면 포스코가 14억9700만달러(약 1조7200억원) 규모의 글로벌본드를 발행하기 위해 전날 진행한 수요예측(사전청약)에 해외 기관투자가 400여 곳이 73억달러(약 8조4100억원) 이상의 매수 주문을 냈다.

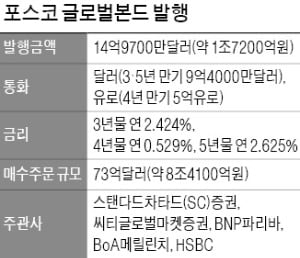

14일 투자은행(IB) 업계에 따르면 포스코가 14억9700만달러(약 1조7200억원) 규모의 글로벌본드를 발행하기 위해 전날 진행한 수요예측(사전청약)에 해외 기관투자가 400여 곳이 73억달러(약 8조4100억원) 이상의 매수 주문을 냈다.유로화로 발행되는 4년물(5억유로)에 약 170곳, 달러화로 발행되는 3년물(5억달러)과 5년물(4억4000만달러)에 약 230곳이 매수의향을 보였다. 스탠다드차타드(SC)증권, 씨티글로벌마켓증권, BNP파리바, BoA메릴린치, HSBC가 발행 주관을 맡았다.

포스코는 지난해 15억6000만달러 규모의 글로벌본드를 발행한 LG화학에 이어 한국 민간 기업 중 두 번째로 많은 규모의 채권을 발행한다. 최근 업황 부진에 따른 이익 감소와 차입금 증가로 재무 부담이 다소 커졌음에도 흥행에 성공했다.

포스코가 지난해 1~3분기 거둔 영업이익은 3조3112억원으로 전년 동기 대비 22.4% 감소했다. 총 차입금에서 현금성 자산 규모를 뺀 순차입금은 지난해 9월 말 기준 9조1461억원이다. 글로벌 신용평가사 스탠더드앤드푸어스(S&P)는 이 같은 변화를 반영해 지난 8일 포스코 신용등급(BBB+) 전망을 ‘긍정적’에서 ‘안정적’으로 변경했다.

이익 규모가 줄긴 했지만 업황 부진 속에도 조(兆)단위 이익을 내면서 선방하는 점을 평가받았다는 분석이다. 증권업계에선 이 회사가 지난해에 이어 올해에도 4조원대 영업이익을 거둘 것으로 보고 있다. 한국 채권은 신흥국 채권보다 우량한 신용도와 일본과 유럽 등 주요 선진국 채권보다 높은 금리를 내세워 꾸준히 인기를 누리고 있다.

발행금리는 모든 만기 구간에서 희망금리 대비 0.2%포인트 이상 낮게 결정됐다. 유로화로 발행되는 4년물 금리는 연 0.529%, 달러화로 발행되는 3년물과 5년물 금리는 각각 연 2.424%와 연 2.625%로 정해졌다.

김진성 기자 jskim1028@hankyung.com

관련뉴스