현대자동차그룹의 국내외 주요 계열사들이 잇달아 대규모 자금 조달에 나선다. 현대·기아차의 실적 개선, 미국 헤지펀드 엘리엇매니지먼트와의 관계 청산 등 호재가 이어지고 있어 투자자들로부터 많은 관심을 받을 전망이다.

28일 투자은행(IB)업계에 따르면 현대차그룹의 미국 캐피털사인 현대캐피탈아메리카는 현지 영업에 필요한 운영자금을 조달하기 위해 다음달 글로벌본드를 발행할 계획이다. 올해 현대차그룹이 처음으로 발행하는 글로벌본드다. 글로벌본드는 미국, 유럽, 아시아 등 세계 주요 금융시장에서 동시에 발행돼 유통되는 채권이다.

28일 투자은행(IB)업계에 따르면 현대차그룹의 미국 캐피털사인 현대캐피탈아메리카는 현지 영업에 필요한 운영자금을 조달하기 위해 다음달 글로벌본드를 발행할 계획이다. 올해 현대차그룹이 처음으로 발행하는 글로벌본드다. 글로벌본드는 미국, 유럽, 아시아 등 세계 주요 금융시장에서 동시에 발행돼 유통되는 채권이다.발행 금액은 10억~15억달러(약 1조1700억~1조7500억원)를 검토하고 있다. 이 회사는 최근 HSBC, JP모간, 미쓰비시UFJ증권(MUFJ)을 주관사로 선정했다.

현대캐피탈아메리카는 북미에서 현대·기아차 차량을 구매하는 소비자들에게 할부나 리스 등의 금융서비스를 제공하고 있다. 현대·기아차의 북미 지역 판매와 밀접한 관련이 있는 만큼 이번 글로벌본드 발행 과정에서 현대차에 대한 해외 투자자들의 평가가 드러날 전망이다.

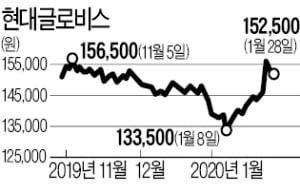

비슷한 시기 현대차그룹의 다른 계열사들도 국내에서 줄줄이 자금을 조달한다. 현대글로비스가 다음달 창사 이후 처음으로 최대 3000억원 규모 회사채를 발행한다. 현대건설과 현대위아도 각각 1500억원을 채권시장에서 조달할 계획이다.

비슷한 시기 현대차그룹의 다른 계열사들도 국내에서 줄줄이 자금을 조달한다. 현대글로비스가 다음달 창사 이후 처음으로 최대 3000억원 규모 회사채를 발행한다. 현대건설과 현대위아도 각각 1500억원을 채권시장에서 조달할 계획이다.그룹의 핵심인 현대·기아차 실적이 회복되고 있어 국내외 기관이 이전보다 적극적으로 투자 의향을 보일 것이란 관측이 많다. 현대차는 지난해 매출 105조7904억원, 영업이익 3조6847억원을 거뒀다. 매출은 전년 대비 9.2% 증가하며 창사 후 처음으로 100조원을 돌파했고 영업이익도 1년 전보다 52.1% 늘었다. 기아차의 매출(58조1460억원)과 영업이익(2조97억원)도 전년 대비 각각 7.3%, 73.6% 증가했다.

오랫동안 위험 요인으로 작용해온 엘리엇의 경영 간섭이 사라진 것도 호재로 꼽힌다. 엘리엇은 지난해 말 보유 중이던 현대차(2.9%), 현대모비스(2.6%), 기아차(2.1%) 지분을 모두 매각했다.

IB업계에선 20개월 동안 위협해온 엘리엇이 떠남에 따라 현대차그룹이 신사업 투자와 지배구조 개편에 더욱 힘을 실을 것이란 기대가 나오고 있다.

김진성 기자 jskim1028@hankyung.com

관련뉴스