현금처럼 사용할 수 있는 포인트를 법적으로 인정되는 현금으로 볼 것인지를 두고 다시금 논란이 불붙고 있다. 포인트가 현금인지 여부에 따라 정보기술(IT) 업체들의 금융업 라이선스 획득 전략이 달라지고, 핀테크(금융기술) 업체 마케팅의 불법성 여부가 갈리고 있어서다.

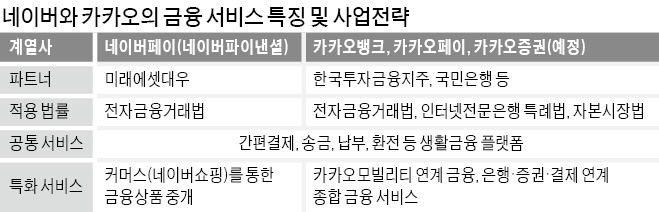

현금처럼 사용할 수 있는 포인트를 법적으로 인정되는 현금으로 볼 것인지를 두고 다시금 논란이 불붙고 있다. 포인트가 현금인지 여부에 따라 정보기술(IT) 업체들의 금융업 라이선스 획득 전략이 달라지고, 핀테크(금융기술) 업체 마케팅의 불법성 여부가 갈리고 있어서다.모빌리티 기반 IT 기업인 카카오는 현행법상 ‘선불전자지급수단’으로 정의되는 카카오페이머니로는 금융업을 영위하기 힘들다고 판단했다. 인터넷전문은행업 라이선스(카카오뱅크)를 받고, 증권업 진출도 추진 중인 이유다. 네이버는 금융결제업 강화를 위해 지난해 11월 네이버파이낸셜을 출범했다. 결제에 쓰이는 네이버페이 포인트와 네이버쇼핑 플랫폼을 활용해 금융상품 판매를 중개하기로 했다. 은행, 증권 등의 금융 라이선스 획득은 추진하지 않고 있다.

전자금융거래법상 선불전자지급수단(포인트)은 현금이 아니다. 소비자의 현금을 미리 받아놓는 대신 ‘현금처럼’ 쓸 수 있는 포인트를 지급하는 방식이다. 그런데 카카오 카카오페이머니와 네이버의 네이버페이 포인트의 ‘범용성’이 커질수록 포인트와 현금의 구분은 모호해진다. 1포인트는 1원의 가치를 가져 ‘등가성’도 충족한다.

카카오와 네이버는 증권, 은행 등과 자유롭게 연결되는 ‘종합금융플랫폼’이 되겠다는 그림을 그리고 있다. 하지만 꿈을 크게 꿀수록 저촉되는 법도 늘어난다. 네이버파이낸셜이 카카오와 달리 금융 라이선스를 받지 않는 이유를 두고 대주주적격성 심사를 받아야 하고, 자금 운용 규정을 지켜야 하는 등의 금융규제를 피하기 위한 것이라는 분석이 나오는 이유다. 금융권 관계자는 “정부는 금융소비자 편의를 확대하기 위해 간편결제 업체에 1인당 최대 500만원까지 포인트를 쌓을 수 있도록 해주고, 후불 결제 기능을 열어주는 방안도 추진 중”이라며 “회원 수가 3700만 명인 네이버페이가 수조~수십조원을 보유한 ‘은행이 아닌 은행’이 될 수 있는 셈”이라고 설명했다.

간편결제, 송금을 기반으로 한 핀테크 업체들은 ‘포인트 제도’를 관할하는 전자금융거래법이 금융업의 변화 속도를 따라가지 못하고 있다고 지적한다. 기존 금융사들의 생각은 다르다. 핀테크사가 금융 중개업을 하고 있음에도 금융업 규제에서 벗어나 ‘동일산업 동일규제 원칙’이 적용되지 않는다고 불만이다.

간편결제, 송금을 기반으로 한 핀테크 업체들은 ‘포인트 제도’를 관할하는 전자금융거래법이 금융업의 변화 속도를 따라가지 못하고 있다고 지적한다. 기존 금융사들의 생각은 다르다. 핀테크사가 금융 중개업을 하고 있음에도 금융업 규제에서 벗어나 ‘동일산업 동일규제 원칙’이 적용되지 않는다고 불만이다.포인트의 법적인 성격 때문에 규제에 구멍도 적지 않다는 지적이다. 소셜커머스업체 쿠팡은 지난해 고객이 현금처럼 쓸 수 있는 로켓머니를 미리 쌓아놓으면 연 5%의 포인트를 매달 나눠 지급하기로 했다. 금융감독원으로부터 ‘유사수신행위에 해당한다’는 유권해석이 나오자 이를 중단했다. 금융권 관계자는 “규제의 틀이 정착될 때까지 당분간 형평성 논란은 지속될 것”이라고 말했다.

김대훈 기자 daepun@hankyung.com

관련뉴스