대한항공이 다음달 정기 주주총회를 앞두고 최대 6000억원 규모 자산유동화증권(ABS)을 발행한다. 한진그룹 경영권 분쟁과 신종 코로나바이러스 감염증(코로나19) 여파에 따른 영업환경 악화 우려 등 좋지 않은 상황이지만 성공 가능성이 높은 조달 방안을 꺼냈다는 분석이다.

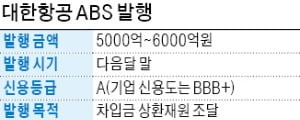

16일 투자은행(IB)업계에 따르면 대한항공은 차입금 상환 재원을 마련하기 위해 다음달 말 5000억~6000억원 규모 ABS를 발행할 계획이다. ABS의 기초자산은 대한항공이 앞으로 벌어들일 항공권 판매 수익이다. 이 회사는 최근 국내 증권사들에 이 같은 조달 계획을 담은 입찰제안요청서(RFP)를 보내며 ABS 발행 주관사 선정 작업에 들어갔다.

16일 투자은행(IB)업계에 따르면 대한항공은 차입금 상환 재원을 마련하기 위해 다음달 말 5000억~6000억원 규모 ABS를 발행할 계획이다. ABS의 기초자산은 대한항공이 앞으로 벌어들일 항공권 판매 수익이다. 이 회사는 최근 국내 증권사들에 이 같은 조달 계획을 담은 입찰제안요청서(RFP)를 보내며 ABS 발행 주관사 선정 작업에 들어갔다.IB업계 관계자는 “대한항공이 서울 송현동 호텔 부지, 제주 파라다이스호텔 부지, 왕산레저개발 등 비핵심 자산 매각 계획을 발표한 후 당분간 자금 조달 움직임을 멈출 것이란 예상을 깨고 대규모 유동성 확보에 나섰다”고 말했다.

대한항공은 지난 3일 1600억원 규모 회사채를 찍은 뒤 해외 영구채 발행을 통해 3억달러(약 3500억원)를 추가로 확보하려 했지만 코로나19 여파로 발행 여건이 나빠지자 조달 시기를 미뤘다. 당초 IB업계에선 이 회사가 다음달 말 주총이 끝난 뒤에야 자금 조달 준비에 나설 것으로 봤다. 한진그룹 지주회사인 한진칼 경영진이 ‘조현아 전 대한항공 부사장-KCGI(강성부펀드)-반도건설’ 주주연합과 치열한 의결권 확보 경쟁을 벌이고 있고, 대한항공 역시 주요 안건을 두고 국민연금 등 주요 기관투자가들의 찬성표를 받아야 한다.

대한항공은 대규모 차입금 상환을 위해 자금 조달이 필요하다. 대한항공의 지난해 말 별도 재무제표 기준 총 차입금은 15조7568억원으로, 전년(14조6732억원) 대비 1조원 이상 증가했다. 부채비율(810%)도 같은 기간 103%포인트 뛰었다.

ABS는 상대적으로 투자자 모집이 수월해 무난히 목표한 금액을 확보할 전망이다. 대한항공이 발행할 ABS는 조달 금액보다 몇 배 많을 것으로 예상되는 항공권 판매 수익을 기초자산으로 삼고 있다. 대한항공이 항공기 운항만 계속한다면 투자자가 원리금을 돌려받을 가능성이 높다. 이런 이유로 국내 신용평가사들은 대한항공의 ABS 신용등급(A)을 기업 자체 신용도(BBB+)보다 두 단계 높게 매기고 있다.

IB업계 관계자는 “항공사 ABS는 높은 상환 가능성을 바탕으로 오랫동안 투자자들로부터 인기를 누려 왔다”며 “최근 코로나19 확산으로 대한항공 실적이 악화될 수 있다는 우려가 있지만 ABS 발행 환경에까지 큰 영향을 미치진 않을 것”이라고 말했다.

김진성 기자 jskim1028@hankyung.com

관련뉴스