무색해진 경기방어주

코스피지수는 24일 83.80포인트(3.87%) 내린 2079.04로 마감해 두 달 반 만에 2100선 아래로 밀렸다. 미·중 무역분쟁이 격렬하던 2018년 10월 11일(-4.4%) 후 1년4개월 만에 최대 하락률을 기록했다. 외국인이 8000억원 가까이 순매도해 낙폭을 키웠다.

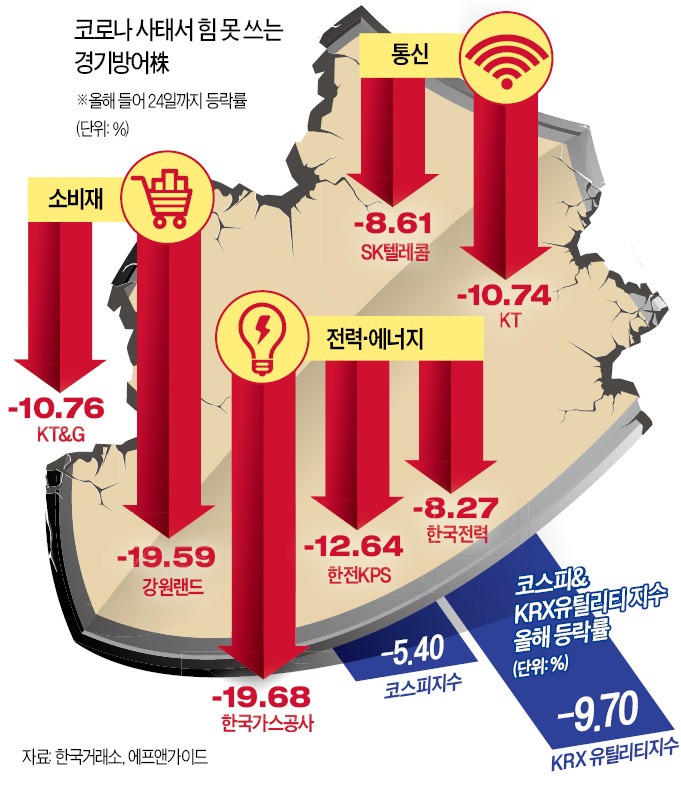

경기방어주마저 크게 흔들렸다. 한국전력 한국가스공사 지역난방공사 삼천리 등 4개 종목으로 구성된 KRX유틸리티 지수는 23.69포인트(2.45%) 하락한 944.07에 거래를 마쳤다. 이 지수는 올 들어서 9.70% 떨어지며 코스피지수(-5.40%)보다 큰 하락폭을 나타냈다. 같은 기간 KT&G가 포함된 KRX필수소비재 지수도 8.27% 떨어지며 방어주의 역할을 제대로 해내지 못했다. SK텔레콤과 KT도 올해 각각 -8.61%, -10.74%의 낙폭을 나타내며 부진했다. 이들 종목 대부분은 1년 최저가를 연일 갈아치우고 있다.

전통적인 경기방어주들이 무너진 까닭은 코로나19 사태로 내수 경기가 크게 후퇴할 것이란 우려가 커졌기 때문이다. 글로벌 주식시장이 정보기술(IT) 등 성장주를 중심으로 수급이 몰리는 흐름이 계속되는 점도 경기방어주를 외면하게 하는 요인으로 작용했다. 한 증권사 리서치센터장은 “IT 등 성장주들이 연초 상승장을 이끌 때 소외됐던 경기방어주들이 코로나19 악재가 터지면서 한 단계 더 떨어진 것”이라며 “무엇보다 하방을 지지하던 투자심리가 무너진 게 과도한 낙폭의 원인”이라고 설명했다.

저가 매수 매력은 커져

올 들어 유독 낙폭이 컸던 경기방어주에 대한 저가 매수를 노릴 시기가 다가오고 있다는 분석도 속속 나오고 있다. 밸류에이션 매력이 커진 만큼 주식시장이 회복기에 들어서면 주가 급반등을 기대할 수 있다는 이유에서다.

금융정보업체 에프앤가이드에 따르면 한국전력의 12개월 선행 주가수익비율(PER: 주가/주당순이익)은 12배로 3개월 전(16배)보다 급격히 낮아졌다. 역사적 저점에 닿았다는 평가다.

같은 기간 한국가스공사의 12개월 선행 PER도 6배에서 5배로 낮아졌다. 유재선 하나금융투자 연구원은 “가스 판매량, 국제 유가 등 한국가스공사의 실적 변수들은 반등이 어려운 상황이지만 5% 이상의 배당수익률은 매력적”이라며 “극도의 저평가 구간에 진입했다”고 설명했다.

강원랜드도 저가 매수 매력이 커졌다는 평가다. 강원랜드의 12개월 선행 PER은 3개월 전 16배에서 13배 수준으로 낮아졌다. 박성호 유안타증권 연구원은 “강원랜드의 12개월 선행 PER이 2011년 이후 저점 수준”이라며 “시가배당률도 3.8%인 만큼 주가는 바닥”이라고 설명했다.

5세대(5G) 이동통신 비용 투입으로 인한 수익성 악화 우려가 있는 통신주들도 성장성 기대가 여전하다. SK텔레콤의 올해 영업이익 컨센서스(증권사 추정치 평균)는 작년보다 10.4% 늘어난 1조2262억원이다. 3개월 전(1조3999억원)보다 12.40% 쪼그라들었지만 주가는 실적 전망치 하락분을 반영하고 있다는 게 증권업계의 분석이다.

KT&G도 박스권 하단으로 인식됐던 9만원대가 깨진 뒤 8만3000원대까지 밀린 상황이다. 박스권 매수 전략에 따라 저가 매수할 때라는 조언이 따르는 이유다. KT&G의 12개월 선행 PER은 10배 수준으로 글로벌 1위 담배회사인 필립모리스(14배)와 비교해 크게 저평가됐다는 분석이다.

고윤상 기자 kys@hankyung.com

관련뉴스