금융위원회는 지난 4일 정례회의에서 우리·하나은행의 사모펀드 신규 판매를 6개월간 중단하도록 하는 내용의 징계 처분을 의결했다. 이에 따라 두 은행은 오는 9월 4일까지 사모펀드 가입자(계좌)를 추가로 모집할 수 없다.

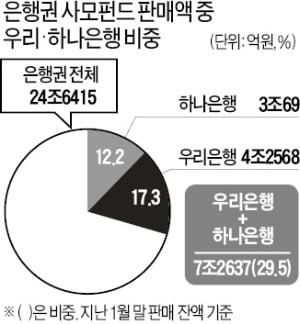

금융위원회는 지난 4일 정례회의에서 우리·하나은행의 사모펀드 신규 판매를 6개월간 중단하도록 하는 내용의 징계 처분을 의결했다. 이에 따라 두 은행은 오는 9월 4일까지 사모펀드 가입자(계좌)를 추가로 모집할 수 없다.금융투자협회에 따르면 지난 1월 말 기준 두 은행의 사모펀드 판매 잔액은 7조2637억원으로 은행권 전체(24조6415억원)의 3분의 1에 육박한다. 은행권 개인 고객 사모펀드 판매 잔액(6조9273억원)만 놓고 보면 두 은행의 몫이 2조8926억원으로 41.8%에 달하는 것으로 나타났다.

이번 조치를 두고 운용업계에서는 “은행 고객의 ‘사모펀드 엑소더스’ 현상을 더욱 부추길 것”으로 우려하고 있다. 사모운용사들은 지난해 DLF 사태와 라임자산운용의 환매 중지 사태 등이 연달아 터지며 신뢰에 큰 손상을 입었다. 개인 고객의 대규모 이탈 움직임도 나타나고 있다. 은행권 사모펀드 판매 잔액은 작년 6월 말부터 7개월 동안 4조3219억원(14.9%) 감소했다. DLF·라임 사태에 모두 연루된 우리은행 판매 잔액이 같은 기간 3조2138억원(43.0%) 급감했고, 하나은행도 9906억원(24.8%) 줄었다.

우리·하나은행 창구 의존도가 높았던 일부 운용사는 발만 동동 구르고 있다. 금투협에 따르면 디셈버앤컴퍼니자산운용(46.6%), 더블유자산운용(23.1%), 포트코리아자산운용(11.3%) 등은 1월 말 기준 우리·하나은행 판매 비중이 10%를 웃돈다. 한 사모운용사 관계자는 “뒤늦게 판매사를 다변화하는 방안을 검토 중이지만 새로운 판매사와 신뢰 관계를 쌓으려면 상당한 시간이 걸릴 수밖에 없다”고 토로했다.

앞으로 나올 라임 사태 관련 당국의 징계안까지 겹치면 업계의 충격은 더욱 커질 전망이다. 그중에서도 라임 무역금융펀드 사기에 연루된 신한금융투자의 징계 수위에 업계는 촉각을 곤두세우고 있다. 신한금투의 사모펀드 판매 잔액은 약 44조원으로 단일 판매사로는 은행·증권 등 전 금융권을 통틀어 가장 많다.

오형주 기자 ohj@hankyung.com

관련뉴스