‘최정우식’ 위기 돌파 전략

포스코의 자사주 매입에는 최 회장의 결단이 있었다는 게 내부 전언이다. 포스코의 사상 첫 재무통 출신 수장인 최 회장은 임원회의 때마다 주가 관리를 강조해왔다. 직접 기업설명(IR) 팀을 찾아 “포스코 주가가 지나치게 저평가돼 있다”며 적극적인 대처를 주문했다.

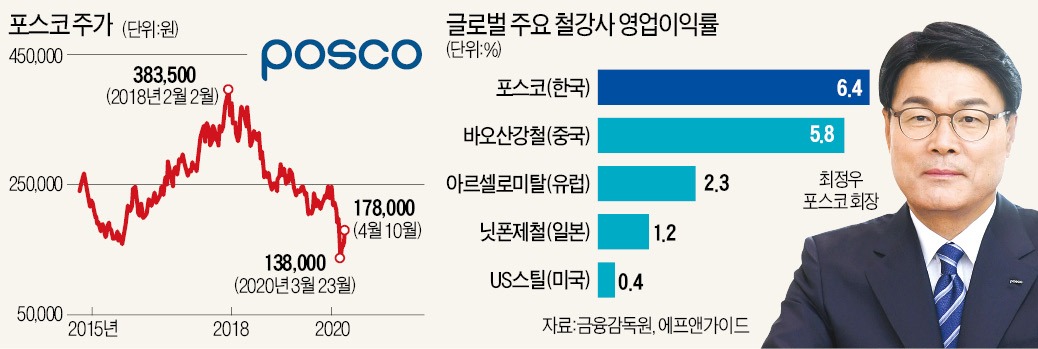

포스코 주가는 지난 3월 23일 올 들어 최저가인 13만8000원까지 떨어졌다. 2004년 6월 23일 이후 16년 만에 최저치다. 주가순자산비율(PBR: 주가/주당순자산)도 0.27배로 사상 최저였다. 더 이상 지켜볼 수 없다고 판단한 최 회장은 대규모 자사주 매입을 추진했다.

경영진의 자신감도 반영됐다. 작년 미국과 중국의 무역전쟁으로 철강산업이 어려움을 겪었지만 포스코 영업이익률은 6.4%로 세계 최고 수준이었다. 아르셀로미탈(2.3%), US스틸(0.4%), 닛폰제철(1.2%) 등 경쟁사를 압도했다. 포스코 관계자는 “철강 시황이 회복되면 경쟁사들보다 한발 앞서 반등할 수 있다는 자신감을 내비친 것”이라고 말했다.

늘어난 곳간도 거액을 베팅할 수 있는 배경이 됐다. 포스코의 현금 및 현금성자산 규모는 작년 말 기준 3조5149억원으로, 1년 전에 비해 8710억원 늘었다. 비핵심 사업과 자산을 매각한 결과다. 포스코는 2000년과 2005년에도 자사주 매입에 약 1조원을 각각 투입했다.

“시장에 자신감 전달”

올 1분기 유가증권시장과 코스닥시장에서 자사주 취득을 공시한 상장사는 358개에 달했다. 코로나19로 코스피지수가 1400대까지 급락하자 기업들이 주가 방어를 위해 팔을 걷어붙인 것이다. 하지만 포스코는 1조원이라는 자금 규모로 다른 회사들을 놀라게 했다. 1조원으로 취득할 수 있는 지분은 지난 10일 종가 기준(17만8000원)으로 전체 주식의 6.4%에 달한다. 보유 중인 707만1194주(8.1%)를 더하면 발행 주식 수 대비 14.5%의 자기 주식을 보유하게 된다.

포스코가 당장 1조원어치의 자사주를 매입할 필요는 없다. 직접 취득 방식이 아니라 신탁계약을 통한 취득이기 때문이다. 신탁 계약 기간도 13일부터 내년 4월 12일까지 1년간이다. 매입 시기와 규모는 포스코가 시장 상황에 따라 탄력적으로 결정할 수 있다는 설명이다. 회사 관계자는 “코로나19 충격으로 주가가 과도하게 하락했다”며 “기업 미래에 대한 강한 자신감과 주가 회복 의지를 시장에 전달하기 위한 결정”이라고 설명했다.

1분기 실적도 불안한데…

포스코의 ‘통 큰’ 결정에 대해 우려하는 시각도 많다. 포스코의 재무 상황이 안정적이라고 하나 코로나19 사태의 파고가 어디까지 이어질지 모르는 상황에서 ‘실탄’을 아껴야 한다는 지적이다. 대다수 기업은 핵심 자산까지 팔아치우며 현금 확보에 나서고 있다.

포스코 실적도 불안을 키운다. 포스코는 작년 4분기 영업이익 5576억원을 기록했다. 1조원대 분기 영업이익 행진이 10개 분기 만에 멈췄다. 금융정보업체 에프앤가이드에 따르면 올 1분기 포스코의 영업이익 컨센서스(증권사 추정치 평균)는 6764억원으로, 전년 대비 43.8% 줄어들 것으로 추정된다.

변종만 NH투자증권 연구원은 “이번 결정은 주가 하락을 막는 강력한 장치가 될 것”이라면서도 “‘수요절벽’과 경기 침체 시 영업 환경 악화는 변수”라고 말했다. 경제 충격이 장기화되면 대규모 자기 주식 매입은 부담으로 작용할 수 있다는 분석이다. 또 다른 철강업계 관계자는 “포스코가 설비 투자를 늘리거나 기업 인수합병(M&A)에 나서기에는 철강업계 업황이 좋지 않다”며 “포스코도 재원 활용 방안을 고민하다가 자사주 매입을 결정했을 것”이라고 말했다.

최만수 기자 bebop@hankyung.com

관련뉴스