벌어지는 ‘성장주-가치주’ 격차

금융정보 제공업체 에프앤가이드에 따르면 대형가치주 지수와 대형성장주 지수의 연초 이후 수익률은 각각 -10%와 8%로 그 격차가 20%포인트 가까이 벌어졌다. 중형주와 소형주 역시 가치주와 성장주 간 수익률 차이가 13%포인트, 15%포인트에 달한다. 코스피지수가 연초 수준을 아직 회복하지 못했지만 삼성바이오로직스, 카카오, 네이버 등은 코로나19 충격에도 올 들어 20~70% 이상 오르는 등 성장주 독주가 이어진 결과다.

성장주 강세 속 가치주가 주식시장 손실을 떠안는 모습은 한국만의 현상이 아니다. 미국 가치주 종합지수인 ‘러셀3000 가치지수’는 올 들어 현재까지 15% 가까이 하락했지만 러셀3000 성장지수는 5% 상승했다. 지난 10년 동안 가치주지수 상승률은 80%에 그쳤지만 성장주 지수는 240% 넘게 뛰었다. S&P500지수 상승률 150%와 비교해도 가치주의 수익률은 절반 수준이다. 아마존, 페이스북, 넷플릭스, 구글 등 초대형 성장주는 연일 사상 최고치를 경신하거나 근접했다.

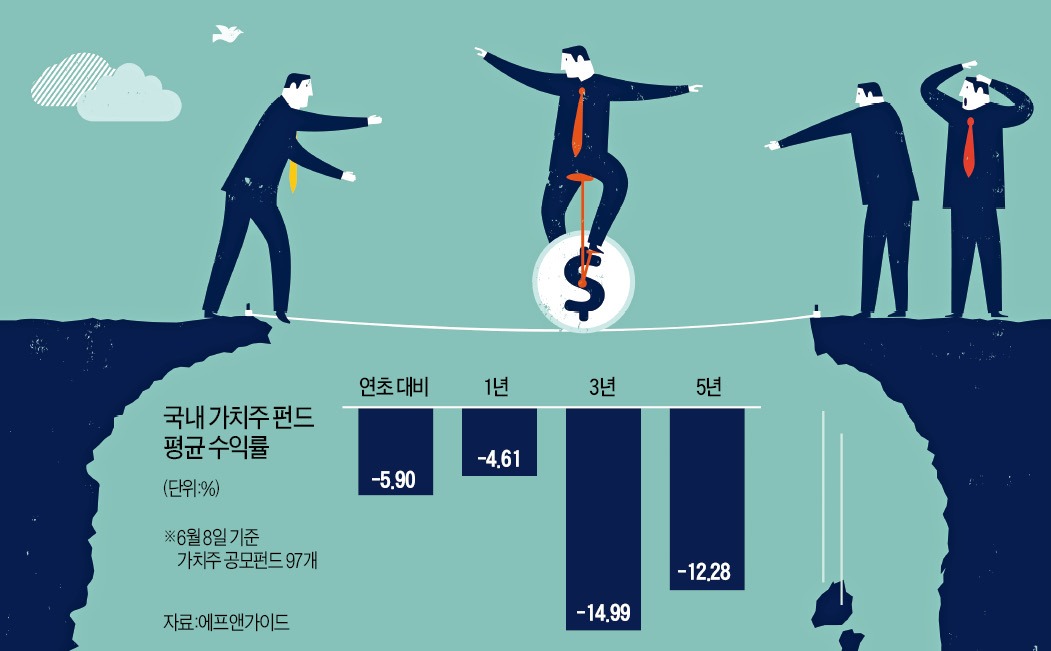

국내 가치주 펀드의 성적도 초라하다. 97개 국내 가치주 공모펀드의 올해 평균 수익률은 -5.9%다. 일반 주식형 펀드 수익률 평균은 -1.61%였다. 간판 가치주 펀드로 꼽히는 ‘신영마라톤’ ‘신영밸류고배당’ ‘한국밸류10년투자’ ‘KB밸류포커스’ 등의 수익률도 -5~-10%에 그치고 있다. 5년 전 10조원을 넘던 가치주 펀드 설정액도 6조원대로 줄었다. 올해는 3000억원이 빠져나갔다.

저평가 투자?…“싼 주식은 이유 있다”

가치투자의 수난 시대라는 평가가 나오는 이유다. 가치투자를 내세운 자산운용사들은 2010년대 중반까지만 해도 국내 주식투자의 본류로 여겨질 만큼 황금기를 누렸다. 강방천(에셋플러스자산운용) 이채원(한국투자밸류자산운용) 허남권(신영자산운용) 등 국내 가치투자 대가들이 이끄는 펀드가 매년 수익률 1등을 거머쥐던 시절이었다. 2012~2016년 5년 내내 코스피지수는 2000선을 맴돌았지만 가치주 펀드는 50% 가까이 수익을 냈다.

하지만 2015년 이후 본격적으로 저금리 광풍이 몰아치자 아무리 싼 주식이라도 증시에서 외면받는 ‘기현상’이 벌어졌다. 대형주와 바이오 강세장이 펼쳐지며 전통적인 투자 방식은 힘을 잃고 고꾸라지는 수익률과 자금 유출의 악순환에 빠졌다. 여기에 코로나19는 경제와 주가, 전통산업과 신산업의 분리를 가속화하고 있다. ‘언택트(비대면)’ 등 코로나19로 인한 변화에서 승기를 잡은 종목은 이미 최고 수준인 주가수익비율(PER), 밸류에이션에도 아랑곳하지 않고 강세를 이어가는 반면 저평가된 가치주의 이익은 빠르게 감소하고 있다.

전문가들은 성장주 독주에 치인 가치주의 부진은 당분간 지속될 것으로 보고 있다. 코로나19에 대응하기 위해 세계적으로 금리 인하 기조가 확산되면서 성장주에 유리한 환경이 조성되고 있기 때문이다. 저성장기가 길어지면 성장 프리미엄이 보이는 종목으로의 쏠림 현상은 두드러진다. 더 높은 수익을 좇아 투자자가 몰리면 소수 기업은 원래 가치를 뛰어넘는 수준까지 주가가 오르는 경우가 많다. 가치투자자들이 고전할 수밖에 없는 이유다.

2010년대 이후 ‘싼 주식은 싼 이유가 있다’는 인식이 투자자들에게 자리 잡았다는 점도 가치투자가 어려워진 이유로 꼽힌다. 주가순자산비율(PBR), 주가수익비율(PER) 등 밸류에이션 판단을 위해 단순 지표를 확인하는 방식은 더 이상 효과를 내기 어렵다는 분석도 나온다. 산업구조 변화로 재무제표에는 없는 무형자산의 가치가 기업에 더 중요한 시대가 됐다.

설지연 기자 sjy@hankyung.com

관련뉴스