폭락장에서 자금 유입된 ‘착한 펀드’

ESG 지표는 환경(environment)·사회책임(social), 지배구조(governance)의 약자로 기업의 지속적인 성장 가능성을 측정할 때 고려되는 비재무적 요소다. ESG 투자는 기업의 사회적 책임을 강조한다는 측면에서 SRI와 비슷하지만 ESG에 따른 경제적 가치 창출을 더 중시한다는 데 차이가 있다.

11일 금융정보업체 에프앤가이드에 따르면 증시 최저점을 목전에 뒀던 지난 3월 중순부터 최근까지 3개월간 국내 SRI 펀드 33개에 85억원이 유입됐다. SRI 펀드의 현재 설정액은 3818억원이다. 규모는 작지만 같은 기간 국내 주식형펀드에서 6조8121억원, 채권형펀드에서 2조4952억원이 빠진 것과 대조적인 흐름이다.

미국 투자정보회사 모닝스타는 지난 7일 보고서에서 올 1분기 미국 펀드 시장에서 3847억달러(약 460조원)가 빠져나간 것과 달리 기업의 지속가능성을 중심에 둔 펀드에는 457억달러(약 54조원)가 들어왔다고 밝혔다. 김진영 키움증권 연구원은 “ESG 등급이 높은 기업군은 그렇지 않은 기업군에 비해 당기순이익과 주가가 급락할 가능성이 낮다는 연구 결과가 있다”며 “2008년, 2012년 경제위기에 이어 이번 폭락장에서도 ESG 펀드는 벤치마크지수 대비 낙폭이 작았다”고 설명했다.

수익률 방어 성공

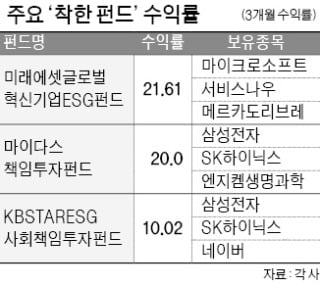

국내 ‘착한 펀드’도 수익률 방어에 성공했다. 에프앤가이드에 따르면 10일 기준 등록된 43개 테마 펀드 중 SRI 펀드의 연초 이후 수익률은 1.04%다. 코스피지수(-0.09%) 수익률을 소폭 웃돌았다. 최근 3개월 수익률은 12.83%로 전체 테마 펀드 중 레버리지, 헬스케어, IT 등에 이은 7위다. 미래에셋 글로벌혁신기업 ESG 펀드(21.61%), 마이다스 책임투자 펀드20.0%), KBSTAR ESG사회책임투자 펀드(10.02%)가 수익률 상위에 올랐다.

국내 ‘착한 펀드’도 수익률 방어에 성공했다. 에프앤가이드에 따르면 10일 기준 등록된 43개 테마 펀드 중 SRI 펀드의 연초 이후 수익률은 1.04%다. 코스피지수(-0.09%) 수익률을 소폭 웃돌았다. 최근 3개월 수익률은 12.83%로 전체 테마 펀드 중 레버리지, 헬스케어, IT 등에 이은 7위다. 미래에셋 글로벌혁신기업 ESG 펀드(21.61%), 마이다스 책임투자 펀드20.0%), KBSTAR ESG사회책임투자 펀드(10.02%)가 수익률 상위에 올랐다.착한 펀드가 코로나19 폭락장에서도 수익률을 지킨 이유는 이들이 환경오염을 유발하는 에너지, 철강 기업 대신 IT, 헬스케어 등 미래 산업을 주도할 종목을 담은 덕분이다. 에너지 기업은 유가 하락과 주요국 봉쇄 조치로 주가가 폭락한 반면 IT 기업은 언택트 소비가 대두되며 주가가 급등했다.

김준섭 KB증권 연구원은 “글로벌 ESG 펀드의 상당수가 미국 기술주와 유럽 헬스케어주 비중이 커서 코로나19 이후에도 성장성이 높다”며 “원유·정유 관련 종목 비중이 작아 변동성도 제한적”이라고 했다. ‘미래에셋 글로벌혁신기업 ESG 펀드’가 담은 메르카도리브레(55.04%), ‘마이다스 책임투자 펀드’가 보유한 엔지켐생명과학(29.22%), ‘KBSTAR ESG 사회책임투자’가 편입한 네이버(28.95%)는 모두 연초보다 주가가 큰 폭으로 올랐다.

국내에서는 착한 펀드의 편입 종목이 일반 주식형 펀드와 큰 차이가 없다는 지적도 나온다. ESG 상장지수펀드(ETF) 중 설정액이 가장 많은 ‘삼성 KODEX MSCI ESG유니버설 펀드’는 삼성전자와 SK하이닉스 비중이 29.0%에 달한다.

한경제 기자 hankyung@hankyung.com

관련뉴스