SK바이오팜이 상장 직후 이틀 연속으로 상한가를 기록하면서 증시를 뜨겁게 달구고 있다. 이 종목은 지난 2일 가격제한폭까지 오르며 유가증권시장 시가총액 27위로 화려하게 등장했고 3일 재차 상한가를 기록하며 22위에 올랐다. 다른 상위권 종목의 주가가 비슷하게 유지될 경우 상한가가 두 번 더 나오면 단숨에 10위권에 들어오게 된다.

투자자들은 SK바이오팜이 삼성바이오로직스와 셀트리온 같은 헬스케어 대표주 반열에 오를 수 있을지에 촉각을 곤두세우고 있다. 과거 사례를 보면 단숨에 10위권에 진입할 가능성도 배제할 수 없다. 하지만 아직 적자 상태인데다 미국 시장에서 직접 신약을 팔아본 경험이 없다는 점은 위험 요인으로 꼽힌다.

SK바이오팜 이틀째 상한가

SK바이오팜은 이날 가격제한폭(+29.92%)까지 오른 16만5000원에 장을 마쳤다. 전날에 이어 이틀 연속 상한가다. 개인과 기관이 각각 505억원, 20억원어치를 담았고 외국인이 516억원어치를 내다팔았다. SK바이오팜의 시가총액은 이날 12조9217억원으로 치솟으며 10조원을 넘겼다. 유가증권시장 순위에서 한국전력, LG, SK이노베이션, KT&G, LG전자 등 5개 종목을 따돌렸다.

이날 상한가에 매수 주문을 걸어놓은 대기물량은 956만9251주에 달했다. 기관투자가의 의무보유 물량을 제외하고 현재 시장에서 거래가 가능한 물량은 1022만6582주다. 상한가 대기 물량을 모두 소화하려면 전체 주주 손바뀜이 한 번은 일어나야 한다. 그러나 실제 거래된 양은 매수 대기물량의 5.8%인 55만9509주에 불과했다. 전날 69만8642주에서 더 줄었다.

셀트리온 초기에 362% 올라

SK바이오팜의 상승 행진이 며칠간 이어질지 단언하기는 어렵다. 셀트리온은 2008년 8월 오알켐과의 합병을 통해 코스닥시장에 우회상장하며 증시에 처음 발을 들였다. 합병 대상인 오알켐의 주가는 이 소식 때문에 합병 직전에 11거래일 연속으로 상한가를 기록했다. 당시에는 가격제한폭이 ±15%였는데 전체 기간에 주가가 361.61% 올랐기 때문에 지금 기준으로 따지면 다섯 번의 상한가(371.29%)를 기록한 것이다.

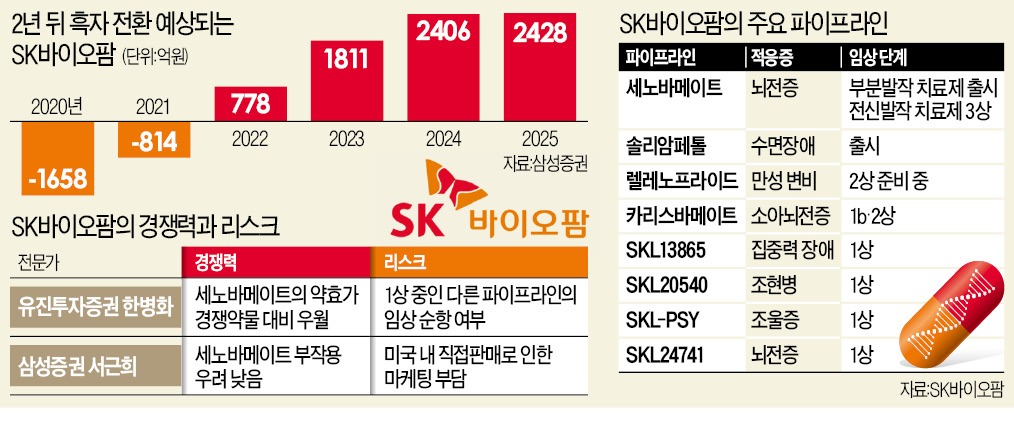

SK바이오팜은 한편으로는 당시의 셀트리온보다 여건이 좋고, 다른 한편으로는 나쁘다. 좋은 점은 그동안 제약바이오주 인지도가 크게 높아졌다는 것이다. 최근 증시의 자금이 바이오, 비대면, 배터리 등 차세대 주도주로 몰리고 있는 것도 SK바이오팜의 추가 상승 가능성에 힘을 보탠다. 다만 SK바이오팜이 아직 적자 상태인 점은 투자자를 신중하게 만들 수 있다. 셀트리온은 상장 당시 수백억원의 흑자를 내고 있었다.

“추가 상한가 가능성 높아”

추가 상한가가 나올 가능성에 대해 전문가들의 전망은 긍정적인 편이다. 정인지 유안타증권 연구원은 “SK바이오팜의 상장 시초가가 9만8000원이었는데 이전에 장외 거래에서 20만원 정도에 거래됐다”며 “최소한 이 정도 수준까지는 주가가 한 번에 오른다고 봐야 한다”고 말했다. SK바이오팜이 6일에도 상한가를 기록하면 21만4500원으로 이 범위 내에 들어온다. 여기에 최근의 높아진 기대심리를 타면 추가 상한가도 가능하다. 강봉주 메리츠증권 연구원은 “최근 성장주에 대해 투자자들이 극단적인 기대감을 갖고 있고, 그에 반해 국내에 이런 종목은 많지 않기 때문에 열풍이 지속될 것”이라고 말했다.

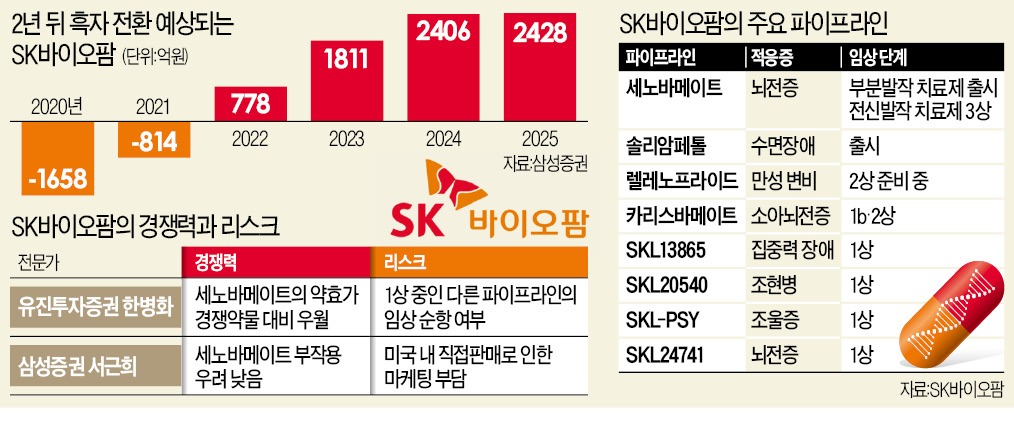

중장기적으로는 긍정 요인과 부정 요인이 혼재한다. 긍정적인 건 뇌전증 신약 엑스코프리의 약효가 기존 약물보다 뛰어나고 부작용이 적다는 것이다. 미국에서 신약 판로를 구축하려면 적잖은 시간과 노력이 필요하다는 점은 부정적인 요인이다.

서근희 삼성증권 연구원은 “위탁판매를 하지 않고 SK바이오팜이 직접 판매하는 길을 택했기 때문에 판로 구축 등을 직접 해야 한다”며 “한국 제약바이오기업이 신약으로 미국 시장에 진출한 경험이 없는 게 부담이 될 수 있다”고 말했다. 한병화 유진투자증권 연구원은 “1상을 진행하고 있는 파이프라인이 많은데 이들 물질의 개발이 잘 안풀리면 연구개발(R&D) 비용이 부담돼 실적이 나빠질 수 있다”고 설명했다.

양병훈 기자 hun@hankyung.com