홍콩계 사모펀드 운용사인 젠투파트너스가 1조3000억원 규모 펀드 환매를 중단한 사건이 미궁 속으로 빠져들고 있다. 젠투는 현지 금융사와 맺은 차입(레버리지) 계약을 근거로 다른 펀드까지 볼모로 잡아 전체 펀드에 대한 환매 불가 방침을 밝혔다. 국내 판매사들은 젠투가 레버리지를 일으키면서 어떤 계약을 맺었는지조차 제대로 파악하지 못하고 있다. 아무도 정확한 정보를 알지 못하는 상황이 이어지자 결국 금융당국이 주요 판매사를 대상으로 현장조사에 착수했다.

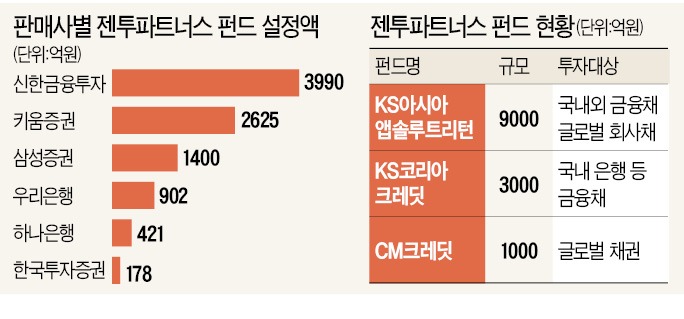

신한금투는 2015년부터 젠투가 운용하는 채권형 사모펀드인 ‘KS 아시아 앱솔루트 리턴 펀드’ 4000억원어치를 국내에 팔았다. 국내외 은행 등이 발행한 금융채와 글로벌 기업 회사채에 주로 투자하는 펀드다. 젠투는 지난 5월 해당 펀드 환매가 불가능하다고 통보했다. 2600억원가량을 넣은 키움증권도 지난달 26일 환매 불가를 통보받았다. 젠투는 이달 3일엔 아예 국내 모든 판매사에 전체 펀드에 대한 환매 불가 방침을 알렸다.

젠투 측은 펀드 환매가 불가능한 사유로 아시아 앱솔루트 리턴 펀드가 맺은 레버리지 계약을 제시한 것으로 전해졌다. 신한금투가 판매한 이 펀드 중 일부는 대출금을 활용해 최대 다섯 배까지 레버리지 효과를 일으키는 방식으로 설계됐다. 펀드가 투자자 돈으로 채권을 산 뒤 다시 이 채권을 담보로 돈을 빌려 채권을 사는 식으로 펀드 규모를 키웠다. 그러다 지난 3월 코로나19 사태로 채권 가격이 급락했다. 레버리지 효과가 반대 방향으로 작용하자 손실은 눈덩이처럼 불어났다.

신한금투의 설명은 다르다. 회사 관계자는 “젠투 측으로부터 펀드에 AUM 트리거가 걸려 있다는 말을 들어본 적이 없다”며 “펀드 종류별로 레버리지가 각각 설정돼 있는데 이게 왜 다른 펀드 환매에 영향을 주겠느냐”고 반박했다.

신기영 젠투 대표는 과거 현대증권과 우리투자증권 등을 거쳐 2000년대 중반 굿모닝신한증권 애널리스트로 일했다. 2009년께 홍콩에 젠투를 설립했다.

홍콩 금융가에서는 신 대표가 책임 추궁을 피하기 위해 잠적했다는 소문마저 나돌고 있다. 금감원도 젠투와 신한금투 간 의사소통이 원활하지 않은 것으로 판단하고 있다. 제대로 의사소통을 하면 현재 상황이 어떤지 자세히 설명할 수 있지만 지금은 그렇지 않기 때문이다.

젠투 펀드를 국내에 본격적으로 소개한 것도 신한금투다. 신한금투는 2015년 11월 아시아 앱솔루트 리턴 펀드를 기초자산으로 담은 파생결합증권(DLS) 신탁상품 판매를 시작했다. 현지 관계자는 “신한금투 홍콩법인과 젠투가 홍콩의 한 오피스 빌딩에서 같은 층을 쓰며 교류가 잦았다”고 말했다.

금감원은 젠투가 레버리지와 미스매칭(만기 불일치) 구조 등을 투자자에게 불리한 쪽으로 설계했을 가능성도 염두에 두고 있다. 금감원 관계자는 “조만간 홍콩 금융당국에 국제 공조를 요청할 계획”이라고 밝혔다. 판매사들도 현지 로펌을 선임하고 자산실사와 자산동결 등 법적 대응에 나서는 방안을 검토 중이다.

반론보도문

이에 대하여 젠투파트너스는 “자사가 운용하는 모든 펀드는 레버리지 펀드로 투자자 보호를 위해 환매를 중단한 것이지 다른 펀드의 영향으로 환매를 중단한 것이 아니며, 신기영 대표는 잠적한 사실이 없다”고 알려왔습니다.

이 반론보도는 법원의 결정에 따른 것입니다.

오형주 기자 ohj@hankyung.com

관련뉴스