경영난을 겪고 있는 두산그룹의 ‘3조원 자구안’ 중 핵심으로 꼽히는 두산인프라코어 매각 작업이 시작됐다.

경영난을 겪고 있는 두산그룹의 ‘3조원 자구안’ 중 핵심으로 꼽히는 두산인프라코어 매각 작업이 시작됐다.24일 채권단과 사모펀드(PEF)업계에 따르면 두산그룹은 이날 매각주관사 크레디트스위스(CS)를 통해 인수후보들에게 투자안내서(티저 레터)를 배포하기 시작했다.

매각 대상은 두산중공업이 보유하고 있는 두산인프라코어 지분 36.07%다. 두산인프라코어 시가총액이 1조5136억원(24일 종가 기준)인 것을 감안하면 지분의 시가는 약 5400억원이다. 여기에 경영권 프리미엄 등이 붙으면 입찰 가격은 7000억원 이상에서 시작될 것으로 예상된다.

두산밥캣을 제외하고 나머지 계열사만 합산한 두산인프라코어의 작년 매출은 약 4조원, 상각 전 영업이익(EBITDA)은 5000억원가량이다.

밥캣은 이번 매각 대상에서 제외됐다. 매각 측은 다음달 예비입찰을 거쳐 이르면 9월께 본입찰을 실시할 전망이다.

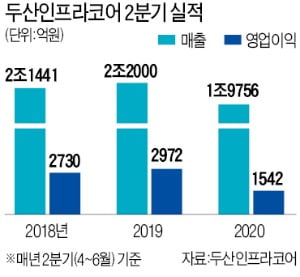

두산인프라코어의 올 2분기 매출은 1조9756억원으로, 작년 같은 기간보다 10% 줄었다. 당초 매출은 15%, 영업이익은 50% 이상 떨어졌을 것으로 봤던 증권업계 예상을 넘어섰다. 신종 코로나바이러스 감염증(코로나19) 영향을 벗어나고 있는 중국 시장이 기지개를 켠 영향이 컸다. 지역 비중이 다른 사업 포트폴리오가 시장 위험을 분산시킨 결과란 분석이 나온다. 두산인프라코어는 중국 시장에서, 자회사인 두산밥캣은 북미와 유럽 시장에서 주로 활동하기 때문이다.

건설기계와 엔진을 제조하는 두산인프라코어는 중국 시장에서 2분기 매출이 57.7% 뛰었다. 5~6월에는 미국의 캐터필러를 제치고 중국에서 해외기업 중 굴착기 판매 1위를 차지했다. 중국 시장은 두산인프라코어 매출의 40% 비중을 차지한다. 두산인프라코어 관계자는 “코로나19가 지역별로 시간 차를 두고 확산하면서 한쪽 시장에서 받은 피해를 다른 시장에서 상쇄할 수 있었다”고 설명했다.

이날 두산밥캣은 2분기 매출 9638억원, 영업이익 643억원을 올렸다고 공시했다. 지난해 같은 기간보다 각각 19.1%와 59.1% 감소한 수치다. 북미지역 판매가 줄었지만 재택 시간이 늘면서 가정용 소형기계 수요가 회복되고 있다고 회사 측은 설명했다.

증권업계는 두산인프라코어의 ‘제값 받기’가 가능할 것으로 보고 있다. 향후 전망도 긍정적이다. 이동헌 대신증권 연구원은 “3분기 이후에도 중국의 인프라(사회간접자본) 투자가 이어지고 미국 정부의 경기부양책으로 북미 시장도 살아날 것”이라고 예측했다.

다만 IMM프라이빗에쿼티(PE) 등 재무적 투자자(FI)들과의 소송전은 걸림돌로 남아 있다. 대법원 판결에서 패소하면 두산인프라코어가 7000억~1조원을 물어줘야 할 위험이 있어 인수 측에 부담으로 작용할 수 있다. 채권단 관계자는 “소송에서 진 쪽이 무조건 1조원을 물어내거나 한푼도 못 받는 극단적 상황까지 가지는 않을 것”이라고 예상했다.

이상은/이수빈 기자 selee@hankyung.com

관련뉴스