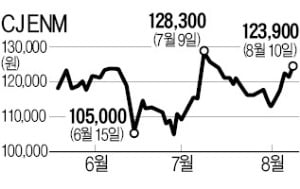

10일 콘텐츠 업종 대장주인 CJ ENM은 2.14% 오른 12만3900원에 거래를 마쳤다. CJ ENM 주가는 지난 3월 이후 반등장에 올라타지 못하고 내내 부진했다. 지난해까지만 하더라도 대표적인 성장주로 꼽혔던 콘텐츠주가 성장주 중심의 장세에서 소외된 모습이었다. 코로나19로 미디어·음악·영화 등 주요 사업 부문 실적이 악화한 탓이다. 같은 기간 스튜디오드래곤과 제이콘텐트리 등 다른 콘텐츠주도 수익성 악화 우려로 주가 상승폭이 크지 않았다.

10일 콘텐츠 업종 대장주인 CJ ENM은 2.14% 오른 12만3900원에 거래를 마쳤다. CJ ENM 주가는 지난 3월 이후 반등장에 올라타지 못하고 내내 부진했다. 지난해까지만 하더라도 대표적인 성장주로 꼽혔던 콘텐츠주가 성장주 중심의 장세에서 소외된 모습이었다. 코로나19로 미디어·음악·영화 등 주요 사업 부문 실적이 악화한 탓이다. 같은 기간 스튜디오드래곤과 제이콘텐트리 등 다른 콘텐츠주도 수익성 악화 우려로 주가 상승폭이 크지 않았다.하지만 2분기 실적이 나오면서 콘텐츠주를 다시 봐야 한다는 목소리가 증권업계에서 커지고 있다. CJ ENM과 스튜디오드래곤이 지난 6일 2분기 호실적을 연이어 내놓은 영향이다. CJ ENM은 2분기 영업이익이 733억원으로 컨센서스(증권사 추정치 평균)를 31.3% 웃돈 어닝서프라이즈를 기록했다.

CJ ENM은 디지털 광고가 상대적으로 선전하면서 역대 최대 디지털 매출을 달성했다. 실적 효자인 커머스 부문도 견고한 성장세를 이어갔다. 음악 부문과 영화 부문도 시장 기대보다 선전했다. 최민하 삼성증권 연구원은 “콘텐츠 경쟁력을 기반으로 한 수익성 확대전략이 뚜렷해지고 있다”며 “2분기 실적을 바탕으로 하반기 성과에 대한 기대감이 커진 만큼 주가는 우상향할 것”이라고 전망했다.

실적 발표 후 일부 증권사는 CJ ENM의 목표주가를 상향 조정했다. 신수연 신영증권 연구원은 “어려운 업황 속에서도 주요 사업부의 수익성이 개선됐다”며 “올해 실적 전망치가 오른 만큼 목표주가도 종전 15만원에서 19만으로 상향 조정했다”고 설명했다.

스튜디오드래곤은 2분기에 분기 최대 매출인 1614억원을 기록했다. 2분기 영업이익은 169억원으로 컨센서스를 4.4% 웃돌았다. 해외 판권부문 성장성을 재확인했다는 평가가 나온다. 지인해 한화증권 연구원은 “콘텐츠 제작비 증가가 그동안 부담 요인으로 꼽혔는데 이를 해외 판권 실적으로 만회하고 있다”며 “해외 판권의 성장 스토리는 계속될 것”이라고 강조했다.

고윤상 기자 kys@hankyung.com

관련뉴스