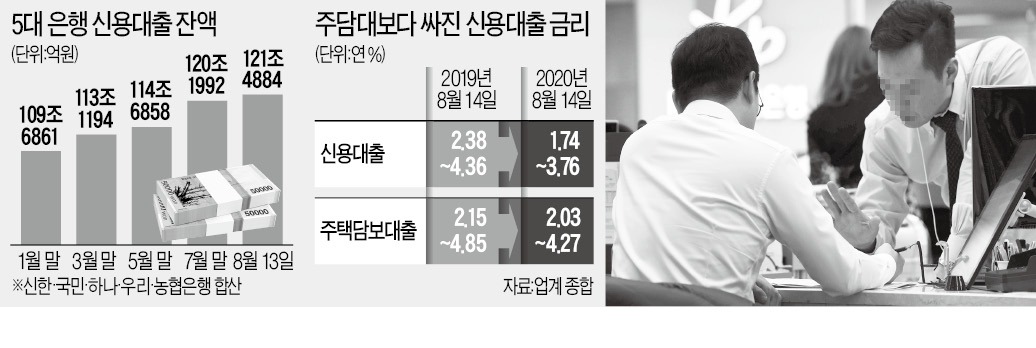

신용대출 증가세가 꺾이지 않고 있다. 이달 들어 5대 은행의 신용대출 잔액은 1조3000억원 가까이 불어났다. 신용대출 금리가 주택담보대출보다 낮을 정도로 떨어진 상태여서 돈을 빌리려는 수요는 당분간 계속될 것이란 전망이다.

금융권에서는 이들 대출의 상당 부분이 주택 매매·전세자금으로 쓰였을 것으로 추정하고 있다. 은행 관계자는 “주택담보대출과 전세자금대출은 정부 규제가 강하지만 신용대출은 별다른 조건이 없고 금리도 낮은 상태”라며 “비대면으로 손쉽게 신용대출을 받아 주택자금으로 쓰는 경우가 많을 것”이라고 했다.

여기에 코로나19로 급전이 필요한 자영업자와 주식 투자에 뛰어든 ‘동학개미’들도 신용대출 규모를 키운 것으로 분석된다. 은행에 대출을 신청할 때는 자금 용도를 주택 구입, 전세자금 반환용, 생계자금, 투자자금 등 구체적으로 써야 하지만 일단 대출이 나가고 나면 확인하기는 어려운 구조다.

은행에서 20년째 일하고 있다는 한 관계자는 “입사 이후 전반적인 신용대출 금리가 주택담보대출보다 저렴해진 것은 처음 본다”고 했다. 지난달 5대 은행에서 실제 집행한 신용대출의 평균 금리 역시 연 2.38∼2.85%에 불과했다. 은행 직원들조차 “이렇게 좋은 금리는 보기 힘들다”며 앞다퉈 신용대출을 받고 있는 것으로 전해졌다.

신용대출과 주택담보대출의 ‘금리역전 현상’에는 여러 원인이 작용했다. 은행들이 신용대출 금리의 기준으로 삼는 금융채 6개월물 금리는 1년 새 0.719%포인트 떨어진 반면 주택담보대출의 기준인 금융채 5년물 금리는 0.04%포인트 하락하는 데 그쳤다. 또 주택담보대출에는 신용대출과 달리 담보설정비용 등 고정비가 추가로 반영된다. 인터넷은행을 중심으로 불붙은 대출금리 인하 경쟁도 영향을 미쳤다.

은행들이 재무건전성 관리를 위해 ‘자체 관리’에 나설 가능성이 오히려 높다. 최근 일부 은행은 신용대출 금리를 올리거나 한도를 낮추는 등 문턱을 높이고 있어 신용대출 급증세가 차츰 진정될 것이란 전망도 나온다.

임현우 기자 tardis@hankyung.com

주택자금에 동학개미까지

17일 업계에 따르면 신한·국민·하나·우리·농협은행의 신용대출 잔액은 지난 13일 기준 121조4884억원으로 집계됐다. 지난달 말(120조1992억원)에 비해 9영업일 만에 1조2892억원 늘었다. 지금 속도라면 이달 말까지 2조원대 증가폭을 기록할 전망이다.금융권에서는 이들 대출의 상당 부분이 주택 매매·전세자금으로 쓰였을 것으로 추정하고 있다. 은행 관계자는 “주택담보대출과 전세자금대출은 정부 규제가 강하지만 신용대출은 별다른 조건이 없고 금리도 낮은 상태”라며 “비대면으로 손쉽게 신용대출을 받아 주택자금으로 쓰는 경우가 많을 것”이라고 했다.

여기에 코로나19로 급전이 필요한 자영업자와 주식 투자에 뛰어든 ‘동학개미’들도 신용대출 규모를 키운 것으로 분석된다. 은행에 대출을 신청할 때는 자금 용도를 주택 구입, 전세자금 반환용, 생계자금, 투자자금 등 구체적으로 써야 하지만 일단 대출이 나가고 나면 확인하기는 어려운 구조다.

“이렇게 낮은 금리는 처음”

지난 14일 기준 5대 은행의 신용대출 금리는 연 1.74∼3.76%, 주택담보대출 금리는 연 2.03∼4.27%로 집계됐다. 과거 신용 1등급에 고액 연봉을 받는 극소수의 신용대출 금리가 주택담보대출보다 낮을 때가 간혹 있었지만, 요즘은 웬만한 신용 1~2등급 직장인이면 주택담보대출보다 낮은 금리로 신용대출을 받을 수 있다는 설명이다.은행에서 20년째 일하고 있다는 한 관계자는 “입사 이후 전반적인 신용대출 금리가 주택담보대출보다 저렴해진 것은 처음 본다”고 했다. 지난달 5대 은행에서 실제 집행한 신용대출의 평균 금리 역시 연 2.38∼2.85%에 불과했다. 은행 직원들조차 “이렇게 좋은 금리는 보기 힘들다”며 앞다퉈 신용대출을 받고 있는 것으로 전해졌다.

신용대출과 주택담보대출의 ‘금리역전 현상’에는 여러 원인이 작용했다. 은행들이 신용대출 금리의 기준으로 삼는 금융채 6개월물 금리는 1년 새 0.719%포인트 떨어진 반면 주택담보대출의 기준인 금융채 5년물 금리는 0.04%포인트 하락하는 데 그쳤다. 또 주택담보대출에는 신용대출과 달리 담보설정비용 등 고정비가 추가로 반영된다. 인터넷은행을 중심으로 불붙은 대출금리 인하 경쟁도 영향을 미쳤다.

당국, 신용대출 억제 나서나

은행권 관계자들은 “신용대출이 더 불어나면 정부 규제가 강화될 수 있어 촉각을 세우고 있다”고 했다. 하지만 금융당국이 당장 신용대출 조이기에 나설 가능성은 낮아 보인다. 은성수 금융위원장은 지난 12일 “코로나19 극복을 위해 금융권에 ‘돈을 풀라’고 요청하는 상황에서 신용대출을 억제하면 상충하는 측면이 있다”고 말했다. 이어 “신용대출이 늘어나는 이유가 경제 사정 악화 때문인지, 주식 투자용인지, 부동산 투자용인지는 알 수 없다”고 덧붙였다.은행들이 재무건전성 관리를 위해 ‘자체 관리’에 나설 가능성이 오히려 높다. 최근 일부 은행은 신용대출 금리를 올리거나 한도를 낮추는 등 문턱을 높이고 있어 신용대출 급증세가 차츰 진정될 것이란 전망도 나온다.

임현우 기자 tardis@hankyung.com

관련뉴스