헬릭스미스는 지난 16일 공시를 통해 “유상증자 실패로 관리종목에 지정되면 1097억원 규모 사모 전환사채(CB)를 지급해야 한다”고 밝혔다. 2016년부터 최근 5년간 고위험 자산에 2643억원을 투자했다는 사실도 공개했다.

헬릭스미스는 지난 16일 공시를 통해 “유상증자 실패로 관리종목에 지정되면 1097억원 규모 사모 전환사채(CB)를 지급해야 한다”고 밝혔다. 2016년부터 최근 5년간 고위험 자산에 2643억원을 투자했다는 사실도 공개했다.헬릭스미스는 올해 상반기 자기자본 대비 법인세 비용 차감 전 계속사업 손실 비율이 33.25%를 나타냈다. 이 비율이 최근 3년 중 2개 연도에서 50%를 초과하면 관리종목에 편입된다. 헬릭스미스는 지난해 이 비율이 54.36%였다. 올해도 50%를 넘길 가능성이 있다. 헬릭스미스가 지난달 17일 2816억원 규모의 주주배정 유상증자를 하겠다고 발표한 배경이다.

하지만 유동성에 악영향을 줄 수 있는 위험자산에 투자한 사실을 뒤늦게 밝히면서 논란이 일고 있다. 헬릭스미스는 지난해 7월과 8월 각각 코리아에셋증권, 옵티멈자산운용이 운용하는 팝펀딩 관련 사모펀드 세 곳에 390억원을 투자했다. 이 사모펀드는 모두 최초 만기일이 지났지만 아직 315여억원을 상환받지 못했다. 독일 헤리티지 파생결합증권(DLS)에도 25억원을 넣었지만 투자금을 전액 돌려받지 못했다.

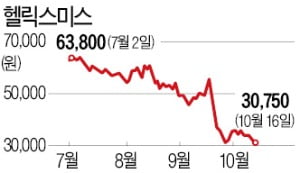

유상증자 성공 여부도 불투명해졌다. 김선영 헬릭스미스 대표가 유상증자에 참여하지 않기로 해 주주들의 불안을 키우고 있다. 유상증자 계획을 발표한 지난달 17일 5만2200원이던 이 회사 주가는 이달 16일 3만750원으로 마감했다. 이 기간 41.1% 급락했다. 신주 예정 발행가는 현재 주가를 웃도는 3만8150원이다. 회사 관계자는 “공시한 대로 유상증자 일정을 차질 없이 진행하겠다”고 말했다.

이주현 기자 deep@hankyung.com

관련뉴스