씨젠은 3분기 연결 기준 매출 3269억원 영업이익 2099억원을 기록했다. 전년 동기 대비 각각 941%와 2967% 높은 수치다. 시장 전망치(컨센서스)도 상회하는 실적이다.

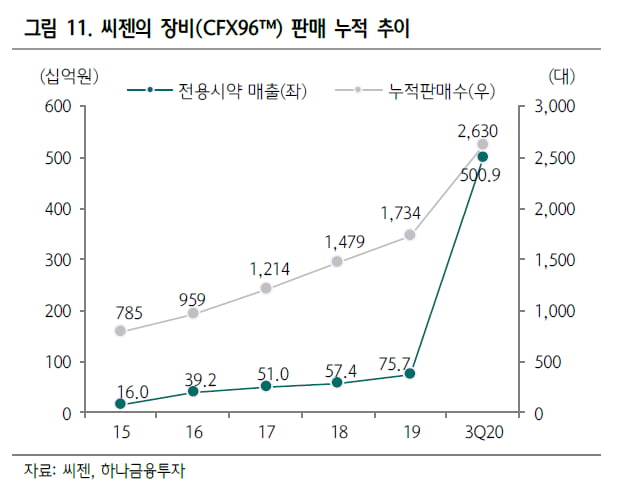

장비 매출은 2분기와 비슷하게 436억원 가량 발생했다. 유전자 증폭기기(PCR)인 ‘GFX96'은 3분기에만 367대 판매됐다. 올해 3분기까지의 누적 판매량은 896대다. 누적된 장비 매출이 시약매출로 착실히 이어지고 있다는 분석이다.

하나금융투자는 씨젠에 대한 목표주가 37만원과 매수 의견을 유지했다. 씨젠의 시약 매출 중에서는 3분기 기타 부문이 465억원으로 크게 증가했다. 그중 대부분이 추출 시약일 것이라는 분석이다.

선민정 연구원은 “상반기 추출장비 판매가 늘어나면서 3분기 추출시약 매출도 크게 증가했다”며 “4분기에도 이러한 추세가 이어질 것”이라고 말했다.

4분기 매출은 3401억원으로 예상했다. 선 연구원은 “코로나19 백신이 개발됐다고 바로 바이러스가 종식될지는 의문”이라며 “백신에 대한 기대감만으로 크게 조정 받은 저평가 실적주 씨젠에 주목할 필요가 있다”고 덧붙였다.

KTB투자증권은 목표주가를 26만원으로 상향했다. 4분기 코로나19 시약 주간 예상 공급량은 기존 200만개에서 250만개로 상향 조정했다. 강하영 연구원은 “감염병 특성상 추정 실적의 변동폭이 매우 크다”며 “추가 상향 가능성도 있지만 코로나19 백신 및 치료제 개발 현황 등 대외 변수에 따라 결정될 것”이라고 말했다.

신한금융투자는 매수 의견과 목표가 35만원을 유지했다. 4분기 매출도 3분기보다 높은 3592억원으로 예상했다. 우리나라를 제외한 전 세계에서 코로나19 신규 확진자가 연일 사상 최고치를 기록하고 있기 때문이다. 씨젠은 지난달 코로나19와 A?B형 독감 등 5가지 바이러스를 동시에 진단하는 신제품을 출시했다. 이 제품은 기존 제품 대비 단가도 10% 높다는 설명이다.

윤창민 연구원은 “씨젠은 기술력 유통채널 생산력 등 모든 부문에서 경쟁력을 갖췄다”며 “실적 변동성이 큰 다른 업체와 달리 견조한 실적 성장세를 유지하며 차별화를 나타내고 있다”고 말했다.

박인혁 기자 hyuk@hankyung.com

관련뉴스