도요타, 혼다, 닛산 등 일본 자동차 3사의 금융 부문 자산 규모가 10년 만에 2배 가까이 급증해 우리나라 3위 금융그룹인 하나금융지주보다 커졌다. 자동차 금융의 수익성도 본업을 넘어서면서 일본 자동차 회사의 '금융회사화'가 진행되고 있다는 분석이다.

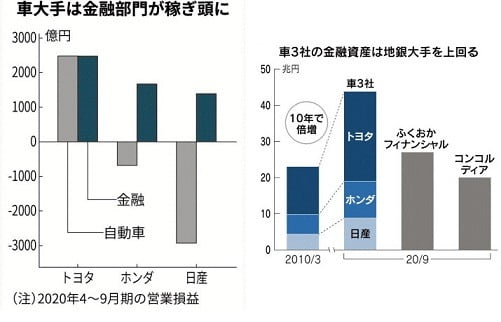

22일 니혼게이자이신문에 따르면 9월말 기준 도요타, 혼다, 닛산의 금융 부문 자산총액은 43조엔(약 463조원)을 돌파했다. 2010년 3월의 23조1700억엔보다 87% 증가했다. 혼다와 닛산의 금융 부문 자산이 10조2300억엔, 8조8400억엔에 달했다. 부문별 자산규모를 공개하지 않는 도요타도 24조엔을 넘어선 것으로 파악됐다. 일본 자동차 3사의 금융 부문 자산규모가 국내 3위 금융그룹인 하나금융지주(444조원)를 넘어 1위 KB금융지주(606조원)를 넘보고 있다. 현대·기아자동차의 금융 계열사인 현대캐피탈의 자산규모는 33조원으로 도요타의 8분의 1 수준이다.

자동차 금융은 신차 및 중고차 할부금 대출이나 리스 판매, 렌터카 자산 운용으로 수익을 내는 사업이다. 일본 자동차 업체들은 2008년 글로벌 금융위기 이후 미국 시장을 중심으로 자동차 할부와 리스 영업에 주력해 왔다.

올들어 본업인 자동차 부문이 신종 코로나바이러스 감염증(코로나19)의 직격탄을 맞으면서 금융 부문은 자동차 메이커들의 주수익원으로 부상했다. 올 4~9월 혼다와 닛산의 자동차 부문이 적자를 낸 반면 금융 부문은 1000억엔대의 흑자를 냈다. 도요타는 금융 부문 영업익(약 2500억엔)이 자동차 부문과 거의 같았다. 미국 자동차 시장이 회복세를 보이고 있어 일본 자동차 업체들의 금융 의존도는 더욱 높아질 전망이다.

자동차 업체들의 금융회사화를 우려하는 목소리도 나온다. 경기가 하강하면 대손충당금 부담과 중고차 가치 하락에 따른 평가손실 가능성이 커지기 때문이다. 금리가 상승하면 자본조달 위험에도 노출된다는 지적이다. 3사 가운데 금융 의존도가 특히 높은 닛산이 경기변동 위험에 취약하다는 분석이다. 닛산은 카를로스 곤 전 회장 시절 미국 시장 점유율을 높이기 위해 법인을 대상으로 박리다매형 판매전략을 펼쳤다. 그 결과 금융 사업의 규모는 커졌지만 중고차 가격이 급락하고 브랜드파워도 추락했다는 평가를 받고 있다. 스기우라 세이지 도쿄도카이조사센터 선임 애널리스트는 "미국의 제로금리 정책이 중단되거나 코로나19 확산으로 자동차 판매가 또다시 부진에 빠지면 금융 부문의 리스크 관리가 매우 중요해졌다"고 말했다.

도쿄=정영효 특파원 hugh@hankyung.com

관련뉴스