2개월 전 한 증권사가 아모레퍼시픽에 대해 이렇게 평가했다. 화장품주 가운데 굳이 아모레퍼시픽을 선택할 이유가 없다는 말이었다. 그래 보였다. 2017년부터 화장품 시장은 큰 변화를 겪었다. 디지털화가 지속됐고, 사드(고고도 미사일방어체계)로 한국 기업은 최대 시장인 중국에서 위기를 맞았다. 중국 소비자들도 프리미엄 제품을 찾기 시작했다.

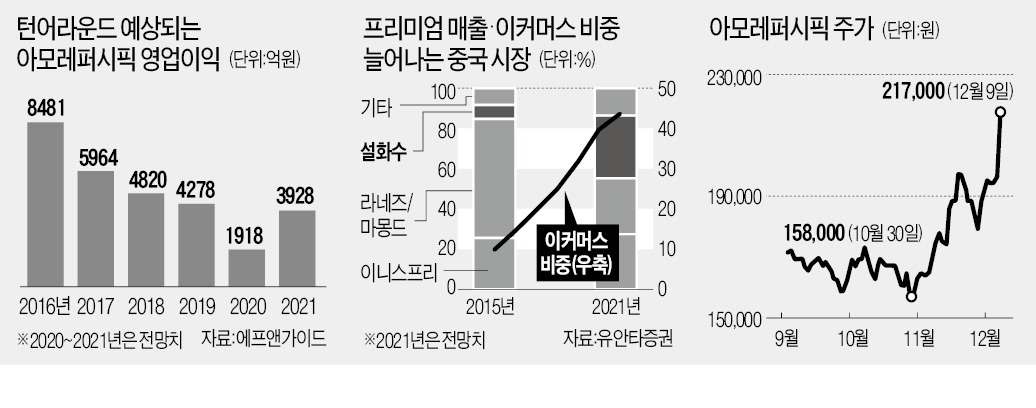

아모레퍼시픽은 이 변화에 대처하지 못했다. 수습할 때쯤 코로나19가 터졌다. 디지털 전환이 늦었던 아모레퍼시픽은 직격탄을 맞았다. 반면 경쟁사인 LG생활건강은 분기마다 사상 최대 실적을 냈다. 올해 이익은 아모레의 10배에 달할 전망이다. 하지만 최근 아모레퍼시픽 주가 움직임은 변화가 일어나고 있음을 보여준다.

두 번째는 프리미엄 전략이다. 핵심 브랜드인 설화수와 라네즈를 별도 본부로 독립시켜 브랜드 경쟁력을 높일 계획이다. 중국 시장에서도 중저가 제품 위주에서 고가 제품을 중심으로 사업구조를 재편한다. 내년은 중국 시장에서 프리미엄 제품인 설화수 비중이 이니스프리 비중을 넘어서는 첫해가 될 것으로 예상된다. 박은정 유안타증권 연구원은 “고정비 부담이 큰 로드숍 구조에서 벗어났다는 것을 의미한다”고 말했다. 지난해 중국 현지에 출시한 설화수 자음생 라인은 티몰, 타오바오 등 온라인 채널에서 눈에 띄는 성과를 내고 있다.

조미진 NH투자증권 연구원은 “과거 시세이도의 실적 턴어라운드 사례를 보면 고마진 기초라인이 크게 성장하며 전체 실적 개선을 이끌었다”며 “아모레퍼시픽은 내년 설화수 비중이 이니스프리와 비슷한 수준으로 늘어나며 시세이도와 같은 실적 턴어라운드를 기대할 수 있을 것”이라고 내다봤다. 로레알, 에스티로더, 시세이도의 내년 주가수익비율(PER)은 각각 37.8배, 47.3배, 79.4배 수준이다. 아모레퍼시픽은 33.5배다.

고재연 기자 yeon@hankyung.com

관련뉴스