“3년 안에 의미 있는 인수합병(M&A) 추진을 약속한다.”

최윤호 삼성전자 최고재무책임자(CFO·사장)가 지난 28일 열린 콘퍼런스콜에서 M&A 추진을 공식화하자 시장의 눈길이 자동차 반도체 업계에 쏠리고 있다. 삼성전자가 M&A를 통해 시너지를 얻을 수 있는 핵심 사업이라는 이유에서다. 투자은행(IB) 업계는 최 사장이 “많은 준비가 진행된 상태”라고 발언한 데 주목하고 있다. 삼성이 기한까지 제시한 것 역시 딜이 상당 부분 진척됐다는 신호로 받아들이고 있다.

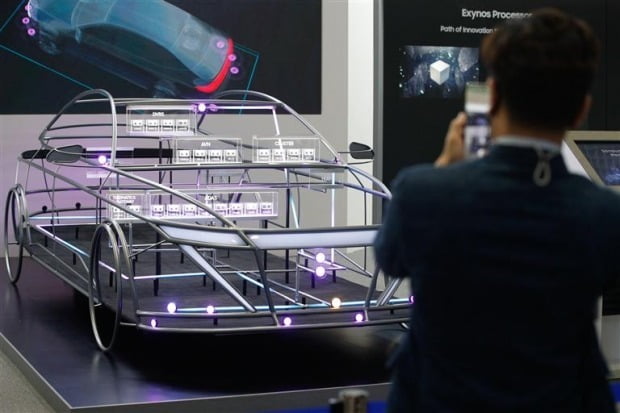

삼성전자가 자동차 반도체를 점 찍은 이유는 성장성 때문이다. 시장조사기관 가트너에 따르면 2018년 자동차 한 대에 들어가는 반도체는 400달러어치 수준이었지만 자율주행차가 대중화되는 2024년에는 대당 1000달러어치를 넘을 것으로 예측된다. 보수적인 자동차업계 특성상 반도체를 납품할 때까지 장기간 검증이 필수다. 기존 업체를 인수하는 게 더 효과적이라는 분석이다.

삼성이 검토 중인 업체마다 강점이 있다. 차량용 애플리케이션프로세서(AP), 인포테인먼트 등 기술 역량이 뛰어난 NXP는 하만과의 시너지가 클 것으로 예상된다. TI는 아날로그 반도체 노하우를 활용해 고전압에 강한 반도체 제조기술에 특화됐다. 강한 전류가 흐르는 전기차용 반도체에 필수적인 기술이다.

르네사스는 마이크로컨트롤러유닛(MCU) 분야 선두 업체다. 차량용 반도체 시장에서 가장 큰 비중(30%)을 차지하는 부품이다. 르네사스의 MCU 점유율은 31%로 NXP와 어깨를 나란히 한다. 2018년 반도체 설계 업체인 IDT를 인수해 자율주행 반도체 역량도 키웠다. 다만 경색된 한·일 관계와 기업문화 차이 등이 걸림돌로 지목된다.

업계에선 하만 인수 이후 가장 큰 규모의 딜이 탄생할 것이라는 예측이 지배적이다. TI의 시가총액만 해도 173조680억원에 달한다. NXP(51조2165억원), 르네사스(22조3413억원)도 덩치가 작지 않다. 삼성전자의 여력도 충분하다. 현금성 자산만 116조원(지난해 3분기 말 기준)에 달한다. M&A가 여러 건 성사될 가능성도 있다. 삼성전자 관계자는 “반도체 외에도 다양한 분야 M&A를 긍정적으로 검토하고 있다”고 밝혔다.

박재근 한양대 융합전자공학부 교수는 “2030년께 매년 신규 전기차가 3억 대씩 쏟아져나와 고속 AP가 한 대당 3개만 들어가도 10억 개가 필요하다”며 “자율주행차 진입 단계인 지금 차량용 반도체 회사를 인수하면 시장을 선점하기 유리해질 것”이라고 설명했다.

이수빈 기자 lsb@hankyung.com

관련뉴스