2차전지 소재 중 하나인 동박은 생산하는 족족 팔릴 정도로 호황을 맞고 있다. 전기자동차 시장 급성장으로 동박 수요는 급증했지만 제대로 생산할 수 있는 업체는 많지 않다. 글로벌 동박 시장에서 한국 기업의 경쟁력은 전통 강자인 일본 기업들을 뛰어넘었다는 평가를 받고 있다. 일진이 치고 나가고, SKC가 추격하며 경쟁력은 더 강해졌다.

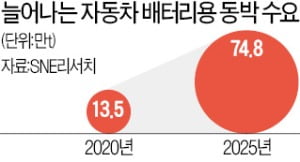

2차전지 소재 중 하나인 동박은 생산하는 족족 팔릴 정도로 호황을 맞고 있다. 전기자동차 시장 급성장으로 동박 수요는 급증했지만 제대로 생산할 수 있는 업체는 많지 않다. 글로벌 동박 시장에서 한국 기업의 경쟁력은 전통 강자인 일본 기업들을 뛰어넘었다는 평가를 받고 있다. 일진이 치고 나가고, SKC가 추격하며 경쟁력은 더 강해졌다.동박은 2차전지의 음극집전체다. 전기화학반응에 의해 발생하는 전자를 모으거나, 전기화학반응에 필요한 전자를 공급하는 역할을 한다. 예전에는 인쇄회로기판(PCB)에 주로 쓰였다. 지금은 배터리 수요가 더 많다. 시장조사기관 SNE리서치에 따르면 2020년 13.5만t이던 자동차 배터리용 동박 수요는 2025년 74.8만t으로 증가할 전망이다.

동박은 얇은 판이다. 8㎛(마이크로미터) 제품이 주력이다. 1㎛는 0.001㎜다. 머리카락의 15분의 1도 안 되는 두께다. 최근에는 6㎛ 제품 수요도 늘고 있다. 워낙 얇다 보니 불량 가능성이 높고, 공정도 까다롭다. 첨가제에 따라 동박 자체의 성능도 천차만별이다. 생산하는 곳의 온도와 습도의 영향도 받는다. 공장을 지어도 제품 생산까지 몇 년이 걸린다. 진입장벽이 높은 산업이다.

2차전지용 동박 국내최초 생산

일진머티리얼즈는 동박산업의 ‘대한민국 원조 기업’으로 꼽힌다. 오랜 기간 끈질긴 투자가 빛을 보며 주가는 작년 11월 4만원대에서 최근 8만원대로 급등했다.

일진머티리얼즈는 동박산업의 ‘대한민국 원조 기업’으로 꼽힌다. 오랜 기간 끈질긴 투자가 빛을 보며 주가는 작년 11월 4만원대에서 최근 8만원대로 급등했다.1970년대 동박 시장은 몇몇 일본 업체가 독점했다. 국내 전자산업이 성장하면서 인쇄회로기판(PCB) 등에 쓰이는 동박 수요는 늘었지만 대부분 일본에 의존할 수밖에 없었다. ‘B급’ 동박도 싫으면 사지 말라는 식의 일본 업체들을 보면서 허진규 일진그룹 회장은 동박사업에 뛰어들었다.

일진은 1978년 서울대 공대와 연구계약을 체결했다. 10년 뒤인 1988년에야 양산을 시작했고, 1997년 첫 흑자를 냈다. 2001년엔 국내 최초로 2차전지용 동박 생산을 시작했다. 30년 넘는 투자는 전기차 시대를 맞아 빛을 보기 시작했다.

일진머티리얼즈 주가 흐름은 동박 시장의 성장성을 그대로 보여준다. 2017년 초 1만원대이던 주가는 2018년 8월 6만원대로 올랐다. 이후 경쟁사 등장 등으로 주가는 등락을 반복하며 2년 넘게 박스권을 맴돌았다. 하지만 지난해 말부터 동박 수요 증가에 힘입어 주가가 박스권을 뚫었다. 올 들어 주가는 50% 가까이 급등했다. 9일 종가는 7만5000원.

경쟁사인 SKC와의 증설 경쟁은 2차전지업계의 성장성을 보여주는 상징이다. 양점식 일진머티리얼즈 대표는 인터뷰에서 “유럽에 추가로 증설해 2022년 말까지 10만t의 생산 능력을 확보할 예정”이라며 “미국 시장이 성장함에 따라 미국법인 설립도 준비 중”이라고 밝혔다. 그는 현재 10만t을 목표로 하지만 수요 변화에 따라 생산능력을 20만t까지 빠르게 늘릴 수 있는 준비를 하고 있다고 설명했다. 일진머티리얼즈가 장기 증설 계획을 제시한 건 이번이 처음이다.

증설 경쟁을 위해서는 탄탄한 자본력이 필요하다. 증권업계에서는 자본력과 관련해 일진머티리얼즈가 SKC보다 불리할 수 있다는 평가도 나온다. 이에 대해 양 대표는 “금융 부채가 거의 없고, 현금도 풍부하다”며 “신속한 증설을 위해 외부 자금 유치도 고려하고 있다”고 말했다.

전략도 다르다. SKC가 더 얇고 긴 동박 개발에 집중한다면 일진머티리얼즈는 동박 제품 다양화에 초점을 맞췄다. 두께와 길이 경쟁은 보여주기식에 그칠 수 있기 때문이다. 양 대표는 “반도체 패키지에 쓰이는 2㎛ 동박 등 부가가치가 높은 첨단 동박도 개발하고 있다”며 “경쟁사보다 뛰어난 연구개발 능력과 특허를 보유하고 있다”고 강조했다.

그는 현 주가는 여전히 저평가 상태라고 했다. 양 대표는 “같은 업종의 SKC나 솔루스첨단소재의 주가 수준을 고려하면 주가는 저평가 상태라고 생각한다”며 “정당한 가치평가와 주주가치 제고를 위해 노력할 것”이라고 말했다.

세계 최고 동박 기술력 보유한 SK넥실리스 인수로 눈부신 도약

SKC는 전통적인 화학소재업체였다. 주력이던 비디오테이프가 사양산업이 되자 프로필렌옥사이드(PO), 프로필렌글리콜(PG) 등 화학제품에 집중했다. 2010년대 중반까지만 해도 SKC 영업이익 중 80%가 화학에서 나왔다.

SKC는 전통적인 화학소재업체였다. 주력이던 비디오테이프가 사양산업이 되자 프로필렌옥사이드(PO), 프로필렌글리콜(PG) 등 화학제품에 집중했다. 2010년대 중반까지만 해도 SKC 영업이익 중 80%가 화학에서 나왔다.2014년 국내 정유사가 PO에 진출하자 위기감이 커졌다. 신사업이 필요했다. 성장성이 높고 친환경적인 2차전지 소재, 그중에서도 동박이 후보로 떠올랐다. 장기적으로 수요가 확대되고 있고, SKC의 자본력이면 선발 업체를 충분히 따라잡을 수 있다고 판단했다. 동박사업은 후발 주자가 진출하기 어려운 시장인 만큼 기존 동박업체 중 강자였던 KCFT(현 SK넥실리스)를 인수했다.

SKC의 주가는 KCFT를 인수하기 전과 후가 극명하게 차이 난다. 2019년 6월 KCFT 인수를 발표한 뒤 3만원대이던 주가는 이달 초 13만9000원으로 치솟기도 했다. 9일 종가는 12만4000원으로 올해만 30% 넘게 올랐다.

SK넥실리스가 세계적 수준의 동박 관련 기술을 확보한 만큼 SKC는 빠른 증설에 초점을 맞췄다. 풍부한 자본력이 뒷받침됐기 때문에 가능했다. 여기에 SKC의 글로벌 확장 경험도 보탰다. 현재 전북 정읍 공장의 연간 생산능력은 3만4000t이다. 여기에 정읍 5공장, 6공장을 9000t씩 증설할 예정이다. 2023년까지 말레이시아 공장 4만4000t 증설까지 합치면 9만6000t의 생산능력을 확보하게 된다. 9일 열린 결산실적 콘퍼런스콜에서도 SKC는 “내년 초 생산에 들어갈 예정이던 정읍 5공장 일정을 앞당겨야 할 상황”이라고 설명했다.

김종우 SKC BM(비즈니스모델)혁신추진단장은 인터뷰에서 “SK넥실리스는 2025년까지 현재 생산량의 다섯 배가 넘는 17만t 이상의 생산능력을 확보하게 될 것”이라며 “이는 세계 최대 규모”라고 설명했다. SKC가 증설에 속도를 내면서 일진머티리얼즈와의 생산량 격차는 빠르게 줄고 있다. 2022년까지는 일진머티리얼즈가 생산량에서 앞서지만 2023년에는 10만t으로 비슷해질 전망이다. 증권업계에서는 SKC의 증설 속도가 더 빠를 것으로 보고 있다. 이지연 신영증권 연구원은 “증설 과정에서 관련 노하우가 쌓이고 있다”며 “추후 유럽 미국에서의 증설 소식도 나올 것”이라고 설명했다.

기술 경쟁도 격화하고 있다. SKC는 가장 얇고, 가장 긴 동박을 제조할 수 있는 기술력을 확보했다고 강조했다. 김 단장은 “4㎛ 두께 초극박 전지박을 1.4m의 광폭으로 세계 최장인 30㎞ 길이로 생산하는 데 성공한 것은 SK넥실리스가 유일하다”고 했다. SKC는 또 동박의 성능을 좌우하는 첨가제 관련 기술을 개발하는 전담조직도 갖추고 있다.

고윤상 기자 kys@hankyung.com

관련뉴스