17일 금융권에 따르면 금융위원회는 신용대출을 취급하는 대부업체 가운데 일정 자격요건을 갖춘 회사에 각종 인센티브를 주는 ‘대부업 프리미어 리그’를 하반기 도입하겠다고 예고했다. 자격요건으로는 저신용자 신용대출 비중이 높고 최근 3년 안에 제재를 받지 않아야 한다는 조건이 포함된다.

대표적인 인센티브로는 저축은행과 캐피털사 등 제2금융권에 한정된 자금조달 창구를 은행으로 넓혀주는 방안이 꼽힌다. 금융위 관계자는 “하반기 법정 최고금리가 내려가면 대부업체를 이용하던 서민들의 돈줄이 끊길 우려가 있어 이에 따른 충격을 완화하자는 취지”라고 설명했다. 우량 대부업체를 통해 저신용자를 대상으로 한 신용대출 공백을 막겠다는 얘기다.

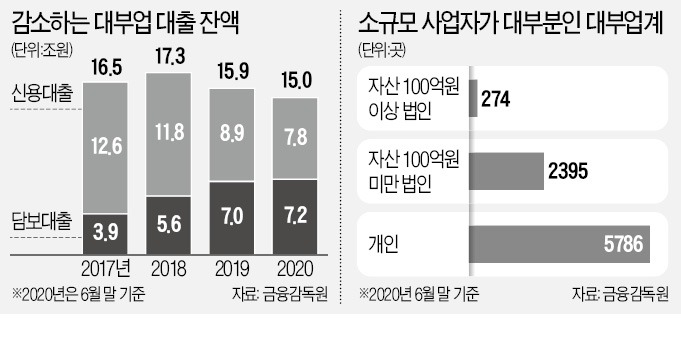

금융위는 얼마나 많은 대부업체가 ‘프리미어 리그’에 포함될지에 대해서는 특별히 언급하지 않았다. 금융권에서는 대형 대부업체는 세 곳 가운데 한 곳 정도만 프리미어 리그에 포함될 것으로 보고 있다. 지난해 6월 말 기준 자산 100억원 이상 대부업체는 274곳, 100억원 미만 업체는 2395곳이다. 대부업계 관계자는 “대형 대부업체들은 신용대출 비중이 60%를 넘는 데다 조달원가도 비싸 평균 금리가 연 20.8%에 이른다”며 “대형사 가운데 3분의 2가 퇴출 공포에 시달린다는 얘기도 나온다”고 전했다. 대부업계에 따르면 조달비용(금리원가)은 대손비율 연 10~12%, 중개수수료 연 4%, 자금조달비용 연 5% 정도로 구성된다. 원가만 연 19%에 가까운 셈이다.

반면 자산 100억원 미만의 소형사들은 최고금리 인하 충격이 대형사들보다는 적은 편이다. 자기자본으로 돈을 빌려주는 경우가 많아 신용대출 금리가 연 13.5%에 그치고, 주택 등을 담보로 잡는 담보대출 비율이 83%를 넘어서고 있어서다.

대부업계는 정부 지원책에는 일단 환영하고 있다. 영업 기반이 송두리째 흔들릴 위기에서 벗어날 디딤돌이 될 수 있다는 이유에서다. 하지만 실효성을 걱정하는 목소리도 크다. 대부업계 관계자는 “정부는 우리가 은행권에서 돈을 빌릴 수 있다고 하는데 은행들이 실제 조달을 허용할지 잘 모르겠다”며 “융통해준다고 해도 저축은행이나 캐피털 같은 금리를 제시하면 무슨 소용이 있겠냐”고 되물었다. 일각에서는 중개수수료를 낮추면 대출중개업자들의 이익이 줄어들어 대출시장이 축소될 수 있다는 지적도 나온다.

박진우 기자 jwp@hankyung.com

관련뉴스