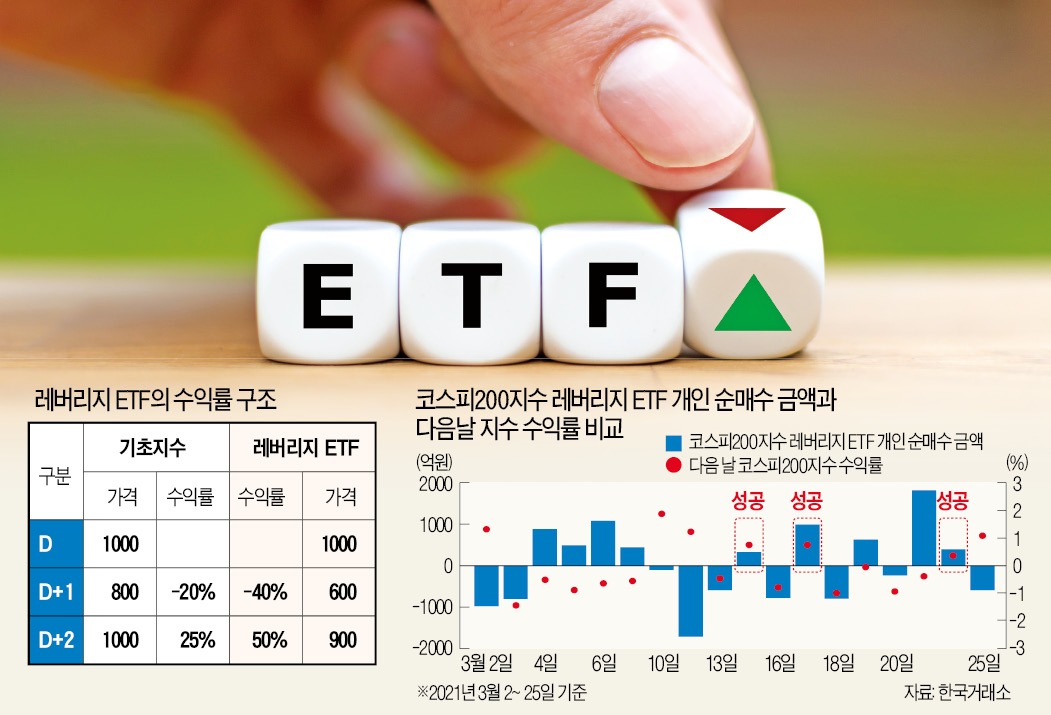

이 중 보다 문제가 될 수 있는 것은 레버리지 ETF다. 방향을 잘못 짚어서 주가가 하락할 경우 손실이 두 배로 커지기 때문이다. 물론 잘 맞힐 수 있으면 문제는 없다. 다만 다음날 주식시장이 오를지 내릴지 맞히는 것은 절대 쉬운 일이 아니다. 예를 들어보자. 올 3월 2일부터 3월 25일까지의 기간 중 공휴일을 제외하면 주식시장이 열린 날은 총 18일이다. 그중 개인투자자가 코스피200지수 레버리지 ETF를 순매수한 날은 9일이다. 그렇다면 그 9일 중 다음날 코스피200지수가 실제 상승한 날은 며칠일까? 답은 3일이다. 나머지 6일은 손해를 봤다. 이런 게임을 반복하면 점차 당신의 돈은 사라질 수밖에 없다.

이렇게 못 맞혀 주가지수가 하락할 경우 상당수 투자자가 수익이 날 때까지 버티는 경향이 있다. 그러나 주식시장이 바로 반등하지 못한다면 이 투자는 그야말로 장기 투자가 되는 경우가 많다. 시계를 13년 전으로 돌려보자. 때는 2008년, 전 세계에 글로벌 금융위기의 어두운 그림자가 드리우기 시작할 무렵이다. 한국 주식시장도 연일 하락을 면치 못하고 있었다. 급기야 2008년 7월 8일 코스피200지수가 200 아래로 떨어지는 사태가 발생했다.

만약 이때 반등을 노려 코스피200 레버리지 ETF에 투자한 사람이 있었다고 가정해보자. 불행히도 주식시장은 제대로 된 반등에 실패한다. 코스피200지수가 잠시 200포인트를 넘어서긴 했지만, 재차 하락해 급기야 10월 24일에는 역사적인 저점인 123.27까지 떨어졌다. 이 기간 동안 레버리지 ETF 투자자가 계속 펀드를 보유하고 있었다면, 수익률은 -64.3%가 됐을 것이다. 같은 기간 코스피200지수가 -37.3% 정도 하락한 것에 비하면 훨씬 고통스러운 결과다.

그 이후에도 문제다. 2009년 7월 31일이 되면 코스피200지수는 다시 200포인트를 넘어섰다. 그러면 레버리지 ETF 투자자도 원금을 회복했을까? 아니다. 레버리지 ETF 투자자의 수익률은 여전히 -10.7%다. 레버리지 ETF 투자자는 2009년 9월 중순이 돼서야 원금이 회복됐다.

폭락 후 반등장에서 레버리지 ETF가 원래 지수에 비해 원금 회복이 느려지는 이유는 상품 구조 때문이다. 레버리지 ETF는 하루 단위로 기초지수 수익률의 두 배에 해당하는 성과를 목표로 운용된다. 하루 단위라는 게 중요하다. 이해를 돕기 위해 간단한 사례를 들어보자. 기초 지수의 가격이 1000포인트였다가 다음날 800포인트가 되고, 그 다음날은 다시 1000포인트가 됐다고 가정해보자. 첫날은 20% 하락했지만, 그 다음날은 25% 상승해 다시 본전이 된 셈이다. 그렇다면 레버리지 ETF 가격도 본전이 됐을까? 그렇지 않다. 레버리지 ETF 가격은 마지막 날에 900포인트가 된다. 10% 손실을 본 것이다. 왜 그럴까?

첫째 날의 경우 기초지수는 20% 빠졌다. 따라서 레버리지 ETF 가격은 40%가 하락한 600포인트가 된다. 둘째 날에 기초지수는 25% 상승했다. 따라서 레버리지 ETF 가격은 600에서 50% 오른 900(=600×(1+50%))이 되는 것이다.

ETF는 장점이 많은 상품이다. 저렴한 수수료와 다양한 투자 대상은 장기 자산배분을 하기에 최적의 조건을 제공해 준다. 특히 혁신 기업에 투자하는 테마 ETF, 꾸준히 현금 흐름이 발생하는 자산들에 투자하는 인컴형 자산 ETF 등은 연금계좌를 통해 투자해도 좋을 만한 장기 투자형 상품이다. 이제는 우리도 이런 ETF를 활용해 장기 투자를 해보면 어떨까. 레버리지 ETF로 주식시장의 단기 등락에 베팅하는 대신 말이다.

윤치선 < 미래에셋은퇴연구소 연구위원 >

관련뉴스