뉴욕증시에서 가장 주목받는 두 사람이 소셜미디어를 통해 주식시장 과열에 대한 의견을 주고받았다. 일론 머스크 테슬라 최고경영자(CEO)와 캐시 우드 아크인베스트 CEO가 그 주인공이다. 머스크가 ‘뉴욕증시의 비정상적 주가’에 대해 묻자 우드는 “혁신 덕분에 이익의 질이 높아졌다”며 높은 밸류에이션에 대해 걱정하지 말라는 취지로 답했다. 혁신적 기술로 인해 디플레이션이 발생할 것이며, 이로 인해 기술주 주가는 계속 오를 것이란 얘기다. 테슬라는 우드의 아크이노베이션펀드에서 가장 비중이 큰 보유종목이다. 우드는 테슬라 주가가 2025년 3000달러에 달할 것으로 예측하고 있다.

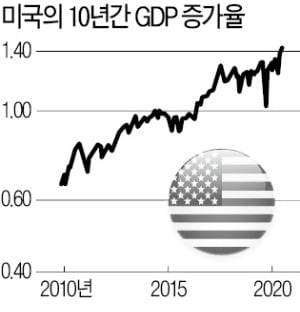

뉴욕증시에서 가장 주목받는 두 사람이 소셜미디어를 통해 주식시장 과열에 대한 의견을 주고받았다. 일론 머스크 테슬라 최고경영자(CEO)와 캐시 우드 아크인베스트 CEO가 그 주인공이다. 머스크가 ‘뉴욕증시의 비정상적 주가’에 대해 묻자 우드는 “혁신 덕분에 이익의 질이 높아졌다”며 높은 밸류에이션에 대해 걱정하지 말라는 취지로 답했다. 혁신적 기술로 인해 디플레이션이 발생할 것이며, 이로 인해 기술주 주가는 계속 오를 것이란 얘기다. 테슬라는 우드의 아크이노베이션펀드에서 가장 비중이 큰 보유종목이다. 우드는 테슬라 주가가 2025년 3000달러에 달할 것으로 예측하고 있다. 이에 대해 우드는 “GDP 통계는 산업 시대에 발전했으며 디지털 시대에서는 따라오지 못하는 것 같다. 생산성 향상 덕분에 보고된 것보다 실질 GDP 증가율은 높고 인플레이션은 낮다. 이는 기업 이익의 질이 크게 높아졌음을 시사한다”고 답했다. 시총이 GDP 규모를 넘어섰지만, 걱정할 필요가 없다는 얘기다.

이에 대해 우드는 “GDP 통계는 산업 시대에 발전했으며 디지털 시대에서는 따라오지 못하는 것 같다. 생산성 향상 덕분에 보고된 것보다 실질 GDP 증가율은 높고 인플레이션은 낮다. 이는 기업 이익의 질이 크게 높아졌음을 시사한다”고 답했다. 시총이 GDP 규모를 넘어섰지만, 걱정할 필요가 없다는 얘기다.우드는 추가로 일곱 개의 트윗을 더 띄워 아크인베스트의 혁신기업에 대한 투자가 옳음을 강조했다. 우드는 “오늘날 진화하는 기술 혁신은 역사상 다른 어떤 때의 혁신도 왜소하게 만든다. 그리고 ‘좋은 디플레이션’과 폭발적 수요를 창출하고 있다”고 밝혔다. 그는 배터리 기술을 예로 들면서 “향후 5년 내에 전기차(EV)는 (낮아진 배터리 가격 덕분에) 15~20배 늘어날 것”이라고 덧붙였다.

최근 인플레이션 우려가 커지면서 미국의 금리가 뛰자 아크인베스트가 보유한 기술주들의 주가는 급락했다. 우드는 이에 대해 “디플레이션이 장기 국채 수익률을 낮은 한 자릿수로 제한하는 경우 미래의 현금흐름을 현재 가치로 할인할 때 쓰이는 할인율은 향후 몇 년 동안 놀라울 정도로 낮은 수준으로 떨어질 것”이라며 “이는 높은 인플레이션 기대를 거대한 가짜(head fake)로 만들 것”이라고 주장했다. 할인율이 낮아지면 미래 성장 가능성이 큰 기술기업들의 주가가 오르게 된다.

우드는 “오늘날 혁신을 폭발시킨 씨앗은 1990년대 후반의 기술 및 통신 거품에서 탄생했다”며 “당시 투자자는 기술이 준비되기 전, 비용이 너무 많이 들 때 꿈을 좇았지만 그렇게 잉태된 꿈은 20~30년이 흘러 현실로 바뀌고 있다”고 밝혔다. 그는 “하지만 아크인베스트의 연구에 대해 많은 투자자들은 회의적이거나 과묵한 것처럼 보인다”며 “나는 과열보다는 두려움에 맞서 투자하는 것을 선호한다”고 강조했다. 최근 월가에서 이익을 내지 못하는 몇몇 고성장 기술주에 막대한 자금을 쏟아붓는 아크인베스트의 투자기법에 대한 우려의 목소리가 커지고 있는 것을 의식한 발언으로 풀이된다.

우드는 “아크인베스트는 오늘날 진화하는 엄청난 양의 파괴적 혁신과 좋은 디플레이션이 다른 곳에서 창조적 파괴와 나쁜 디플레이션을 발생시킨다고 믿는다”며 “혁신 대신 빚을 내 자사주를 사고 사모펀드 등 단기 이익을 좇는 주주를 위해 배당을 주는 기업은 높은 대가를 지불하게 될 것”이라고 주장했다. 그런 기업들은 쌓인 재고와 많은 부채를 줄이기 위해 상품 가격을 낮춰야 하며, 그게 ‘나쁜 디플레이션’이란 설명이다. 그는 “투자자는 이런 변화를 파악하고 올바른 쪽에 있어야 한다”고 했다.

우드는 “아크인베스트는 오늘날 진화하는 엄청난 양의 파괴적 혁신과 좋은 디플레이션이 다른 곳에서 창조적 파괴와 나쁜 디플레이션을 발생시킨다고 믿는다”며 “혁신 대신 빚을 내 자사주를 사고 사모펀드 등 단기 이익을 좇는 주주를 위해 배당을 주는 기업은 높은 대가를 지불하게 될 것”이라고 주장했다. 그런 기업들은 쌓인 재고와 많은 부채를 줄이기 위해 상품 가격을 낮춰야 하며, 그게 ‘나쁜 디플레이션’이란 설명이다. 그는 “투자자는 이런 변화를 파악하고 올바른 쪽에 있어야 한다”고 했다.머스크의 질문에는 우드의 글 외에도 수백 개의 답글이 달렸다. 캐런 피너먼 메트로폴리탄캐피털 CEO는 “최근 기업들은 글로벌 플레이어이기 때문에 GDP와는 더 이상 관련이 없다”며 “나는 테슬라가 80달러일 때 너무 비싸다고 생각했었다”고 썼다. 아이디 ‘Ravi, MS’는 ‘△S&P500 지수는 경제가 아니며, 경제도 S&P500이 아니다. △대부분의 S&P500 기업은 해외에서 큰 매출을 올린다. 그래서 국내총생산인 GDP와 대비하는 건 의미가 없다. △주가는 선행지수이며, GDP는 후행지수이다.’ 등의 답글을 올렸다.

김현석 기자 realist@hankyung.com

관련뉴스