15일 투자은행(IB)업계에 따르면 카카오뱅크는 이날 한국거래소에 유가증권시장 상장을 위한 예비심사를 청구했다. 6월께 승인받은 뒤 청약 절차를 밟아 이르면 7월 상장할 것으로 보인다. 상장주관사는 KB증권·크레디트스위스(CS)가 맡는다.

카카오뱅크는 기업가치를 20조원 이상으로 인정받겠다는 목표를 세웠다. 지난해 말 외국계 사모펀드(PEF) TPG캐피털과 앵커에쿼티파트너스로부터 2500억원을 투자 유치할 때만 해도 9조3000억원으로 평가받았다. 그러나 세계적으로 핀테크 기업의 몸값이 치솟고 있어 투자 유치 당시보다 기업가치가 두 배가량 상승할 것으로 기대하고 있다.

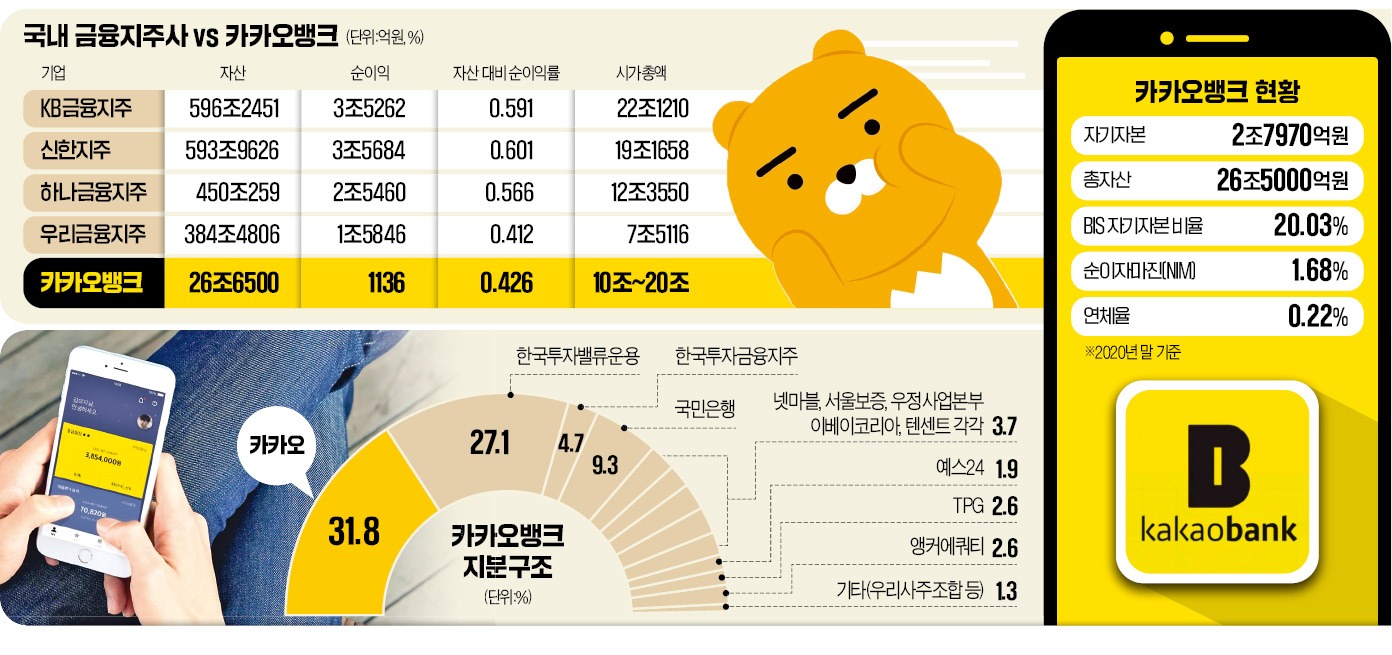

전문가들은 카카오뱅크가 카카오그룹의 대표적 수익창출 모델로 성장할 것으로 예상하고 있다. 출범 3년 만에 흑자 전환하며 세계 인터넷은행 중 괄목할 만한 성공 사례를 보여주고 있다는 점에서다. 카카오뱅크의 지난해 순이익(1136억원)은 전년 대비 8배 이상 늘었다. 지점 운영 대신 플랫폼인 카카오톡을 활용한 비대면 채널을 활용해 수익성을 극대화했다는 평가다. 지난해 처음으로 65억원의 수수료 수익도 거뒀다. 현금자동입출금기(ATM) 수수료와 중도상환 수수료 등을 무료로 한 탓에 적자가 지속됐지만 이용자가 늘면서 수익을 내는 구조로 바뀐 것이다. 카카오뱅크의 앱 월간 순이용자(MAU)는 1335만 명으로 뱅킹 앱 중 1위다.

미개척 영역이던 기업금융과 주택담보대출 시장에도 진출한다. 올 하반기에는 보증 심사와 대출 실행의 모든 단계를 비대면으로 전환한 개인사업자 대출을, 내년 이후에는 출범 이후부터 준비해온 ‘카뱅표’ 주택담보대출 상품을 내놓을 전망이다. 금융권의 한 관계자는 “카카오뱅크가 기업공개로 자본을 확충해 국제결제은행(BIS) 기준 자기자본비율을 높이면 다른 시중은행처럼 ‘규모의 대출’을 할 수 있을 것”이라고 말했다.

기업가치 고평가 논란도 제기된다. 자산 규모에 비해 기업가치가 지나치게 부풀려졌다는 것이다. 장외시장에서 카카오뱅크의 시가총액은 34조원에 달한다. 국내 은행지주 1위인 KB금융(약 22조원)과 2위인 신한지주(19조원)의 시가총액을 넘어섰다. 카카오뱅크가 20조원의 기업가치로 상장한다면 주당순자산비율(PBR)은 10배에 육박한다. 국내 금융지주사의 PBR은 0.3~0.4배다.

증권가에서는 카카오뱅크를 단순히 금융지주사와 비교해서는 안 된다는 주장이 나온다. 세계적으로 테크핀 기업이 높은 가치로 평가받고 있어서다. 중국 알리바바의 금융 자회사 앤트파이낸셜의 기업가치는 세계 최대 은행인 중국 공상은행의 시가총액(250조원)을 뛰어넘는 것으로 추정된다. 텐센트 산하 중국 최대 디지털은행인 위뱅크(WeBank)는 2018년 소수 지분 매각 과정에서 PBR 12배를 인정받았다.

전문가들은 카카오뱅크가 상장 이후 플랫폼 기업으로서 선도적인 지위를 구축할 수 있느냐에 따라 은행업계 판도가 좌우될 것으로 보고 있다. 일례로 쿠팡은 지난달 뉴욕증시 상장으로 5조원을 끌어모은 뒤 물류 시스템에 공격적인 투자를 단행하면서 전자상거래시장의 선두 자리를 굳혔다. 신우석 베인앤드컴퍼니 금융부문 파트너는 “카카오뱅크가 빅테크 DNA를 바탕으로 중금리 대출, 주담대 등 새로운 시장에서 표준을 새로 만드는 혁신을 보여줘야 한다”고 말했다.

전예진/빈난새 기자 ace@hankyung.com

관련뉴스

카카오뱅크가 기업공개(IPO) 절차에 들어갔다. 국내 인터넷은행 중 상장을 시도하는 첫 사례다. 이 회사는 이번 상장을 통해 2조~5조원을 조달할 전망이다. 증시 입성을 계기로 ‘챌린저 뱅크’(새로 설립된 모험적 성격의 은행)였던 카카오뱅크가 ‘게임 체인저’로 변모할 것이란 분석이 나온다.

카카오뱅크가 기업공개(IPO) 절차에 들어갔다. 국내 인터넷은행 중 상장을 시도하는 첫 사례다. 이 회사는 이번 상장을 통해 2조~5조원을 조달할 전망이다. 증시 입성을 계기로 ‘챌린저 뱅크’(새로 설립된 모험적 성격의 은행)였던 카카오뱅크가 ‘게임 체인저’로 변모할 것이란 분석이 나온다.

기업가치 고평가 논란도 제기된다. 자산 규모에 비해 기업가치가 지나치게 부풀려졌다는 것이다. 장외시장에서 카카오뱅크의 시가총액은 34조원에 달한다. 국내 은행지주 1위인 KB금융(약 22조원)과 2위인 신한지주(19조원)의 시가총액을 넘어섰다. 카카오뱅크가 20조원의 기업가치로 상장한다면 주당순자산비율(PBR)은 10배에 육박한다. 국내 금융지주사의 PBR은 0.3~0.4배다.

기업가치 고평가 논란도 제기된다. 자산 규모에 비해 기업가치가 지나치게 부풀려졌다는 것이다. 장외시장에서 카카오뱅크의 시가총액은 34조원에 달한다. 국내 은행지주 1위인 KB금융(약 22조원)과 2위인 신한지주(19조원)의 시가총액을 넘어섰다. 카카오뱅크가 20조원의 기업가치로 상장한다면 주당순자산비율(PBR)은 10배에 육박한다. 국내 금융지주사의 PBR은 0.3~0.4배다.