미국 증시가 연일 사상 최고치를 갈아치우고 있다. 월가에서는 증시가 단기적으로 추가 상승할 것으로 보는 시각이 우세하다. 다만 중기적으로는 양적완화 축소 등에 따른 조정 우려가 여전하다. 투자자들로서는 포트폴리오 변화에 대한 고민이 깊어지는 시기다. 전문가들은 단기적으로는 경기민감·중소형주가 유리할 것으로 보면서도 성장주가 상승장에서 소외될 가능성은 작다는 전망을 내놓고 있다.

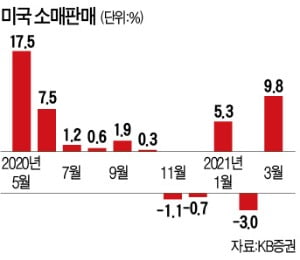

미국 증시가 연일 사상 최고치를 갈아치우고 있다. 월가에서는 증시가 단기적으로 추가 상승할 것으로 보는 시각이 우세하다. 다만 중기적으로는 양적완화 축소 등에 따른 조정 우려가 여전하다. 투자자들로서는 포트폴리오 변화에 대한 고민이 깊어지는 시기다. 전문가들은 단기적으로는 경기민감·중소형주가 유리할 것으로 보면서도 성장주가 상승장에서 소외될 가능성은 작다는 전망을 내놓고 있다. 박석중 신한금융투자 연구원은 “미 증시 강세는 금리 상승 부담이 줄어든 상황에서 실물경기와 기업이익 회복에 대한 신뢰가 커졌기 때문”이라며 “더할 나위 없이 우호적인 환경”이라고 평가했다. 대신증권은 미국 증시를 둘러싼 3대 우려(물가상승, 증세 부담, 코로나19 재확산)가 현실화될 가능성은 높지 않다고 진단했다. 다만 신동준 KB증권 리서치센터장은 “6~8월에는 미국 내에서 테이퍼링(양적완화 축소) 논의가 나오면서 조정장이 나타날 수 있다”며 “그때가 올해 중요한 매수 시점이 될 것”이라고 내다봤다.

박석중 신한금융투자 연구원은 “미 증시 강세는 금리 상승 부담이 줄어든 상황에서 실물경기와 기업이익 회복에 대한 신뢰가 커졌기 때문”이라며 “더할 나위 없이 우호적인 환경”이라고 평가했다. 대신증권은 미국 증시를 둘러싼 3대 우려(물가상승, 증세 부담, 코로나19 재확산)가 현실화될 가능성은 높지 않다고 진단했다. 다만 신동준 KB증권 리서치센터장은 “6~8월에는 미국 내에서 테이퍼링(양적완화 축소) 논의가 나오면서 조정장이 나타날 수 있다”며 “그때가 올해 중요한 매수 시점이 될 것”이라고 내다봤다. 월가에서도 미 증시에 대한 장밋빛 전망이 많다. 최소한 5월까지는 이 같은 상승장이 이어질 가능성이 높다는 분석이다. 세계 최대 자산운용사인 블랙록의 래리 핑크 최고경영자(CEO)는 15일 CBNC와의 인터뷰에서 “통화부양책, 재정부양책, 현금 유동성, 기업 실적 등을 고려하면 미 증시는 믿을 수 없을 정도로 낙관적”이라며 “단기 리스크는 변종 코로나바이러스로 인한 백신 효과 감소 정도”라고 설명했다.

월가에서도 미 증시에 대한 장밋빛 전망이 많다. 최소한 5월까지는 이 같은 상승장이 이어질 가능성이 높다는 분석이다. 세계 최대 자산운용사인 블랙록의 래리 핑크 최고경영자(CEO)는 15일 CBNC와의 인터뷰에서 “통화부양책, 재정부양책, 현금 유동성, 기업 실적 등을 고려하면 미 증시는 믿을 수 없을 정도로 낙관적”이라며 “단기 리스크는 변종 코로나바이러스로 인한 백신 효과 감소 정도”라고 설명했다.다만 이 같은 상승장 이후 조정이 올 것이라는 전망도 월가에서 힘을 얻고 있다. 뱅크오브아메리카는 1분기 실적 시즌 이후 2분기 실적 전망에 대한 실망감을 우려하고 있다. 도이치뱅크는 단기 상승 후 조정 가능성을 내다봤다. 주식시장과 상관관계가 높은 ISM 제조업지수 등 성장지표가 경기침체 이후 10~11개월 뒤 정점에 달했다는 것을 근거로 삼았다. 상승세가 끝나면 3개월여에 걸쳐 6~10%의 조정을 받을 것으로 관측했다.

모건스탠리는 경기민감주 및 중소형주에 주목했다. 모건스탠리는 최근 증시 전망 보고서에서 “올해 실질 국내총생산(GDP) 증가율이 5~6%대에 달해 경기민감주와 중소형주의 수익성이 빠르게 개선될 것”이라며 “그동안 상승장을 이끌었던 주도주들은 지난해 대비 기저효과가 이미 주가에 반영된 수준”이라고 진단했다.

다만 그동안 상승장을 주도했던 성장주가 상승장에서 소외된다는 것은 아니다. 성장주에 불리한 금리 상승세가 둔화하고 있기 때문이다. 김일혁 KB증권 연구원은 “중장기적으로 금리가 상승세긴 하지만 금리 상승을 제약하는 요인이 많아졌다”며 “기업 이익 전망이 높아지는 구간에서 완만한 금리 상승세는 주식시장에 긍정적”이라고 평가했다.

고윤상 기자 kys@hankyung.com

관련뉴스