국내 굴지 대기업에 다니는 A부장의 지난해 소득은 약 1억5000만원이었다. 계약된 기본 연봉은 1억원이었지만 보너스 등으로 5000만원이 더해졌다. 원래 연봉에 비해 5000만원을 더 받은 것이지만 A부장의 손에 떨어진 금액은 이보다 훨씬 적었다. 35%의 높은 세율로 세금을 낸 데다 각종 준조세 부담도 덩달아 늘어서다.

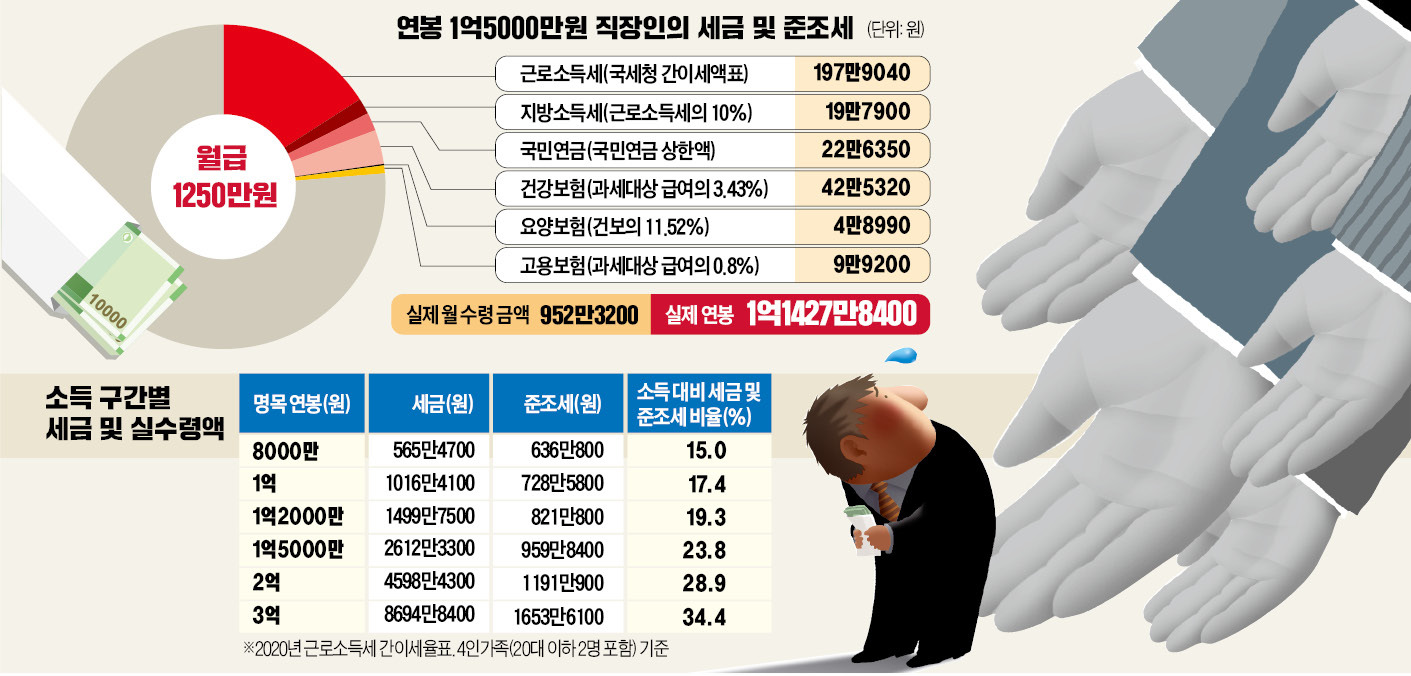

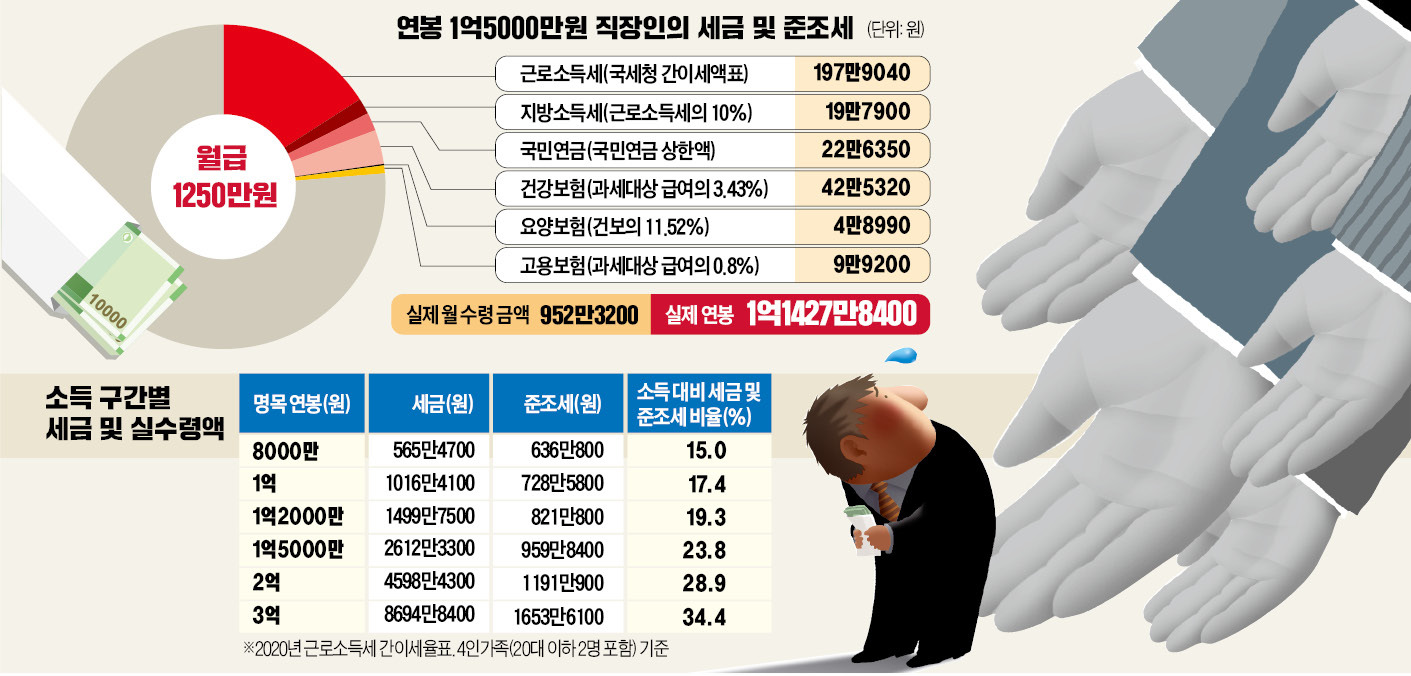

한국경제신문은 세무 전문가들의 도움을 받아 연봉에 따른 세금 및 준조세 부담을 분석했다. 지난해 A부장처럼 연봉 1억5000만원을 받은 직장인(4인 가족 기준)은 세금과 준조세를 떼고 실제 1억1427만원 정도만 손에 쥔 것으로 파악됐다. 명목 연봉의 76.1%다. 23.8%인 3572만원을 세금과 준조세로 내야 했기 때문이다. 23.8%는 세금 17.4%와 준조세 6.4%다.

세금 중에선 근로소득세와 지방소득세가 연간 2612만원으로 가장 많은 부분을 차지했다. 월별로 보면 근로소득세가 197만9040원, 근로소득세의 10%인 지방소득세가 19만7900원이었다.

매달 내야 하는 국민연금, 건강보험료, 요양보험료, 고용보험료 등 준조세는 79만9860원이었다. 국민연금 22만6350원, 건강보험료 42만5320원, 요양보험료 4만8990원, 고용보험료 9만9200원 등이었다. A부장은 “두 자녀 교육비 월 400만원과 생활비, 경조사비 등을 쓰고 나면 저축할 돈이 없다”고 하소연했다.

연봉이 1억원에서 1억5000만원으로 오르면 세부담(준조세 포함)이 급증한다. 연봉 1억원일 땐 1744만원가량을 내면 되지만 1억5000만원이면 3572만원으로 두 배가 된다. 고세율인 35%가 적용되는 구간이 대폭 확대되는 데다 4대 보험료도 크게 늘어나기 때문이다.

연봉 1억원의 직장인들도 불만이 있기는 마찬가지다. 억대 연봉이 ‘빛 좋은 개살구’에 지나지 않는다는 볼멘소리가 나오고 있다. 경기 성남구에 있는 대형 정보기술(IT) 회사에서 개발자로 일하는 B씨는 입사 16년 만인 지난해 1억원가량을 받아 억대 연봉자가 됐다. 하지만 실제 수령한 연봉은 8255만원가량에 그친 것으로 계산됐다. 세금과 준조세로 1744만원을 내야 했기 때문이다. B씨는 “올해 개발자들의 몸값이 크게 올랐다는 보도가 많이 나오지만 세금 등을 고려하면 실제 수령액은 보도되는 금액에 미치지 못할 것 같다”고 말했다.

다른 전자 대기업에서 연봉 1억1000만원을 받는 C부장은 “주변에서는 억대연봉을 부러워하지만 실속은 별로 없다”며 “그러나 보니 부동산과 주식, 비트코인 등 다른 투자에 신경을 쓰게 된다”고 말했다.

안종석 한국조세재정연구원 명예 선임연구위원은 “한국의 소득세 실효세율은 연봉 8000만원까지는 매우 낮은 수준이지만 1억5000만원을 넘어가면서 급격히 상승하게 된다”며 “대기업 부장, 고소득 전문직 등이 부담을 호소하는 것도 이 같은 구조 때문”이라고 설명했다.

실제로 연봉 8000만원과 2억원을 받는 직장인의 소득 대비 세금 및 준조세 비율은 각각 15.0%와 28.9%로 두 배 가까이 차이가 나는 것으로 추산된다. 연봉 차이는 2.5배인데, 세금 및 준조세 납부 예상액 차이는 4.8배에 이른다.

정부의 고소득자 집중 과세 방침은 이 같은 조세격차를 더욱 확대하고 있다. 국회 예산정책처가 발간한 2019년 회계연도 총수입 결산분석 보고서에 따르면 고소득층에 대한 실효세율은 2014년 이후 매년 크게 높아지고 있는 것으로 나타났다.

2012년 15.7%였던 상위 5%의 실효세율은 2014년 17.7%로 뛰었다. 상위 5%는 연봉이 약 1억원을 넘는 계층에 해당한다. 박근혜 정부가 38%의 최고세율 적용 구간을 3억원 초과에서 1억5000만원 초과로 변경하면서 세금 부담이 크게 늘어났다. 문재인 정부 이후 이 같은 흐름은 더욱 가속화하고 있다. 문재인 정부 첫해인 2017년 상위 5%의 실효세율은 19.3%로 치솟았다. 2018~2019년엔 19.8%를 기록해 20.0%에 육박했다.

강진규 기자 josep@hankyung.com

억대 연봉 “세금 갑자기 뛰었다”

한국경제신문은 세무 전문가들의 도움을 받아 연봉에 따른 세금 및 준조세 부담을 분석했다. 지난해 A부장처럼 연봉 1억5000만원을 받은 직장인(4인 가족 기준)은 세금과 준조세를 떼고 실제 1억1427만원 정도만 손에 쥔 것으로 파악됐다. 명목 연봉의 76.1%다. 23.8%인 3572만원을 세금과 준조세로 내야 했기 때문이다. 23.8%는 세금 17.4%와 준조세 6.4%다.

세금 중에선 근로소득세와 지방소득세가 연간 2612만원으로 가장 많은 부분을 차지했다. 월별로 보면 근로소득세가 197만9040원, 근로소득세의 10%인 지방소득세가 19만7900원이었다.

매달 내야 하는 국민연금, 건강보험료, 요양보험료, 고용보험료 등 준조세는 79만9860원이었다. 국민연금 22만6350원, 건강보험료 42만5320원, 요양보험료 4만8990원, 고용보험료 9만9200원 등이었다. A부장은 “두 자녀 교육비 월 400만원과 생활비, 경조사비 등을 쓰고 나면 저축할 돈이 없다”고 하소연했다.

연봉이 1억원에서 1억5000만원으로 오르면 세부담(준조세 포함)이 급증한다. 연봉 1억원일 땐 1744만원가량을 내면 되지만 1억5000만원이면 3572만원으로 두 배가 된다. 고세율인 35%가 적용되는 구간이 대폭 확대되는 데다 4대 보험료도 크게 늘어나기 때문이다.

연봉 1억원의 직장인들도 불만이 있기는 마찬가지다. 억대 연봉이 ‘빛 좋은 개살구’에 지나지 않는다는 볼멘소리가 나오고 있다. 경기 성남구에 있는 대형 정보기술(IT) 회사에서 개발자로 일하는 B씨는 입사 16년 만인 지난해 1억원가량을 받아 억대 연봉자가 됐다. 하지만 실제 수령한 연봉은 8255만원가량에 그친 것으로 계산됐다. 세금과 준조세로 1744만원을 내야 했기 때문이다. B씨는 “올해 개발자들의 몸값이 크게 올랐다는 보도가 많이 나오지만 세금 등을 고려하면 실제 수령액은 보도되는 금액에 미치지 못할 것 같다”고 말했다.

다른 전자 대기업에서 연봉 1억1000만원을 받는 C부장은 “주변에서는 억대연봉을 부러워하지만 실속은 별로 없다”며 “그러나 보니 부동산과 주식, 비트코인 등 다른 투자에 신경을 쓰게 된다”고 말했다.

소득 상위 5% 실효세율 20% 육박

전문가들은 한국의 전체적인 세금 부담은 선진국에 비해 높지 않다고 설명하고 있다. 평균적인 조세부담률이 경제협력개발기구(OECD) 평균에 미치지 못한다는 것이다. 연소득 6000만원의 평균 실효세율은 5%를 넘지 않는다. 소득 1억원이 넘어야 10%대로 올라선다.안종석 한국조세재정연구원 명예 선임연구위원은 “한국의 소득세 실효세율은 연봉 8000만원까지는 매우 낮은 수준이지만 1억5000만원을 넘어가면서 급격히 상승하게 된다”며 “대기업 부장, 고소득 전문직 등이 부담을 호소하는 것도 이 같은 구조 때문”이라고 설명했다.

실제로 연봉 8000만원과 2억원을 받는 직장인의 소득 대비 세금 및 준조세 비율은 각각 15.0%와 28.9%로 두 배 가까이 차이가 나는 것으로 추산된다. 연봉 차이는 2.5배인데, 세금 및 준조세 납부 예상액 차이는 4.8배에 이른다.

정부의 고소득자 집중 과세 방침은 이 같은 조세격차를 더욱 확대하고 있다. 국회 예산정책처가 발간한 2019년 회계연도 총수입 결산분석 보고서에 따르면 고소득층에 대한 실효세율은 2014년 이후 매년 크게 높아지고 있는 것으로 나타났다.

2012년 15.7%였던 상위 5%의 실효세율은 2014년 17.7%로 뛰었다. 상위 5%는 연봉이 약 1억원을 넘는 계층에 해당한다. 박근혜 정부가 38%의 최고세율 적용 구간을 3억원 초과에서 1억5000만원 초과로 변경하면서 세금 부담이 크게 늘어났다. 문재인 정부 이후 이 같은 흐름은 더욱 가속화하고 있다. 문재인 정부 첫해인 2017년 상위 5%의 실효세율은 19.3%로 치솟았다. 2018~2019년엔 19.8%를 기록해 20.0%에 육박했다.

강진규 기자 josep@hankyung.com

관련뉴스