30일 투자은행(IB)업계에 따르면 SK에코플랜트는 최근 글로벌 사모펀드(PEF) 맥쿼리자산운용이 보유 중인 클렌코 경영권 매각 거래의 우선협상 대상자로 선정됐다. 양측은 세부 협상을 마무리한 뒤 조만간 주식매매계약(SPA)을 체결할 예정이다. 거래금액은 2600억~2700억원 수준으로 알려졌다. 매각주관사는 JP모간이다.

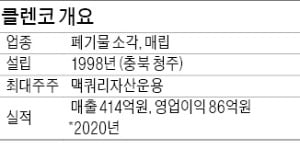

30일 투자은행(IB)업계에 따르면 SK에코플랜트는 최근 글로벌 사모펀드(PEF) 맥쿼리자산운용이 보유 중인 클렌코 경영권 매각 거래의 우선협상 대상자로 선정됐다. 양측은 세부 협상을 마무리한 뒤 조만간 주식매매계약(SPA)을 체결할 예정이다. 거래금액은 2600억~2700억원 수준으로 알려졌다. 매각주관사는 JP모간이다.충북 청주에 있는 클렌코는 1998년 설립된 일반·건설 폐기물 처리 업체다. 맥쿼리운용이 2014년 지분 60%를 약 650억원에 인수하면서 PEF로 주인이 바뀌었다. 청주 내 폐기물 소각량이 앞으로 계속 늘어날 것으로 예상돼 성장 잠재력이 크다는 평가를 받고 있다. 지난해 매출 414억원, 영업이익 약 86억원을 기록했다.

인수 작업은 대기환경보전법 위반 혐의로 기소된 클렌코 회장의 형사소송이 대법원에서 무죄판결이 나면서 급물살을 타게 됐다. 이와 별개로 클렌코는 청주시와 ‘폐기물중간처분업 허가취소처분 및 폐기물 처리명령 취소청구소송’을 벌이고 있지만 허가가 취소될 가능성은 낮다고 업계는 보고 있다. 최근 청주시가 또 다른 폐기물 업체인 대청그린텍과 벌인 행정소송에서 법원이 업체의 손을 들어줬다는 점에서다.

SK에코플랜트는 클렌코 인수로 친환경 사업을 확대할 수 있게 됐다. 이 회사는 친환경 기업으로 탈바꿈하겠다고 선언하고 23년 만에 사명도 바꿨다. 기존 건설업 위주에서 벗어나 아시아 대표 환경 기업으로 거듭나겠다는 계획이다. 이를 위해 향후 3년간 ESG(환경·사회·지배구조) 관련 분야의 M&A에 3조원을 투입할 예정이다.

SK에코플랜트는 지난해 PEF 어펄마캐피탈로부터 종합환경폐기물업체인 환경시설관리(전 EMC홀딩스)를 약 1조원에 인수하면서 폐기물 처리업에 진출했다. 또 다른 폐기물 업체 인수에도 눈독을 들이고 있다. 폐기물 처리업은 기존 주력 사업인 건설업에 비해 경기 변동에 크게 영향을 받지 않는다. 현금흐름 창출력이 좋아 수익성 향상에도 기여할 수 있다. 사업 다각화 측면에서 긍정적이라는 게 업계의 평가다.

IB업계 관계자는 “SK에코플랜트 등 건설사들이 미래 새로운 먹거리를 찾기 위해 폐기물 처리업에 속속 진출하고 있다”며 “폐기물 처리업은 그간 중소·중견기업이 주로 영위해왔으나 앞으로는 SK를 비롯한 IS동서 등 대기업 중심으로 재편될 것”이라고 말했다.

김채연 기자 why29@hankyung.com

관련뉴스