글로벌 해운선사들이 대대적인 선박 발주에 나서고 있다. 화물대란에 따른 운임 급등을 계기로 본격적인 ‘덩치 키우기’ 경쟁에 들어갔다. 2010년대 초반 해운업계를 강타한 ‘치킨게임’이 또다시 촉발될 것이라는 관측이 나온다. 국내 유일한 원양선사인 HMM(옛 현대상선)이 ‘규모의 경제’ 경쟁에서 뒤처지면서 글로벌 해운업계 ‘톱10’에서 탈락할 수 있다는 우려가 나온다.

2016년 한진해운 파산 직전 HMM(43만TEU)과 한진해운(61만TEU) 선복량을 합치면 104만TEU다. HMM은 추가 발주를 통해 이르면 2023년에야 100만TEU를 넘어설 수 있을 전망이다. 당시 정부와 채권단이 금융 논리에 경도돼 기간산업인 해운업에 섣불리 사망선고를 내렸던 뼈아픈 대가를 치르고 있다는 게 업계의 공통된 지적이다. 국내 해운업계가 제자리걸음을 하는 사이 글로벌 선사들은 저가운임 속에서도 대규모 투자를 단행했다. 코로나19 사태를 겪은 뒤 지난해 하반기부터 해상운임이 급등하자 대규모 투자는 막대한 수익으로 돌아오고 있다.

글로벌 선사들은 호황기를 맞아 선대 확충에 더욱 박차를 가하고 있다. 글로벌 선사들의 컨테이너선 발주잔량은 이날 기준 294만TEU로, 지난해 4월 말(196만TEU) 대비 50% 급증했다. 세계 2위 선사인 스위스의 MSC가 72만4000TEU(40척)로 가장 많다. 국내 유일한 원양선사인 HMM(세계 8위)의 총선복량(81만8000TEU)에 버금가는 규모다. 대만 선사인 에버그린(7위)과 프랑스 CMA CGM(4위)의 발주량도 각각 67만8000TEU(71척)와 53만1000TEU(42척)에 달한다.

반면 HMM의 선박 발주잔량은 1만6000TEU급 2척으로, 글로벌 톱10 중 가장 적다. 업계 9위와 10위인 대만의 양밍과 이스라엘의 짐도 각각 11만TEU와 15만TEU를 발주하면서 HMM을 거세게 추격해오고 있다.

해운업계 1, 2위인 머스크와 MSC는 막대한 선복량과 점유율을 토대로 ‘2M’ 얼라이언스를 맺고 2010년부터 선복량을 늘렸다. 최근 10년 동안의 해운업계 불황도 메이저 선사들이 저가운임 공세에 나서면서 치킨게임을 주도한 데 따른 것이다.

국내 해운업계가 ‘규모의 경제’에서 승리하려면 호황을 맞은 현 상황에서 대대적인 투자가 필요하다는 지적이 제기된다. HMM이 한진해운 파산 직전인 105만TEU의 선복량에 만족할 것이 아니라 글로벌 선사와 경쟁할 수 있도록 200만TEU까지 선대를 확충해야 한다는 것이 한국해운협회의 설명이다.

그러나 여전히 채권단의 영향력 아래 있는 HMM이 대대적인 투자에 나서기는 쉽지 않다. 해운업계 관계자는 “HMM이 현 수준까지 오른 것은 초대형선 발주 및 구조조정을 진두지휘한 산은의 공이 컸다”면서도 “호황기를 맞아 장기적인 투자를 단행할 ‘새 주인’이 필요한 시기가 됐다”고 지적했다.

강경민 기자 kkm1026@hankyung.com

경쟁사에 또 밀리는 HMM

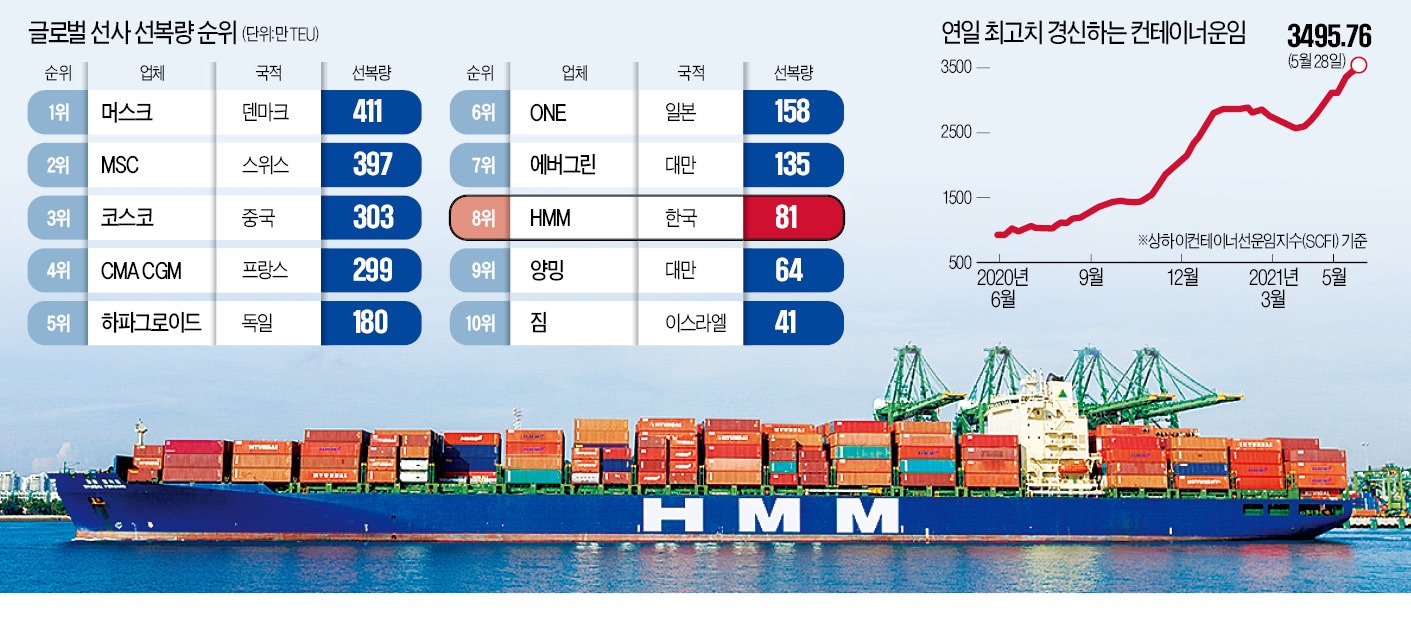

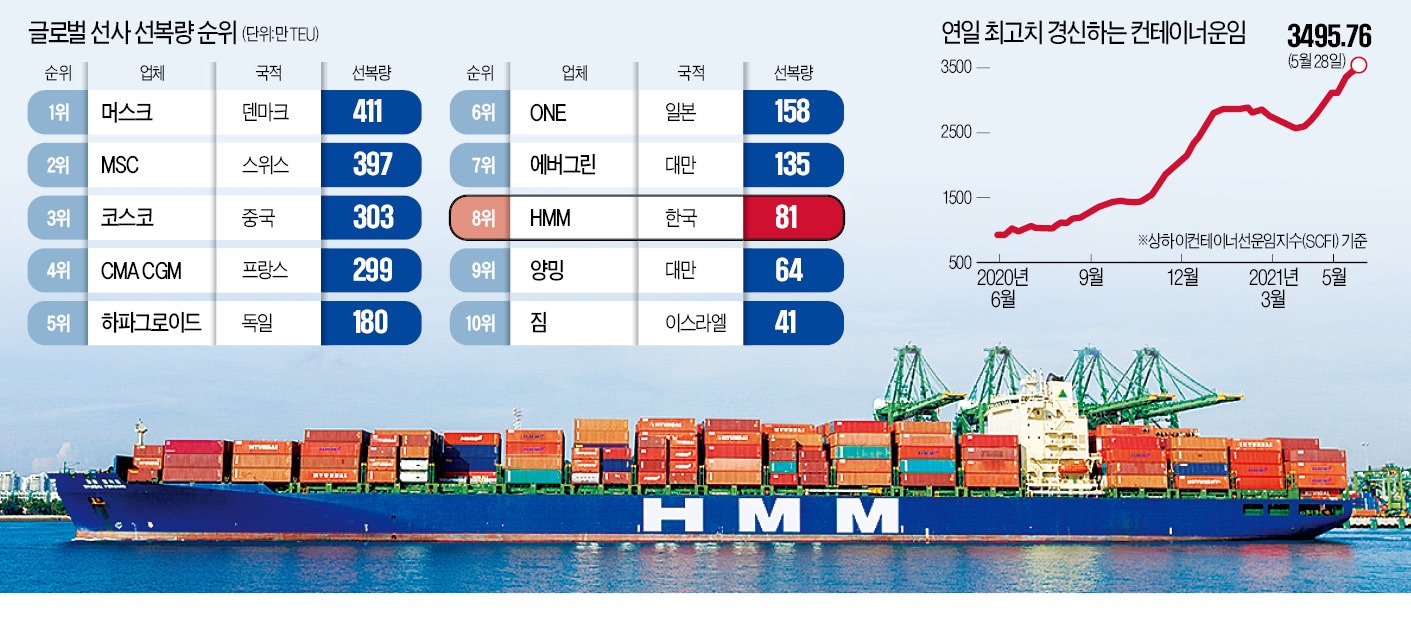

프랑스 해운분석기관 알파라이너에 따르면 31일 기준 글로벌 컨테이너선사 1위는 덴마크의 머스크로, 선복량은 411만TEU(1TEU는 20피트 컨테이너 1개)에 달한다. 이어 △스위스 MSC(397만TEU) △중국 코스코(303만TEU) △프랑스 CMA CGM(299만TEU) △독일 하파그로이드(180만TEU) 순이다. 국내 유일의 원양선사인 HMM은 81만TEU로 8위다. 정부와 산업은행의 ‘해운재건 5개년 계획’에 따라 2만4000TEU급 12척과 1만6000TEU급 6척을 인도받으면서 선복량이 늘었다.2016년 한진해운 파산 직전 HMM(43만TEU)과 한진해운(61만TEU) 선복량을 합치면 104만TEU다. HMM은 추가 발주를 통해 이르면 2023년에야 100만TEU를 넘어설 수 있을 전망이다. 당시 정부와 채권단이 금융 논리에 경도돼 기간산업인 해운업에 섣불리 사망선고를 내렸던 뼈아픈 대가를 치르고 있다는 게 업계의 공통된 지적이다. 국내 해운업계가 제자리걸음을 하는 사이 글로벌 선사들은 저가운임 속에서도 대규모 투자를 단행했다. 코로나19 사태를 겪은 뒤 지난해 하반기부터 해상운임이 급등하자 대규모 투자는 막대한 수익으로 돌아오고 있다.

글로벌 선사들은 호황기를 맞아 선대 확충에 더욱 박차를 가하고 있다. 글로벌 선사들의 컨테이너선 발주잔량은 이날 기준 294만TEU로, 지난해 4월 말(196만TEU) 대비 50% 급증했다. 세계 2위 선사인 스위스의 MSC가 72만4000TEU(40척)로 가장 많다. 국내 유일한 원양선사인 HMM(세계 8위)의 총선복량(81만8000TEU)에 버금가는 규모다. 대만 선사인 에버그린(7위)과 프랑스 CMA CGM(4위)의 발주량도 각각 67만8000TEU(71척)와 53만1000TEU(42척)에 달한다.

반면 HMM의 선박 발주잔량은 1만6000TEU급 2척으로, 글로벌 톱10 중 가장 적다. 업계 9위와 10위인 대만의 양밍과 이스라엘의 짐도 각각 11만TEU와 15만TEU를 발주하면서 HMM을 거세게 추격해오고 있다.

“장기적 안목 투자 필요”

해운업계는 지금의 고운임이 1~2년간 이어질 것으로 보고 있다. 이후엔 상승세가 꺾일 수 있다는 뜻이다. 글로벌 선사들이 발주하는 선박이 대부분 2년 내 인도된다는 점을 감안한다면 또다시 ‘해운 치킨게임’이 찾아올 가능성도 없지 않다.해운업계 1, 2위인 머스크와 MSC는 막대한 선복량과 점유율을 토대로 ‘2M’ 얼라이언스를 맺고 2010년부터 선복량을 늘렸다. 최근 10년 동안의 해운업계 불황도 메이저 선사들이 저가운임 공세에 나서면서 치킨게임을 주도한 데 따른 것이다.

국내 해운업계가 ‘규모의 경제’에서 승리하려면 호황을 맞은 현 상황에서 대대적인 투자가 필요하다는 지적이 제기된다. HMM이 한진해운 파산 직전인 105만TEU의 선복량에 만족할 것이 아니라 글로벌 선사와 경쟁할 수 있도록 200만TEU까지 선대를 확충해야 한다는 것이 한국해운협회의 설명이다.

그러나 여전히 채권단의 영향력 아래 있는 HMM이 대대적인 투자에 나서기는 쉽지 않다. 해운업계 관계자는 “HMM이 현 수준까지 오른 것은 초대형선 발주 및 구조조정을 진두지휘한 산은의 공이 컸다”면서도 “호황기를 맞아 장기적인 투자를 단행할 ‘새 주인’이 필요한 시기가 됐다”고 지적했다.

강경민 기자 kkm1026@hankyung.com

관련뉴스