인플레이션이 치솟을 경우 뉴욕 증시의 수익률이 떨어지는 것으로 나타났다. 골드만삭스는 “인플레이션 시기에는 안정적 마진을 올리는 가격결정력이 큰 기업의 주식을 사야한다”고 분석했다.

미 중앙은행(Fed)이 가장 중요시하는 물가 지표인 근원 개인소비지출(PCE)지수는 지난 4월 전년동기에 비해 3.1% 올랐다. 미 중앙은행(Fed)의 물가 목표인 2%를 훨씬 넘었다. 경기가 살아나는 가운데 초완화적 통화정책과 막대한 재정정책이 이어지고 있는 탓이다.

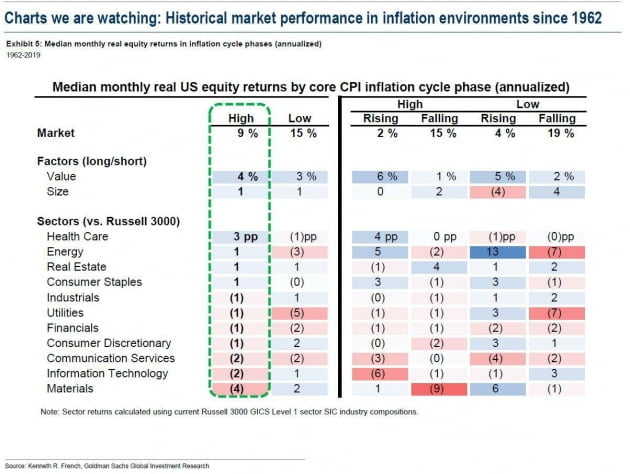

CNBC에 따르면 골드만삭스의 데이비드 코스틴 주식 전략가는 “증시는 인플레이션 위험이 높을 때보다 낮을 때 훨씬 더 좋은 실적을 내는 경향이 있다”고 분석했다. 골드만삭스가 1962년부터 분석한 결과 소비자물가지수(CPI) 기준 인플레이션 위험이 높을 때 S&P 500 지수의 월간 수익률 중간값은 연율 9% 정도였지만, 인플레이션 위험이 낮을 때는 15% 수준을 기록했다. 특히 물가가 높고 더 올라가는 시기의 수익률은 연율 2%에 그쳤다. 반면 인플레이션이 높지만 떨어지는 시기엔 15%로 치솟았다. 또 물가가 낮은 상황에서 오를 때는 4%, 같은 상황에서 내릴 때는 19%로 차이가 극명했다.

골드만삭스는 물가가 상승하는 시기에는 안정적 마진을 내는 주식에 투자해야 한다고 분석했다. 안정적 마진을 내는 기업일수록 강력한 가격 결정력을 가지고 있어 인플레이션이 발생해도 비교적 안전하다.

코스틴 전략가는 “인플레이션이 높은 기간에는 헬스케어, 에너지, 부동산, 그리고 필수소비재의 성과가 좋았다"고 말했다. 반면 기술주와 소재주의 경우 물가가 높을 때 가장 나쁜 실적을 기록했다고. 골드만삭스는 높고 안정적인 마진을 가진 기업으로 어도비(ADBE), 애스펀 테크놀로지(AZPN), 액티비전 블리자드(ATVI), 엣시(ETSY), 윌리엄스 컴퍼니(WMB), 조에티스(ZTS), 필립모리스인터내셔널(PM), IHS마킷(INFO), 언더아머(UAA), PPG인더스트리즈(PPG) 등을 꼽았다.

박예린 인턴·김현석 기자

관련뉴스