미국 중앙은행(Fed)이 기준금리 인상 시점을 앞당겼다. 제롬 파월 의장은 “테이퍼링(자산 매입 축소) 논의 개시에 대한 논의가 있었다”고 밝혔다. 시장 예상대로였지만 다우 지수 등 뉴욕증시의 3대 지수는 일제히 하락했다.

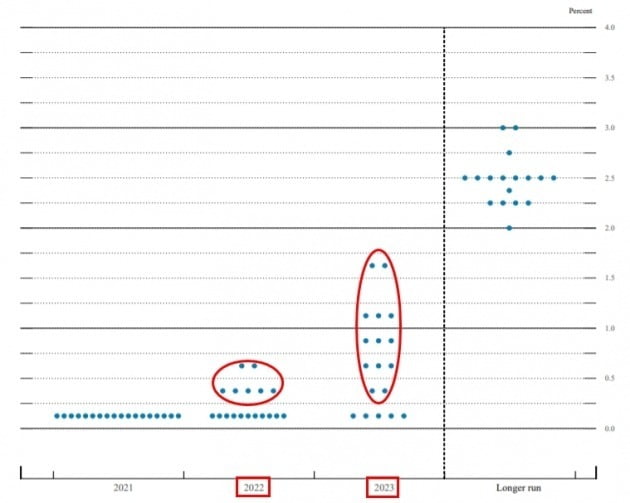

Fed는 16일(현지시간) 연방공개시장위원회(FOMC) 정례회의 직후 공개한 점도표에서 오는 2023년 두 차례 금리 인상이 있을 것으로 전망했다. 점도표 전망에 참여한 18명의 위원 중 11명이 이런 견해를 나타냈다.

한 차례 금리인상 전망까지 포함하면 모두 13명이 조기 인상론에 손을 들어줬다. 지난 3월 회의 때만 해도 ‘2023년까지 금리 인상이 없을 것’이란 의견이 다수였지만 3개월 만에 분위기가 확 바뀐 것이다. 지난 4~5월 소비자 물가지수(CPI)가 급등했던 게 적지 않은 영향을 끼친 것으로 분석됐다.

당장 내년부터 금리가 올라갈 것이라고 내다본 FOMC 위원도 3월 회의 때 4명에서 이날 7명으로 늘어났다.

Fed는 이날 올해의 물가 상승률 전망치를 종전 2.4%에서 3.4%로, 국내총생산(GDP) 증가율 예상치를 6.5%에서 7.0%로 각각 상향 조정했다. 변동성이 큰 에너지와 식음료를 제외한 근원 물가 상승률은 3.0%를 기록할 것으로 봤다.

Fed는 이날 올해의 물가 상승률 전망치를 종전 2.4%에서 3.4%로, 국내총생산(GDP) 증가율 예상치를 6.5%에서 7.0%로 각각 상향 조정했다. 변동성이 큰 에너지와 식음료를 제외한 근원 물가 상승률은 3.0%를 기록할 것으로 봤다.다만 최근의 물가 상승세는 ‘일시적 현상에 그칠 것’이란 종전 견해를 되풀이 했다. 경기 회복 과정에서 빚어진 공급망 병목 현상과 수요 급증 문제가 머지 않아 해결될 수 있다는 시각이다. Fed는 그동안 물가 상승률이 목표치인 2.0%를 일정기간 웃돌더라도 이를 용인할 수 있다는 입장을 보여왔다.

파월 의장은 이번 회의에서 테이퍼링 논의가 있었다고 밝혔다. 하지만 매우 신중한 어법을 동원했기 때문에 본격적인 테이퍼링 논의였다고 보기엔 미흡했다는 지적이다.

파월은 언론 브리핑에서 “테이퍼링 문제를 논의할 지에 대한 논의가 있었다고 볼 수 있다”고 말했다. 초기 단계의 테이퍼링 논의였다는 얘기다.

Fed는 작년 6월부터 매달 800억달러 규모의 국채와 400억달러어치 주택저당증권(MBS)을 매입해 왔다.

파월은 “경제가 분명히 나아졌다”며 “향후 FOMC 회의에서 경제 진전 상황을 계속 점검할 것”이라고 강조했다. 시장에선 빠르면 다음달 FOMC나 오는 8월 잭슨홀 미팅에서 테이퍼링 일정을 공개하고, 이르면 연말부터 테이퍼링을 시작할 것으로 보고 있다.

이날 다우 지수는 0.77% 떨어진 34,033.67, S&P 500 지수는 0.54% 내린 4,223.70, 나스닥 지수는 0.24% 하락한 14,039.68에 각각 거래를 마쳤다.

애버스딘스탠더드의 제임스 맥캔 이코노미스트는 CNBC와의 인터뷰에서 “물가 급등이 일시적이란 견해를 보여온 Fed의 입장이 바뀌었다고 볼 수 있다”고 말했다.

이날 10년 만기 미 국채 금리는 연 1.57%로, 전날 대비 0.06%포인트 뛰었다.

뉴욕=조재길 특파원 road@hankyung.com

관련뉴스