국내에서도 ESG(환경·사회·지배구조)에 대한 주목도가 높아졌다. 코로나19 이후 정부 지출이 늘어나는 과정에서 전세계적으로 친환경 정책을 추진하고 있고, 조 바이든 미국 대통령이 당선되면서 정책 모멘텀을 키웠다. 이 외에도 지난 3월 유럽의 지속가능금융공시제도(SFDR) 1차 규정 발효, 주요 7개국(G7)에서의 기후변화 관련 재무정보 공개 협의체(TCFD) 지지 선언 등 ESG를 금융 제도권 안으로 집어넣기 위한 시도가 계속해서 이루어지고 있다.

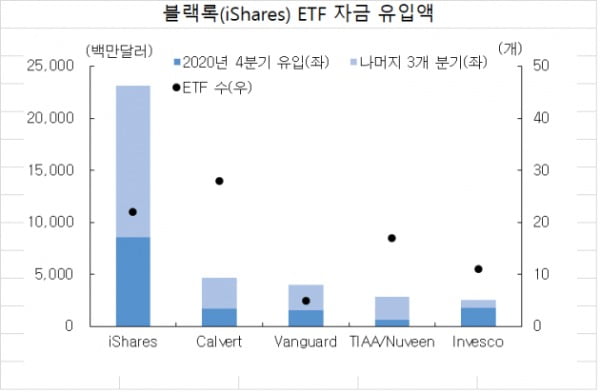

국내에서도 ESG(환경·사회·지배구조)에 대한 주목도가 높아졌다. 코로나19 이후 정부 지출이 늘어나는 과정에서 전세계적으로 친환경 정책을 추진하고 있고, 조 바이든 미국 대통령이 당선되면서 정책 모멘텀을 키웠다. 이 외에도 지난 3월 유럽의 지속가능금융공시제도(SFDR) 1차 규정 발효, 주요 7개국(G7)에서의 기후변화 관련 재무정보 공개 협의체(TCFD) 지지 선언 등 ESG를 금융 제도권 안으로 집어넣기 위한 시도가 계속해서 이루어지고 있다.이 때문에 ESG 전략을 활용한 펀드들로의 자금 유입도 활발하다. 글로벌 펀드평가사 모닝스타에 따르면 2020년 한 해 동안 미국 펀드 전체에 총 2124억달러의 자금이 유입됐는데, 지속가능 펀드 유입 금액이 511억달러로 약 24%를 차지했다. 이 중 337억달러가 ETF였으며 여기서 231억달러가 블랙록의 아이쉐어ETF로 유입되며 다른 펀드들 대비 압도적인 모습을 보였다.

블랙록의 ETF가 선전한 이유는 ESG ETF에서의 선점 효과, 그리고 다양한 ESG 전략을 구사할 수 있게끔 상품을 다변화했기 때문으로 보인다. 다섯 종류의 ESG ETF를 보유한 뱅가드나 11개를 보유한 인베스코 등과 비교했을 때 22개로 차이가 크다.

블랙록은 지속가능 ETF를 크게 5가지로 분류했다. 통합(Broad), 스크리닝(Screened), ESG 배분(ESG Allocation), 테마(Thematic), 그리고 임팩트(Impact)다. 주식 ETF만 고려할 경우 통합, 스크리닝, 테마 세 가지로 좁힐 수 있다. ESG 평가를 전체적으로 적용하거나 ESG 등급이 높은 기업들 위주로 선택하는 ‘best-in-class’ 전략을 사용하고 싶으면 통합 ETF가 적합하다.

반면 ESG 등급이 낮거나 사회적 이슈를 유발한 기업을 제외한 ETF로는 스크리닝, 친환경 에너지 등 특정 ESG 항목에 투자한다면 테마 ETF가 있다.

이 중 설정 계좌수 기준 최근 한달 간 증가율이 가장 큰 ETF는 XVV 등 네거티브 스크리닝 전략을 사용하는 ‘Screened’ ETF 계열, 그리고 ‘best-in-class’전략을 사용하는 USXF 등 ‘Advanced’ ETF 계열들로, 약 20% 넘게 증가했다. 수익률은 두 ETF 모두 S&P 500 지수 대비 1개월, 3개월, 연초이후, 최근 1년 기준 모두 더 높은 수익률을 기록했다.

ESG 등급이 높은 USXF가 XVV보다 소폭 양호한 모습을 보이고 있다. 한편 절대액수로는 ICLN의 유입이 가장 컸다. 연초 이후 부진하며 고점대비 -38%까지 하락하기도 했지만 최근 한달 간 6.5% 상승하며 반등의 기미를 보이고 있어 다시 관심을 가질 필요가 있다. 하반기에도 유엔(UN) 기후변화 당사국총회(COP26) 등 환경 및 ESG 관련 이벤트들이 다수 있어 ESG 펀드에 대해 꾸준한 관심이 필요하다.

관련뉴스