글로벌 사모펀드 운용사인 어피너티에쿼티파트너스는 2017년 싱가포르투자청 등과 컨소시엄을 구성해 현대카드 지분 24%를 인수했다. 당시 현대카드가 IPO를 추진해 어피너티 등 재무적 투자자(FI)의 자금 회수를 돕는다는 공감대가 있었던 것으로 전해진다.

글로벌 사모펀드 운용사인 어피너티에쿼티파트너스는 2017년 싱가포르투자청 등과 컨소시엄을 구성해 현대카드 지분 24%를 인수했다. 당시 현대카드가 IPO를 추진해 어피너티 등 재무적 투자자(FI)의 자금 회수를 돕는다는 공감대가 있었던 것으로 전해진다.현대카드는 2019년 상장 주관사를 선정하는 등 IPO 작업에 들어갔지만 속도를 내지 않았다. 시장 점유율 확대, 디지털 전환, 해외 진출 등을 통해 몸값을 최대한 높인 뒤 IPO를 하겠다는 의도로 풀이됐다.

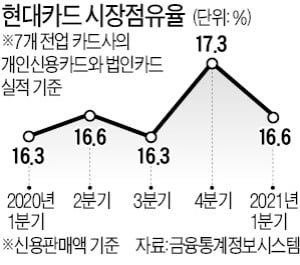

현대카드는 지난해 대한항공, 스타벅스, 배달의민족 등과 잇달아 PLCC를 출시하며 신규 고객을 다수 끌어오는 성과를 냈다. 이에 힘입어 지난해 4분기 법인카드 실적을 제외한 개인 신용판매액 기준 시장 점유율에서 KB국민카드를 제치고 3위를 기록하기도 했다. 올해에도 쏘카, 무신사와 PLCC를 내놨으며 하반기엔 네이버와 PLCC를 출시할 예정이다.

현대카드는 최근 한국씨티은행의 카드사업부 인수를 검토하기도 했다. 결국 인수 의사를 접긴 했지만 씨티카드를 품에 안고 카드업계 2위로 올라선 뒤 IPO 동력을 얻는 시나리오를 그렸던 것 아니냐는 관측이 나온다. 한 증권사 애널리스트는 “IPO에 우호적인 시장 상황과 코로나19 사태 속에서도 카드업계가 좋은 실적을 거둔 점 등을 볼 때 올해 IPO 가능성이 없진 않다”고 말했다.

다만 올해 가맹점 수수료 인하가 예상되고 다음달부터 법정 최고금리가 연 24%에서 연 20%로 내려가는 등 영업환경이 어려워지고 있는 점이 변수다. 전통적 수익원에 빨간불이 켜진 마당에 네이버페이와 카카오페이 등 빅테크의 부상으로 설 자리는 더욱 좁아지고 있다.

현대카드가 2019년부터 타진했던 베트남 진출도 지난 3월 좌절됐다. 베트남 금융당국이 현대카드의 현지 소비자금융회사(FCCOM) 지분 인수 심사를 1년 넘게 끌자 현대카드가 계획을 접었다. 베트남을 해외 진출의 교두보로 삼겠다는 전략이 틀어지면서 IPO 일정에도 부정적 영향이 불가피하다는 분석이 나온다. 업계 관계자는 “FI가 보통 4~5년 내 투자금 회수를 시도하는 점을 감안할 때 현대카드의 고민이 만만치 않을 것”이라고 했다. 현대카드 관계자는 “상장 시기와 관련해 확정된 바가 없으며 주주들과 협의해 정할 것”이라고 밝혔다.

이인혁 기자 twopeople@hankyung.com

관련뉴스