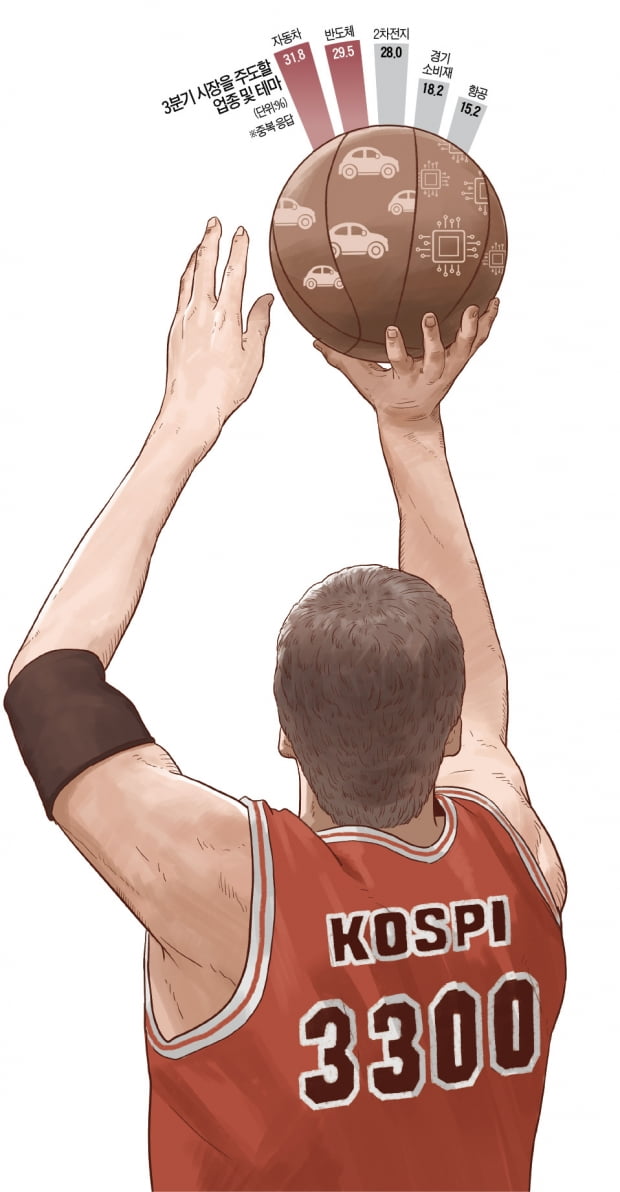

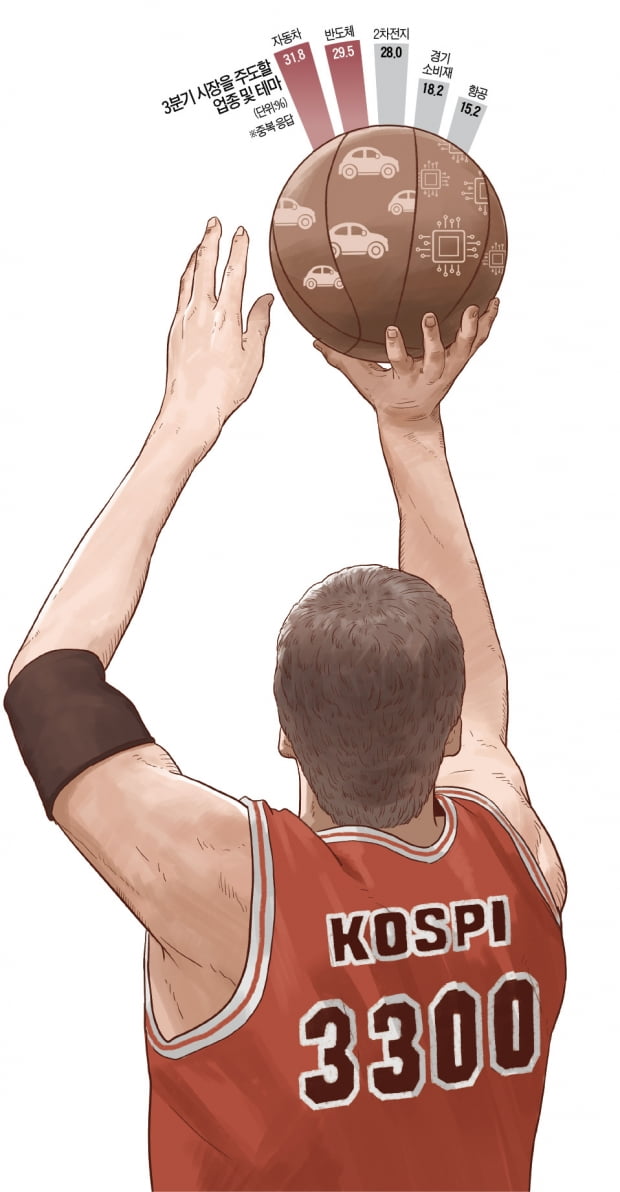

국내 주요 자산운용사의 펀드매니저들은 올 3분기에 코스피지수가 3400까지 오르고, 조정받더라도 3000 밑으로는 떨어지지 않을 것으로 전망했다. 10명 중 2명은 지수가 3500까지 갈 수도 있다고 예상했다. 3분기 증시를 주도할 업종으로는 반도체주와 자동차주가 될 것이란 의견이 가장 많았다.

응답자 50명(38%)은 하반기 코스피지수 하단을 3000~3099로 봤다. 2900선과 3100선을 하반기 저점으로 꼽은 이들은 각각 29명(22%)이었다. 응답자 절반 이상(69명·52.3%)은 올 3분기 전체 자산에서 주식 비중을 앞선 분기만큼 유지하겠다고 했다. 2분기에 비해 주식 비중을 늘리겠다고 답한 이들은 31명(23.5%)이었다. 주식 비중을 줄이겠다는 응답은 17.4%로, 그간 조사 가운데 가장 높은 수치를 기록했다.

올 3분기 시장에 가장 영향을 미칠 요인으로 글로벌 유동성 축소 정책(70명)을 택한 이들이 가장 많았다. 미국 10년 만기 국채 금리를 변수로 꼽은 매니저도 50명이나 됐다. ‘델타 변이 바이러스’가 새로운 위협으로 떠오른 상황에서 코로나19 재확산(45명), 백신 접종률 확대(41명)가 비슷한 표를 얻었다. 한 펀드매니저는 “델타 변이 바이러스가 시장을 뒤흔드는 변수가 되긴 어려울 수 있지만 본격적인 경제활동 재개 움직임을 지연시킬 수는 있다”고 말했다.

조정 우려가 큰 업종으로는 화학(28%), 해운(21%), 바이오(20%) 등을 지목했다. ‘과도한 주가 상승으로 업황이 주가에 선반영됐다’ ‘높은 밸류에이션(실적 대비 주가 수준)이 부담스럽다’는 의견이 주를 이뤘다.

가치주와 성장주에 대한 전망은 한 분기 만에 뒤집혔다. 펀드매니저들은 지난 2분기 조사에서 가치주가 성장주에 비해 상대적으로 수익률이 높을 것이라고 예상했다. 하지만 올 3분기에는 성장주(80명)가 가치주(52명)보다 많은 선택을 받았다.

선진국 주식이 비교적 높은 수익률을 기록할 것이란 응답은 42%였다. 국내 주식(23%), 신흥국 주식(14%), 미 달러(10%) 등이 뒤를 이었다. 선진국 주식과 국내 주식에 이어 암호화폐(8.5%)를 가장 높은 수익률을 기록할 투자처로 꼽은 2분기 설문과 달리 이번 응답자 가운데선 단 1명만이 비트코인 등 암호화폐가 유망하다고 봤다.

수익률 눈높이는 상반기에 비해 낮아졌다. 올 3분기 예상 수익률로 1~5%가 적합하다는 응답자(40%)가 가장 많았다. 1, 2분기에 각각 6~10% 수익률을 기록할 것이란 의견에 무게가 실렸던 것과 온도차가 느껴지는 대목이다. 1분기 설문에서는 목표 수익률을 11~15%로 잡은 펀드매니저가 33%였다. 올 3분기 수익률 전망치를 이처럼 예상한 응답자는 12%에 불과했다.

박재원/구은서 기자 wonderful@hankyung.com

“하반기 고점은 10월”

27일 한국경제신문이 실시한 ‘한경 펀드매니저 서베이’에서 국내 24개 자산운용사 펀드매니저 132명 중 50명(38%)은 3분기 코스피지수 상단으로 3400을 꼽았다. 3300과 3500이 될 것이라고 본 펀드매니저는 각각 25명(19%)이었다. 코스피지수가 고점에 도달할 것으로 점쳐지는 시점은 의견이 분분했다. 10월을 하반기 고점으로 지목한 펀드매니저가 24명(18%)으로 가장 많았다.

응답자 50명(38%)은 하반기 코스피지수 하단을 3000~3099로 봤다. 2900선과 3100선을 하반기 저점으로 꼽은 이들은 각각 29명(22%)이었다. 응답자 절반 이상(69명·52.3%)은 올 3분기 전체 자산에서 주식 비중을 앞선 분기만큼 유지하겠다고 했다. 2분기에 비해 주식 비중을 늘리겠다고 답한 이들은 31명(23.5%)이었다. 주식 비중을 줄이겠다는 응답은 17.4%로, 그간 조사 가운데 가장 높은 수치를 기록했다.

올 3분기 시장에 가장 영향을 미칠 요인으로 글로벌 유동성 축소 정책(70명)을 택한 이들이 가장 많았다. 미국 10년 만기 국채 금리를 변수로 꼽은 매니저도 50명이나 됐다. ‘델타 변이 바이러스’가 새로운 위협으로 떠오른 상황에서 코로나19 재확산(45명), 백신 접종률 확대(41명)가 비슷한 표를 얻었다. 한 펀드매니저는 “델타 변이 바이러스가 시장을 뒤흔드는 변수가 되긴 어려울 수 있지만 본격적인 경제활동 재개 움직임을 지연시킬 수는 있다”고 말했다.

“화학·해운·바이오는 조정 가능성”

펀드매니저들은 3분기 유망 업종으로 반도체(29.5%)와 자동차(31.8%)를 꼽았다. ‘호실적’이 가장 큰 이유였다. 한 펀드매니저는 “경기 회복 국면이 일단락되고 있는 만큼 실적이 뒷받침되는 기업이 평가받는 시기가 올 것”이라고 했다. 올 2분기 크게 두각을 나타내지 못했던 2차전지를 유망 업종으로 택한 이도 28%나 됐다.조정 우려가 큰 업종으로는 화학(28%), 해운(21%), 바이오(20%) 등을 지목했다. ‘과도한 주가 상승으로 업황이 주가에 선반영됐다’ ‘높은 밸류에이션(실적 대비 주가 수준)이 부담스럽다’는 의견이 주를 이뤘다.

가치주와 성장주에 대한 전망은 한 분기 만에 뒤집혔다. 펀드매니저들은 지난 2분기 조사에서 가치주가 성장주에 비해 상대적으로 수익률이 높을 것이라고 예상했다. 하지만 올 3분기에는 성장주(80명)가 가치주(52명)보다 많은 선택을 받았다.

낮아진 수익률 눈높이

국내 주식보다 미국 주식이 유망할 것이란 의견도 전분기 대비 늘었다. 전체 포트폴리오 운영에 있어 국내 주식 비중을 30%, 미국 등 선진국 주식을 40~50%로 보유하라고 추천하는 이들이 다수였다.선진국 주식이 비교적 높은 수익률을 기록할 것이란 응답은 42%였다. 국내 주식(23%), 신흥국 주식(14%), 미 달러(10%) 등이 뒤를 이었다. 선진국 주식과 국내 주식에 이어 암호화폐(8.5%)를 가장 높은 수익률을 기록할 투자처로 꼽은 2분기 설문과 달리 이번 응답자 가운데선 단 1명만이 비트코인 등 암호화폐가 유망하다고 봤다.

수익률 눈높이는 상반기에 비해 낮아졌다. 올 3분기 예상 수익률로 1~5%가 적합하다는 응답자(40%)가 가장 많았다. 1, 2분기에 각각 6~10% 수익률을 기록할 것이란 의견에 무게가 실렸던 것과 온도차가 느껴지는 대목이다. 1분기 설문에서는 목표 수익률을 11~15%로 잡은 펀드매니저가 33%였다. 올 3분기 수익률 전망치를 이처럼 예상한 응답자는 12%에 불과했다.

박재원/구은서 기자 wonderful@hankyung.com

관련뉴스