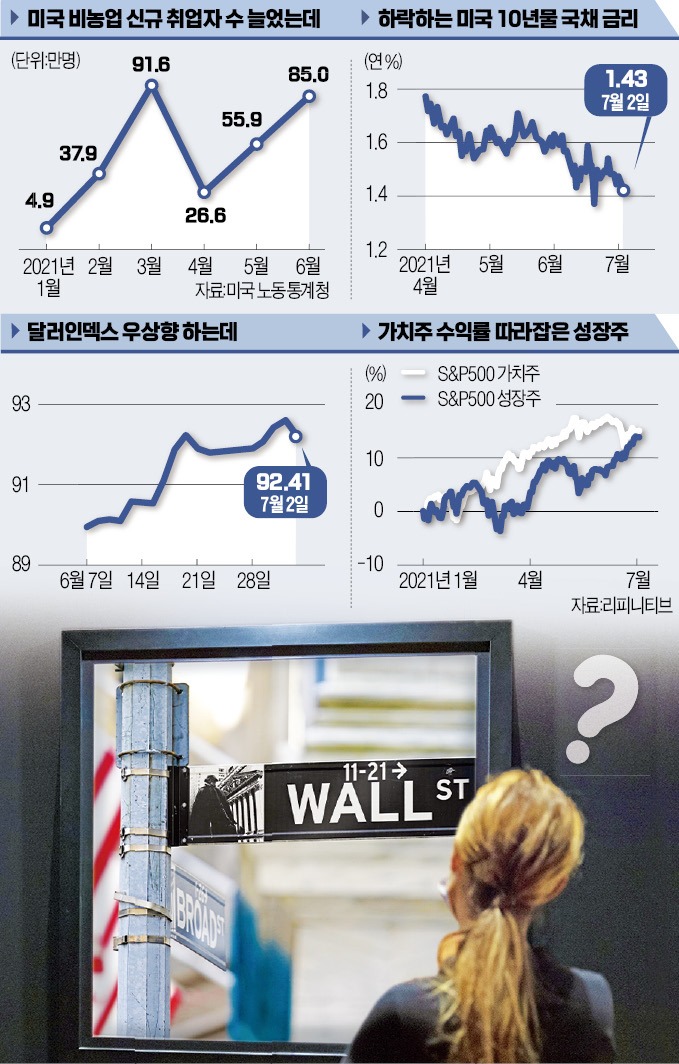

지난 2일 발표된 6월 미국 비농업 신규 취업자 수는 85만 명으로 시장 예상치(70만 명)를 웃돌았다. 그럼에도 이날 미국 10년물 국채 금리는 소폭 하락한 연 1.43%에 머물렀다. 취업자 수는 늘었지만 실업률도 5.9%로 전달(5.8%)보다 상승했기 때문이다. ‘뜨뜻미지근한 고용 지표 개선’에 시장은 오히려 안도했다. 미국 3대 지수는 나란히 사상 최고치를 경신했다.

첫 번째는 올해 가장 큰 변수인 인플레이션이다. 상반기까지만 해도 시장의 최대 관심은 인플레이션이었다. 대규모 경기부양책이 나오고 원자재 가격이 급등하는 등 경기 회복의 ‘신호’가 나올 때마다 미국 10년물 국채 금리는 급등했다. 인플레이션 우려로 금리(수익률)가 높아졌다. 작년 말 연 0.9% 수준이었던 미국 10년물 국채 금리는 3월 말 연 1.74%까지 치솟았다. 경기가 회복된다는데도 주식시장은 흔들렸다. 채권 수익률이 높아지면서 주식의 상대적 매력이 떨어졌기 때문이다. 성장주는 타격을 받았고, 금리 상승기에 유리한 경기민감주가 상승 사이클에 올라탔다.

6월을 기점으로 분위기가 바뀌었다. 시장과 미국 중앙은행(Fed)의 ‘밀고 당기기’가 시작됐다. Fed는 6월 연방공개시장위원회(FOMC)에서 “2023년까지 연방기금금리(단기금리) 인상은 없다”던 기존 입장을 “2023년까지 두 번 인상한다”는 것으로 바꿨다. 인플레이션 압력을 잠시 조정하겠다는 신호였다.

김일구 한화투자증권 수석이코노미스트는 “일각에서는 긴축 사이클이 시작됐다고 해석했지만 인플레이션에 대한 기대치를 낮춰서 안정적인 성장이 지속되도록 하는 일시적이고 미세한 조정”이라고 설명했다.

전략은 성공적이었다. 상반기 시장은 인플레이션에 대해 지나치게 민감하게 반응했고, Fed는 ‘인플레이션은 일시적’이라며 우려를 일축했다. 그러다 6월 FOMC를 계기로 인식 차이를 좁혔다. 시장에서는 Fed가 금리를 인상한다고 해도 이는 일시적이며, 장기 저성장 흐름을 바꿀 만한 인플레이션은 오기 어렵다는 견해가 확산됐다. 긴축 신호에도 10년물 국채 금리는 하락했다.

Fed가 유동성을 회수할 것이라는 예상이 나오면서 달러 가치도 높아지고 있다. 달러인덱스는 92선을 돌파했다. 달러 강세는 ‘안전자산 선호 심리’로 이어지기 때문에 위험 자산인 주식시장에는 불리하게 작용한다. 특히 신흥국인 한국 증시에는 더 큰 악재가 된다.

강달러에도 주식시장이 고공행진하는 것은 이례적이다. 조익재 하이투자증권 전문위원은 “달러 강세가 시장에 위협을 줄 정도가 되려면 반대쪽에 있는 원자재 가격이 타격을 받아야 하는데 유가는 오르고 있다”고 했다. 달러 강세를 시장에선 ‘위험자산 회피’ 시그널로 받아들이지 않고 있다는 의미다.

조익재 위원은 “유동성 장세인 만큼 주식시장의 금리 민감도가 지나치게 높은 상황”이라며 “최근 시장의 모습은 ‘금리 상승=가치주’, ‘금리 하락=성장주’라는 이분법에 근거한 머니 게임 양상이 두드러진다”고 설명했다.

고재연 기자 yeon@hankyung.com

관련뉴스