지난해 코로나19로 인한 펜트업 수요로 시작된 메모리 반도체의 호황기가 숨고르기 국면을 맞고 있다. 서버와 모바일, PC 등 수요처 전반의 업황이 예상보다 좋지 않다. 하지만 대부분 부품과 시스템 반도체 수급난으로 인한 문제여서 수급난이 해결되는 내년 상반기께 다시 수요가 늘어날 것이라는 관측이 나온다.

○D램 가격 상승폭 둔화

트렌드포스에 따르면 3분기 D램 가격 상승률은 3~8%로 2분기(18~23%)보다 인상폭이 감소할 것으로 전망된다. 같은 기간 낸드플래시 가격 상승률은 5~10%로 2분기와 동일할 것으로 트렌드포스는 내다봤다.하반기 급증할 것으로 예견됐던 서버용 메모리 반도체의 수요가 시원치 않다는 게 트렌드포스의 설명이다. 최근 외신과 반도체업계에 따르면 양대 중앙처리장치(CPU) 제조업체인 인텔과 AMD의 서버용 집적회로(IC) 생산이 지연되고 있다. 이로 인해 일부 핵심 칩셋의 경우 지금 주문해도 52~70주 소요되는 것으로 알려졌다. 서버용 칩셋에 들어가는 부품 수가 해를 거듭할수록 비약적으로 늘어나면서 생산 차질이 빚어진 것으로 업계는 보고 있다. 서버용 CPU가 생산돼야 메모리 반도체 주문도 들어온다. 2018~2019년에도 인텔이 CPU 제조에 문제를 겪자 반도체업계가 줄줄이 다운사이클에 빠진 전례가 있다.

여기에 올 하반기 예정됐던 인텔의 차세대 서버용 CPU인 ‘사파이어 래피즈’ 출시도 내년으로 미뤄졌다. 인공지능(AI)과 고성능컴퓨팅(HPC)에 특화된 제품이다. 연산을 빠르고 많이 하도록 설계됐기에 차세대 D램인 DDR5가 쓰인다. 이 제품 출시가 늦어지면 연말 서버용 D램 수요가 줄어들 가능성이 있다.

○서버용 SSD는 판매 호조 예상

비대면 영향에 판매가 폭증했던 PC와 모바일업계의 반도체 수요도 둔화되는 모양새다. 우선 대만의 PC 제조업자개발생산(ODM) 업황이 악화된 것이 눈에 띈다. 지난달 상위 6개 업체의 매출이 전년 같은 기간보다 5% 감소했다. 4월과 5월에도 전년 대비 각각 2.7%와 12.8% 줄어든 데 이어 3개월 연속 매출이 감소했다. 세계 노트북 생산의 70%를 차지하는 대만 ODM 업체들의 실적은 PC향 메모리의 수요를 가늠하는 지표로 통한다. 전자업계에서는 북미와 유럽의 노트북 수요가 빠지고 있는 것으로 보고 있다.

세계적인 부품 수급난으로 모바일용 제품 생산량도 예상보다 줄고 있다. 중국의 샤오미와 아너는 올해 스마트폰 생산을 기존 계획 대비 10~20% 하향 조정했다. 삼성전자도 퀄컴 스냅드래곤 수급에 어려움을 겪으면서 갤럭시S21 FE 모델의 하반기 출시 계획에 차질을 빚고 있는 것으로 알려졌다.

전통적으로 3분기에 수요 절정을 맞는 낸드플래시도 올해는 2분기와 비슷한 업황을 유지하는 수준에 그칠 것으로 보인다. 트렌드포스는 “인도에서 발발한 코로나19 팬데믹이 메모리카드와 USB드라이브 등의 판매를 약화시키고 있다”고 설명했다. 소비자용 SSD(낸드플래시를 활용한 저장장치), 임베디드 멀티미디어 카드(eMMC)와 유니버설 플래시 스토리지(UFS) 가격 상승률이 모두 2분기보다 낮아질 것이라고 트렌드포스는 덧붙였다.

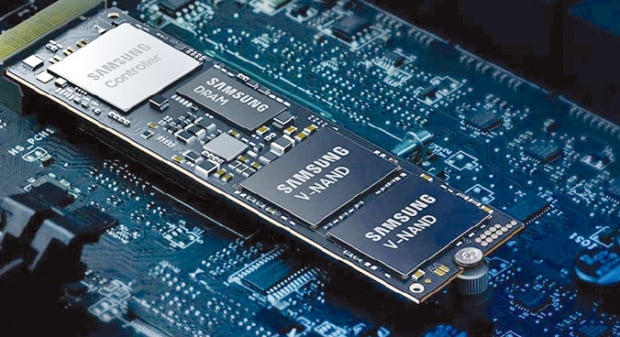

그럼에도 2분기와 가격 상승률이 비슷할 것으로 예상되는 이유는 HDD(하드디스크드라이브)를 SSD로 교체하려는 수요가 크기 때문이다. 올 들어 컨트롤러IC 공급 부족으로 낸드플래시 생산에 차질이 빚어지고 있어 수요가 공급을 추월하는 모양새다. 트렌드포스 측은 이로 인해 기업용 SSD 평균 계약가격이 2분기 대비 15% 치솟을 것으로 내다봤다.

이수빈 기자 lsb@hankyung.com

관련뉴스