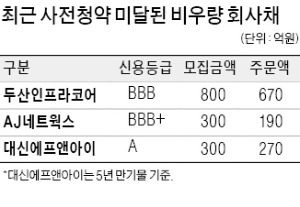

22일 투자은행(IB)업계에 따르면 지난 21일 두산인프라코어가 800억원어치 회사채(3년 만기)를 발행하기 위해 진행한 수요예측(사전청약)에서 기관투자가들은 670억원어치만 주문했다. 130억원어치 회사채가 팔리지 않은 것이다. 두산인프라코어의 회사채 신용등급은 BBB다. 하지만 조만간 현대중공업그룹에 편입될 예정이어서 국내 신용평가사들은 두산인프라코어의 신용등급을 올리는 방안을 검토하고 있다. 단기적으로 신용등급이 오를 기업의 회사채가 팔리지 않은 것은 이례적이라는 평가다.

22일 투자은행(IB)업계에 따르면 지난 21일 두산인프라코어가 800억원어치 회사채(3년 만기)를 발행하기 위해 진행한 수요예측(사전청약)에서 기관투자가들은 670억원어치만 주문했다. 130억원어치 회사채가 팔리지 않은 것이다. 두산인프라코어의 회사채 신용등급은 BBB다. 하지만 조만간 현대중공업그룹에 편입될 예정이어서 국내 신용평가사들은 두산인프라코어의 신용등급을 올리는 방안을 검토하고 있다. 단기적으로 신용등급이 오를 기업의 회사채가 팔리지 않은 것은 이례적이라는 평가다.AJ네트웍스(신용등급 BBB+)도 지난 19일 300억원 규모 회사채(1년6개월 만기)를 발행하기 위해 진행한 수요예측에서 110억원가량의 회사채 주문이 비었다. 결국 공동으로 회사채 발행 주관 업무를 맡은 KB증권, 신한금융투자, 키움증권 등이 이 물량을 떠안았다.

이달 초만 해도 BBB급 회사채 발행 시장은 정반대 모습을 보였다. 낮은 금리와 넘치는 유동성이 맞물린 덕분이다. 기업들은 싼 비용으로 미리 자금을 조달하기 위해 앞다퉈 회사채 발행에 나섰고, 기관투자가들은 국고채보다 상대적으로 투자 수익이 높은 회사채를 적극 사들였다. 하이일드펀드 운용사들의 활약도 컸다. 올 하반기 ‘대어’들의 릴레이 증시 상장을 앞두고 하이일드펀드 운용사들은 낮은 신용등급을 갖고 있는 기업이 발행한 회사채를 공격적으로 매입했다. 하이일드펀드는 자산의 45% 이상을 BBB급 이하 회사채나 코넥스(KONEX) 상장사에 투자하면 공모주 배정 물량의 5%를 우선 받을 수 있다.

하지만 이달 중순 들어 시장 분위기가 급격하게 바뀌었다. 미국 중앙은행(Fed)의 테이퍼링(자산 매입 축소) 이슈가 부각되면서 한국은행이 연내 기준금리를 인상할 가능성이 높아졌기 때문이다. 코로나19 델타 변이 바이러스가 확산하는 추세여서 투자심리가 빠르게 냉각되고 있다는 점도 시장 분위기에 찬물을 끼얹었다.

한 자산운용사 관계자는 “코로나19 델타 변이 확산에 따른 경기 불황 우려 때문에 기관투자가들이 몸을 사리는 영향도 있다”고 말했다.

김은정/이현일 기자 kej@hankyung.com

관련뉴스