이 기사를 클릭하셨다면 ETF에 관심이 많은 분들이겠죠. ETF로 투자하려는 수요가 늘면서 ETF 시장이 빠르게 성장하는 추세인데요. 오늘은 ETF 시장의 성장세, 그리고 우리가 이렇게 ETF 투자를 늘릴수록 돈을 벌어가는 기업들은 어디가 있을지 알아보겠습니다.

빠르게 성장하는 ETF 시장

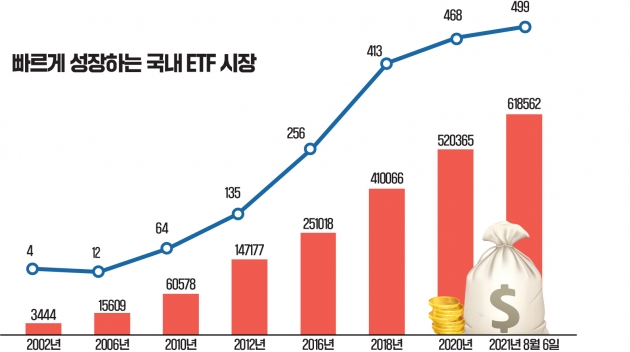

ETF 시장은 국내외 자산운용사들이 가장 주목하는 시장입니다. 일단 국내부터 볼까요. 2002년에 처음 ETF가 상장했는데 지난주에 상장 종목 수가 500개를 넘었습니다. 순자산총액, 주식으로 치면 시가총액과 비슷한 개념인데 이 순자산총액도 62조까지 늘었습니다. 2016년말부터 올해 8월까지만 쳐도 최근 5년동안 ETF시장이 연평균 20%정도 커진겁니다. 굉장히 빠르게 성장한거죠.

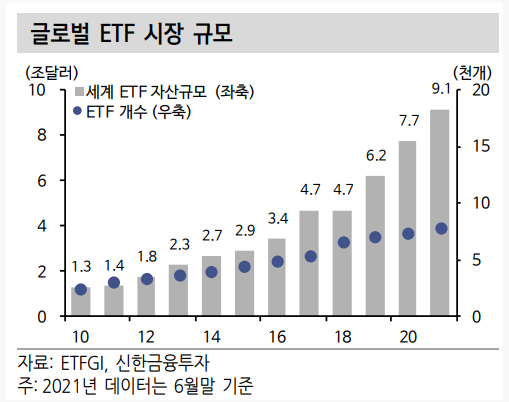

한국밖으로 눈을 돌려도 마찬가지입니다. 지난 10년동안 세계 ETF의 순자산총액은 연평균 19.2% 커졌습니다. 물론 순자산총액이 커졌다는게 순수하게 새로운 자금이 매년 20%씩 더 들어왔다는 의미는 아닙니다. 1억이 들어온 ETF가 10%올랐다고 치면 ETF에 들어온 돈이 늘지 않아도 순자산총액이 10% 늘어나는거니까요. 세계 ETF 순자산총액이 매년 19.2% 늘었는데 이 중에서 대략 8%포인트정도는 주식이 오른 영향이고 나머지 11%포인트정도가 새로운 자금이 들어온 영향입니다.

ETF 자금은 어디서 왔을까?

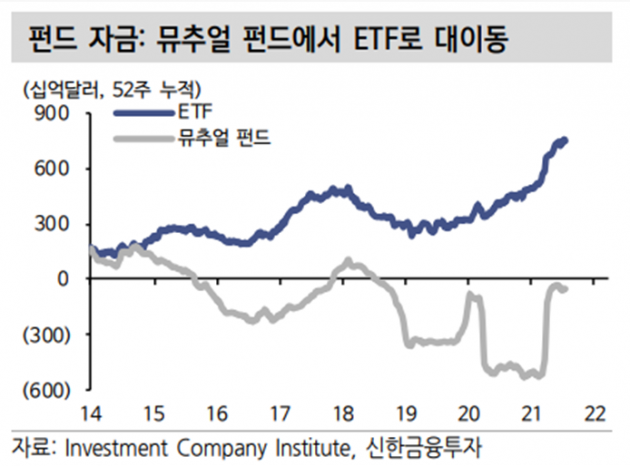

ETF 시장이 커지는 건 좋은데 그러면 이 돈들이 어디서 들어왔느냐가 중요하겠죠. 많은 자금이 뮤추얼 펀드, 그러니까 우리가 보통 아는 개인투자자 대상 공모펀드에서 옮겨오고 있습니다. 미국 공모펀드에서는 2015년 말부터 꾸준히 빠져나가는 대신 ETF에는 자금이 꾸준히 들어오고있죠. 시장에 상장해있으니까 펀드보다 거래하기도 편하고, 투자하는 종목도 실시간으로 볼 수 있고, 수수료도 싸고, 그러면서도 주식과 비교하면 적은 돈으로 포트폴리오 투자를 할 수 있기 때문입니다.

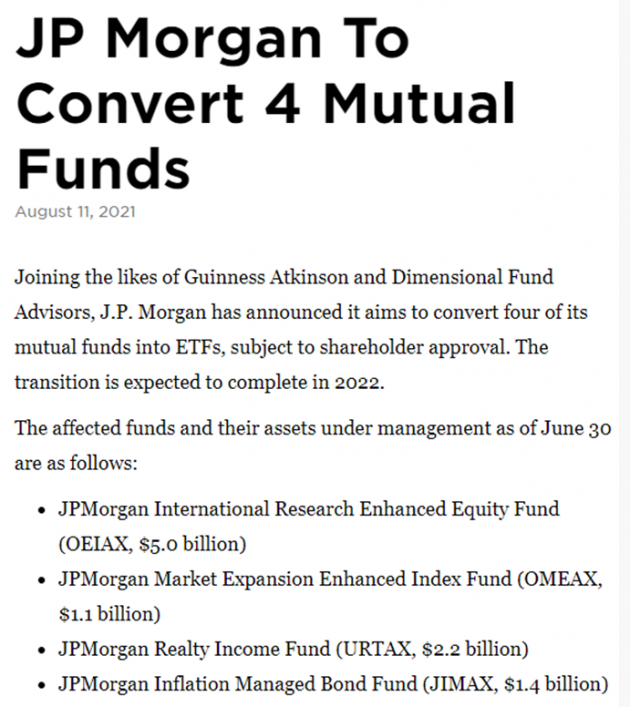

미국에서는 단순히 투자자들이 공모펀드에서 ETF로 넘어가는 게 아니라 운용사들이 나서서 공모펀드 자체를 액티브 ETF로 전환해버리고 있어요. 공모펀드를 아예 주식시장에 상장하는 느낌인거죠.

지난주에 나온 최근 뉴스인데 JP모건이 자기들이 운용하고있는 펀드 4개를 투자자들의 동의를 얻어서 액티브 ETF로 바꾸겠다. 그래서 내년쯤에는 이 펀드를 아예 종목이 매일 다 들여다보이는 액티브 ETF로 상장을 하겠다는겁니다. 이 4개 펀드에 들어있는 자산이 100억달러. 한국돈으로 치면 11조원정도거든요. 작지 않죠. 지금 JP모건이 운용하는 뮤츄얼 펀드 자금이 8990억달러정도인데 한 9분의 1을 액티브 ETF로 옮기겠다는거니까요. 그런데 이렇게 옮기는 게 JP모건이 처음도 아니고 이전에 기네스 앳킨슨이라는 운용사, 그리고 디멘셔널 펀드 어드바이저라는 곳도 자기네가 운용하고있던 뮤츄얼펀드를 바꿔서 ETF로 상장했습니다. 한국에서도 기존 액티브 투자 하우스인 신영이나 에셋플러스, 메리츠 등도 액티브 ETF를 내놓을 에정이라고 합니다.

그런데 우리는 여기서 한가지 고민을 해봐야합니다. 그렇다면 공모펀드가 이렇게 쪼그라들고 ETF가 늘어나는게 운용사에 정말 좋은걸까요? 왼쪽 주머니에서 돈을 빼서 오른쪽 주머니에 넣는 격은 아닌가요? 아니면 하나 더 나아가서, 그동안 공모펀드로 펀드매니저와 운용사가 운용 성과와도 상관없이 비싼 수수료 받아가면서 배불리 먹고 살았는데, 이제는 아무리 액티브 ETF지만 운용보수가 저렴한 ETF 시장에서 장사를 해야하는 판이니. 오히려 운용사엔 불리한 거 아닌가? 하는거죠.

ETF 시장 성장은 운용사에 도움이 될까?

사실 운용사들도 처음에는 이런 고민이 많았습니다. 공모펀드보다 ETF를 강조하고 확장하는 게 어떻게보면 고수익 비즈니스에서 저수익 비즈니스로 앞장서서 전환하는 꼴이거든요. 그런데 기업의 실적을 P와 Q의 함수라고 생각한다면, 표현이 어렵지만 결국 P, Price, 가격곱하기 Q, Quantity, 양이 결국 실적이라고 보는거죠. 가격이랑 양이 둘다 커지면 제일 좋고. 둘 중에 하나라도 늘면 좋은건데, 공모펀드와 ETF만 놓고보면 운용사들은 P는 조금 낮아졌지만 Q가 엄청나게 빨리 늘면서 전체 실적은 좋아지는 그림이라고 이해할 수 있겠죠.그렇다면 이 Q가 언제까지 늘 수 있을것인가. 신한금융투자 보고서의 추정인데, 보수적으로 세계 증시가 매년 5.5% 성장하고. 아까 과거 10년동안은 매년 8%정도 성장했다고 말씀드렸죠. 그래서 약간 낮춰서 잡은거고, 지난 10년동안 한 11~12%정도 자금이 유입이 됐는데 이걸 좀 깎아서 그러면 연 8%만 성장한다고 잡아도 최소 매년 시장 자체가 13% 늘어난다는 것이죠. 그런데 ETF 시장이 최근 3년동안 점점 더 가파르게 성장하는 추세기때문에 이것도 보수적인 가정이라고 볼 수 있겠죠.

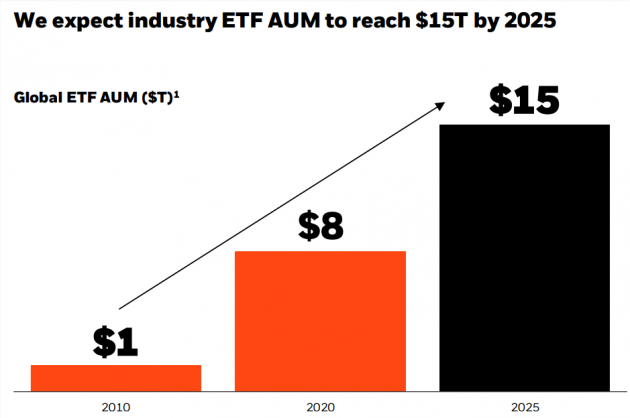

글로벌 1위 ETF 사업자인 블랙록이 6월에 내놓은 자료인데요. 블랙록은 작년말에 8조달러정도인 글로벌 ETF 시장이 2025년에는 15조달러로 성장할걸로 예상하고 있습니다.

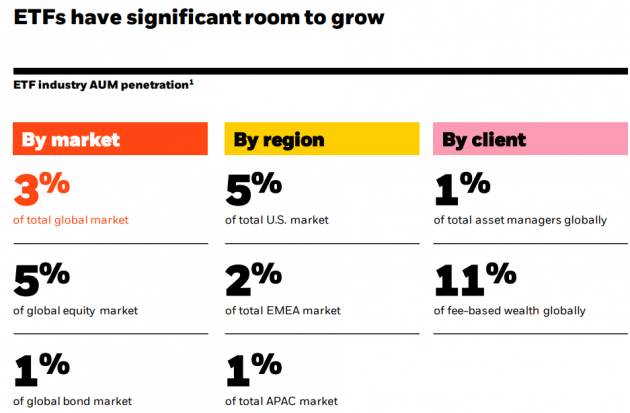

이렇게 엄청 빠르게 늘었는데도 불구하고, 아직 더 늘어날만한 영역이 남아있습니다. 세계 주식시장에서 ETF가 차지하는 비중은 5%, 전체 시장으로 넓히면 3%밖에 안됩니다. 주식 뿐 아니라 채권 원자재 등 다양한 시장에서 아직 ETF로 넘어올 수 있는 자금이 충분하다는 뜻이겠죠. 또 ETF는 공모펀드처럼 주로 개인이 투자하는 게 아니라 기관투자가들도 자산배분할 때 많이 사용하기도 하고, 또 공모펀드 안에서도 ETF를 운용하는 방식도 늘고 있기때문에 수요를 과거보다 늘릴 수 있는 여지가 충분하다고 볼 수 있겠죠. 간접투자 수요 뿐 아니라 주식에 직접투자하는 수요까지도 ETF가 끌어올 수 있다는 겁니다.

그렇다면 어디에 투자할까?

그렇다면 어디에 투자해야 이 ETF 시장의 성장성에 올라탈 수 있겠느냐. 하는 문제가 남는데. 사실 국내에선 이 투자아이디어를 살릴 방법이 거의 없습니다. ETF 운용사가 다 비상장이기도 하고, 모회사가 상장한 경우가 있기는 하지만 여기를 통해 간접투자하기도 애매할만큼 실적에서 차지하는 비중이 크지도 않고요.

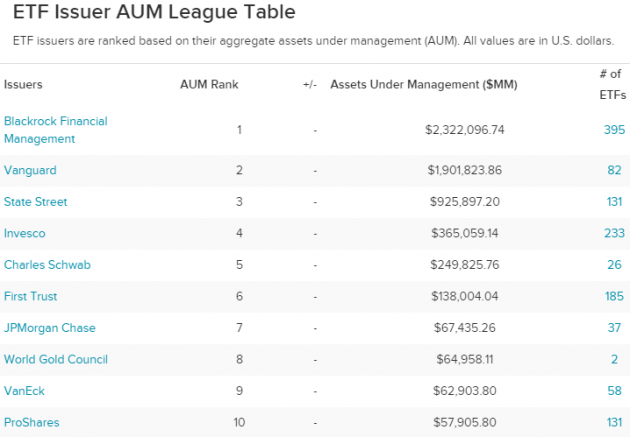

대신 미국으로 눈을 돌려야할 것 같습니다. 글로벌 ETF 사업자 순위는 아이셰어즈를 가지고 있는 블랙록, 뱅가드, 스파이더로 더 유명하죠 SSGA, 다음이 인베스코, 찰스슈왑 순인데요. 일단 뱅가드는 비상장이고요. 블랙록이 다른 사업자들과 비교해서 공고하게 1위를 다지고 있다는 점을 보실 수 있습니다.

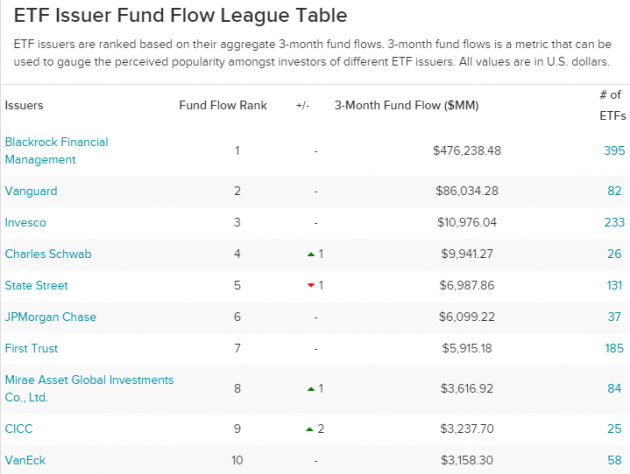

최근 3개월동안 새로 들어온 자금을 비교해도 블랙록이 압도적이라는 점을 보실 수 있고요. 2위인 뱅가드와 비교해서 한 다섯배정도 많은 자금이 최근 3개월동안 들어왔습니다. 블랙록의 매출에서 ETF 부문이 차지하는 비중은 32%정도로 ETF의 성장성이 매출에 유의미하게 연결되는 구조입니다.

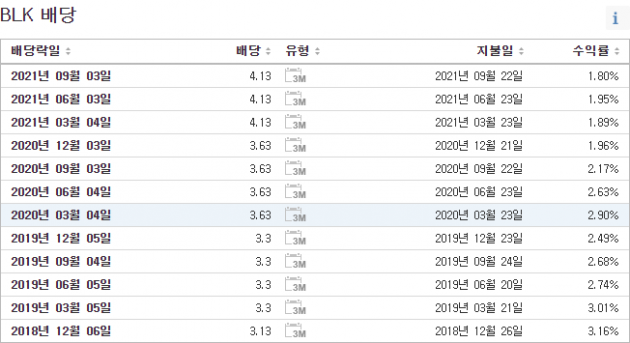

금융주인만큼 배당 좋아하는 분들한테도 적합한 종목일 것 같습니다. 3 6 9 12월에 분기배당하는 종목이고, 연 2% 정도로 배당이 막 높은 편은 아니지만 소소하게 꾸준히 쌓아갈 수 있다는 점이 매력적입니다.

나수지 기자 suji@hankyung.com

관련뉴스