2014년 Fed가 테이퍼링에 나섰을 때 주식시장에서 두각을 보인 건 성장주였다. 그해 S&P500 성장주지수 수익률(13%)은 가치주지수 수익률(10%)을 웃돌았다. 국내 증시에서도 당시 성장주 역할을 한 화장품(69%)이나 호텔·레저(20%) 등이 강세를 보였다. 하지만 전문가들은 이번 테이퍼링 땐 지난 시기와 다르게 경기민감주나 가치주가 돋보일 가능성이 크다고 분석했다.

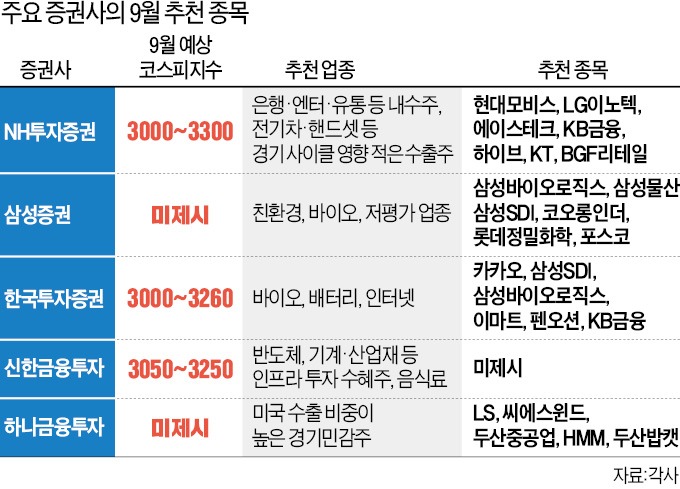

물론 테이퍼링이 본격적으로 가시화될 9월 증시는 박스권 장세가 지속될 것으로 전문가들은 예측했다. 하단은 3000~3050, 상단은 3250~3300을 예상했다. 투자심리는 최악을 벗어났지만 전고점 돌파는 어려운 상태가 지속될 것이라는 의미다. 원·달러 환율 상승세는 잦아들었지만 미국과 중국의 경기 둔화 우려, 델타 바이러스 확산 등으로 인해 외국인 투자자의 유의미한 순매수 유입은 나타나지 않고 있다. 김대준 한국투자증권 연구원은 “지수가 반등하려면 위축된 투자심리가 회복돼야 하지만 당장은 기대하기 어렵다”며 “9월은 방어적 태도로 시장에 대응해야 할 것”이라고 말했다.

NH투자증권은 가치주 중에서도 서비스업종에 투자할 만한 시기라고 밝혔다. 수출업종은 올 상반기 경기가 회복하면서 이미 수혜를 입었기 때문이다. 김영환 NH투자증권 투자전략팀장은 “금리 인상기 때 성장주는 할인율 부담이 높아진다”며 “하반기부터 상품 소비보다는 서비스 소비가 늘어나는 국면이 올 것”이라고 말했다. 엔터테인먼트, 유통, 의류 등 리오프닝업종이나 경기 회복 수혜를 상대적으로 덜 받은 은행업종을 추천했다. 아웃도어 의류업체 감성코퍼레이션, BGF리테일, 하이브 등에 관심을 가지라고 조언했다.

반면 한국투자증권은 9월이 경기민감주보다는 바이오, 배터리, 인터넷 등 성장주가 유리한 국면이라고 보고 있다. 테이퍼링이 가시화되더라도 아직 증시에 흘러든 유동성이 풍부한 상황인 데다 경기 회복 속도도 빠르지 않기 때문이다. 카카오나 삼성SDI, 삼성바이오로직스 등을 추천했다. 김대준 한화투자증권 연구원은 “에너지, 경기소비재 등 경기순환주는 낙폭 과대에 따른 기술적 반등 정도만 기대할 수 있는 수준”이라며 “경기가 회복세를 보이더라도 올초만큼 주가가 상승하지는 않을 것”이라고 내다봤다.

심성미 기자 smshim@hankyung.com

관련뉴스