28일 금융권에 따르면 저축은행들은 올해 가계대출 증가율이 21.1%를 넘지 않도록 관리해야 하는데, 지난 6월 말 기준 17곳의 저축은행이 이 비율을 넘어선 것으로 전해졌다. 은행계 저축은행들과 지방의 중소형 저축은행들이 다수 포함됐으며 5대 저축은행 가운데 한 곳도 21.1%를 소폭 초과한 것으로 알려졌다.

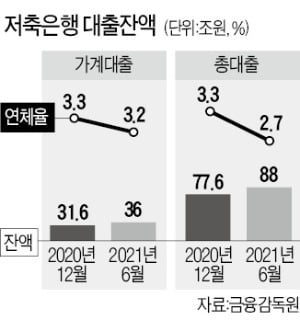

28일 금융권에 따르면 저축은행들은 올해 가계대출 증가율이 21.1%를 넘지 않도록 관리해야 하는데, 지난 6월 말 기준 17곳의 저축은행이 이 비율을 넘어선 것으로 전해졌다. 은행계 저축은행들과 지방의 중소형 저축은행들이 다수 포함됐으며 5대 저축은행 가운데 한 곳도 21.1%를 소폭 초과한 것으로 알려졌다.대출총량 목표치를 넘어선 한 저축은행 관계자는 “실수요자에게만 돈을 빌려줄 수 있도록 대출심사를 강화하고 신규 대출 영업을 자제하는 등의 방식으로 대출 규제를 맞추려 한다”고 말했다. 다른 저축은행도 여유롭지는 않다는 평가다. 금융감독원에 따르면 지난 6월 말 기준 79개 저축은행의 가계대출 잔액은 작년 말보다 14%(4조4000억원) 증가한 36조원으로 집계됐다. 하반기 저축은행들이 공급할 수 있는 가계대출은 상반기의 절반 정도인 2조2000억원 정도에 불과할 전망이다.

실제로 대출 속도 조절에 나서는 저축은행이 늘고 있다. CK저축은행은 최근 신용대출과 전세자금대출, 주택담보대출 판매를 일시 중단했다. 페퍼저축은행도 토스와 핀다 등 핀테크 플랫폼을 통한 대출 상품 판매를 잠시 중단했다가 최근 재개했다. 저축은행들은 지난달부터 신용대출 한도를 차주의 연봉 이내로 제한하고 있기도 하다.

금융당국이 저축은행 대출을 더욱 옥죌 수 있다는 전망도 나온다. 현재 60%가 적용되고 있는 2금융권 총부채원리금상환비율(DSR) 규제를 시중은행과 같은 수준인 40%로 강화할 수 있다는 분석이다. 시중은행 대출을 죈 데 따라 2금융권 대출이 늘어나는 ‘풍선효과’를 차단하기 위해서지만 저축은행에서 밀려난 서민이 대부업이나 불법 사금융으로 내몰릴 수 있다는 우려도 나온다. 고신용자 대출이나 기업 대출을 늘리는 식으로 하반기 영업 전략을 수정하려는 저축은행도 있는 것으로 전해졌다.

업계에선 대출총량 규제에 대한 형평성 문제도 나오고 있다. 한 저축은행업계 관계자는 “21.1%라는 가이드라인이 2분기에 나와서 저축은행들이 미리 대비할 시간이 없었다”며 “증가율로 대출을 묶으면 작년 대출총량 자체가 적은 중소형 저축은행이 불리한 측면도 있다”고 말했다.

이는 최근의 가계대출 금리 상승세를 고려해도 큰 편이다. 한 시중은행 관계자는 “마이너스통장은 돈을 꺼내 쓰지 않으면 당장 이자가 나가는 게 아니기 때문에 ‘가수요’ 성격이 가장 짙다”며 “대출총량 규제에 맞춰야 하는 은행으로선 마이너스통장 관리를 가장 강화할 수밖에 없다”고 했다.

소비자 사이에선 최근의 한도 축소와 금리 상승이 겹쳐 ‘이중고’에 대한 불만이 커지고 있다. 마이너스통장을 쓰지 않으면 한도가 줄고, 한도 유지를 위해 돈을 꺼내 쓰자니 이자 부담이 커졌기 때문이다. 주요 은행들은 이달부터 신규 마이너스통장 최대 한도를 일제히 5000만원으로 줄이고, 마이너스통장을 만들어 놓고 사용하지 않는 사람에 대해서는 만기 연장 시점에 적게는 10%, 많게는 100% 한도를 감액하고 있다.

이인혁/빈난새 기자 twopeople@hankyung.com

관련뉴스