‘찬바람 불면 배당주’라는 말이 무색하게 증권주 주가가 고전을 면치 못하고 있다. 대표적 배당주이자 금융주로 함께 묶이는 은행·보험주가 선방하는 것과 상반된 모습이다. 다른 금융 관련주와 달리 금리 인상이 악재로 작용하며 실적이 악화할 것이라는 우려가 나오고 있다.

‘찬바람 불면 배당주’라는 말이 무색하게 증권주 주가가 고전을 면치 못하고 있다. 대표적 배당주이자 금융주로 함께 묶이는 은행·보험주가 선방하는 것과 상반된 모습이다. 다른 금융 관련주와 달리 금리 인상이 악재로 작용하며 실적이 악화할 것이라는 우려가 나오고 있다.5일 한국거래소에 따르면 KRX 증권지수는 9월 초 대비 9.53% 하락했다. 같은 기간 KRX 은행지수가 0.79% 내리고 보험지수는 4.30% 상승한 것과 대비된다.

증권주가 은행·보험주와 상반된 행보를 보이는 이유는 금리 인상에 따른 수혜 여부 때문이다. 금리 인상은 은행주와 보험주에는 호재인 반면 증권주에는 악재로 작용한다. 김지영 교보증권 연구원은 “은행주는 예대마진(예금금리와 대출금리 차이)이 늘어나 수익성이 높아지고, 보험주는 채권 금리가 높아져 운용 자산 수익률이 높아진다”며 “반면 증권주는 주식시장의 유동성이 축소돼 거래 수수료가 줄고 채권값이 떨어지면서 평가손실이 커진다”고 설명했다.

한국은행은 지난 8월 기준금리를 인상한 데 이어 연내 추가 인상에 나설 가능성이 높은 것으로 점쳐진다. 미국 중앙은행(Fed)도 인플레이션이 가속·장기화하면서 내년에 기준금리를 인상해야 한다는 매파적(통화긴축 선호) 의견이 확산하고 있다.

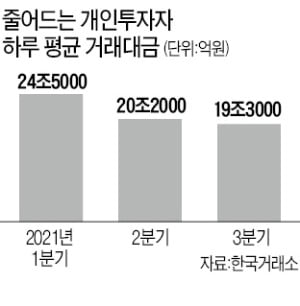

한국은행은 지난 8월 기준금리를 인상한 데 이어 연내 추가 인상에 나설 가능성이 높은 것으로 점쳐진다. 미국 중앙은행(Fed)도 인플레이션이 가속·장기화하면서 내년에 기준금리를 인상해야 한다는 매파적(통화긴축 선호) 의견이 확산하고 있다.여기에 더해 증시 변동성이 커지고 개인투자자의 투자심리가 악화하면서 거래대금이 줄어들고 있다. 올 3분기 유가증권시장과 코스닥시장에서 개인투자자의 하루 평균 거래대금은 19조3000억원으로 집계됐다. 분기 기준으로 지난해 2분기(16조8000억원) 이후 최소 규모다. 올 1분기(24조5000억원)와 비교하면 21.2% 감소했다.

증권사의 주요 수익원 중 하나인 신용거래융자 이자에 대해서도 부정적 전망이 나온다. 개인의 ‘빚투(빚내서 투자)’를 의미하는 신용거래융자 잔액은 지난 1일 24조6000억원으로, 11거래일 연속 감소했다. 김 연구원은 “정부의 대출 규제가 증권사의 신용융자로까지 번질 것이란 우려가 있다”며 “주식시장이 조정 국면에 진입할 경우 빚을 내면서까지 투자하려는 사람이 줄어들기 때문에 신용융자가 더 감소할 수 있다”고 했다.

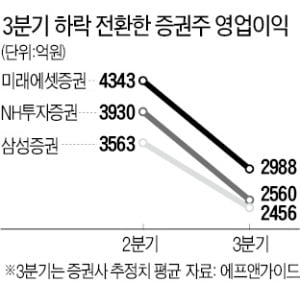

실제로 증권사 실적은 하반기 들어 감소세(전 분기 대비)로 전환할 것으로 예상돼 피크아웃(고점 통과) 우려가 현실화하고 있다. 에프앤가이드에 따르면 미래에셋증권의 올 3분기 영업이익 컨센서스(증권사 추정치 평균)는 2988억원이다. 전년 동기 대비 1.6% 증가했지만 직전 분기와 비교하면 31.2% 감소했다.

일각에서는 증권주 주가가 많이 빠진 만큼 저가 매수를 노릴 만하다는 의견도 나온다. 미래에셋증권의 12개월 선행 주가수익비율(PER)은 지난해 11월 10.1배에서 현재 7.1배로 내려왔다. 주가가 하락하면서 기대 배당수익률도 높아졌다. 임희연 신한금융투자 연구원은 “배당 시즌이 다가오며 배당주에 대한 관심이 높아지고 있는데 증권주는 배당 매력이 크고 밸류에이션(실적 대비 주가 수준) 부담도 작다”며 “삼성증권은 올해 8.4%의 기대 배당수익률을 기록할 전망”이라고 했다.

서형교 기자 seogyo@hankyung.com

관련뉴스